はじめに

2018年(平成30年)から配偶者(特別)控除制度が変わりました。簡単に言えば、配偶者(特別)控除満額38万円を受けることができる人の、対象配偶者の給与収入の上限が「103万円」から「150万円」に変更になりました。

パートで働いている人からすれば、「去年より多く働いても税金がかからなくなって良かった」と勘違いしている方も多いのではないでしょうか。この改正は、基本的なことを知っていないと、理解しづらい点が多くあります。

今回は、税金の基本的なことから配偶者控除の改正点までを説明します。

※分かりやすくするために、夫は正社員(給与収入のみ)、妻はパート社員(給与収入のみ)として解説します。

そもそも配偶者(特別)控除とは?

夫が納める税金を計算する上で、扶養している妻がいると「配偶者(特別)控除」を受けることができます。この場合の妻とは、「法律上の妻」であり、事実婚では認められません。「扶養している妻」と認められるためには、妻の収入が一定額以下でなければならないとされていて、控除の満額を受けるための一定額が、昨年まで103万円だったのが、150万円になったのです。

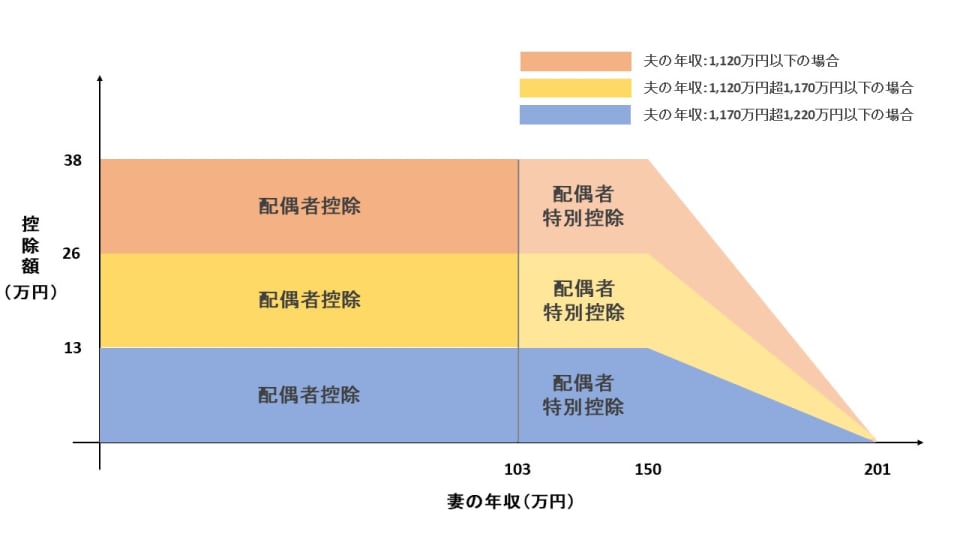

さらにもう1点重要な改正点は、夫の収入額の条件が細かくなったということです。今年からは夫の年収1,220万円以下でなければ、配偶者(特別)控除を受けることができなくなり、1,220万円以下であっても1,120万円を超えていると、夫の収入によって段階的に控除額が下がっていくこととなりました。

収入と所得の違いを知り、税金を払う過程を理解する

ここで、皆さんに覚えてほしいことは、「収入」 と 「所得」 では金額が違うということです。「収入」 とは、給与等の支給総額です。一方 「所得」 とは、その収入を得るために使った経費を差し引いたあとの金額です。つまり、 収入-経費=所得 となります。

しかし、給与を得るための経費がいくらかなんて、なかなか計算できませんね。そこで、給与の額に応じて経費を簡易的に計算する計算式が、次のように認められています。

出所:国税庁ホームページ

収入が給与だけなら、給与等の収入金額-給与所得控除=所得 です。

例えば、夫の年収が800万円、妻の年収が140万円なら、

夫:800万円-(800万円×10%+120万円)=600万円

妻:140万円-65万円=75万円

夫は、収入800万円、所得600万円

妻は、収入140万円、所得75万円

となります。

103万円→150万円の壁になるとどう変わる?

夫の年収が1,120万円以下で、妻の年収が150万円以下であれば、今までどおり満額の配偶者(特別)控除38万円を受けることができます。つまり、夫が満額の配偶者(特別)控除を受けるための妻の収入の壁は、150万円にハードルが下がったということです。

年間給与が103万円を超えないように、年末近くなってくると一生懸命働く時間を調整していた人にとっては、月々あと4万円近く収入が増えても大丈夫ということなので、朗報ですよね。150万円÷12ヶ月で、月12万5000円まで働いても大丈夫となったのです。