はじめに

「貯めどき」と「かかりどき」をチェックしよう

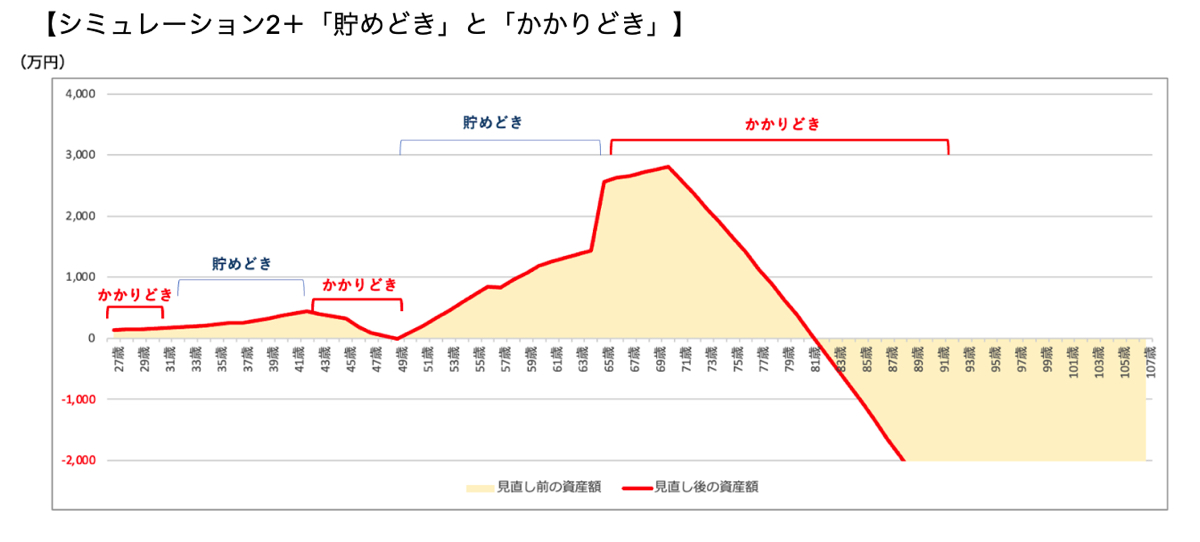

人生には資産が増えやすい「貯めどき」と支出が多くなる「かかりどき」があることがわかります。ここで、【シミュレーション2】に「貯めどき」と「かかりどき」を記入すると以下のようになります

お子さんが小さいうちは、働きに出る時間も制限されてしまったり、夫婦の職歴が浅く給与があまり高くないことが多いため、あまり資産は増えません。お子さんが小学生に上がったあたりから、収入が増えることや子育てにかかる時間も少なくなるため「貯めどき」が訪れます。もちろん、小学校から私立や、中学受験などがあればこの時期も「かかりどき」になります。また、大学受験、大学生の期間も支出が増えるので「かかりどき」です。

お子さんが社会人になり自立すれば教育費がなくなる上、食費・電気代などの生活費も少なくなり「貯めどき」となります。そして収入が少なくなる老後は「かかりどき」ということになります。

現在はお子さんが小さいため働きに出られず赤字家計になっていますが、働きに出て12万円の手取り収入があれば家計は黒字化します。ただし、想定以上にお子さんの教育費や特別費などもかかる可能性があるので、何よりも家計を把握してコントロールする力が求められます。

さらに支出を改善して投資をしたら?

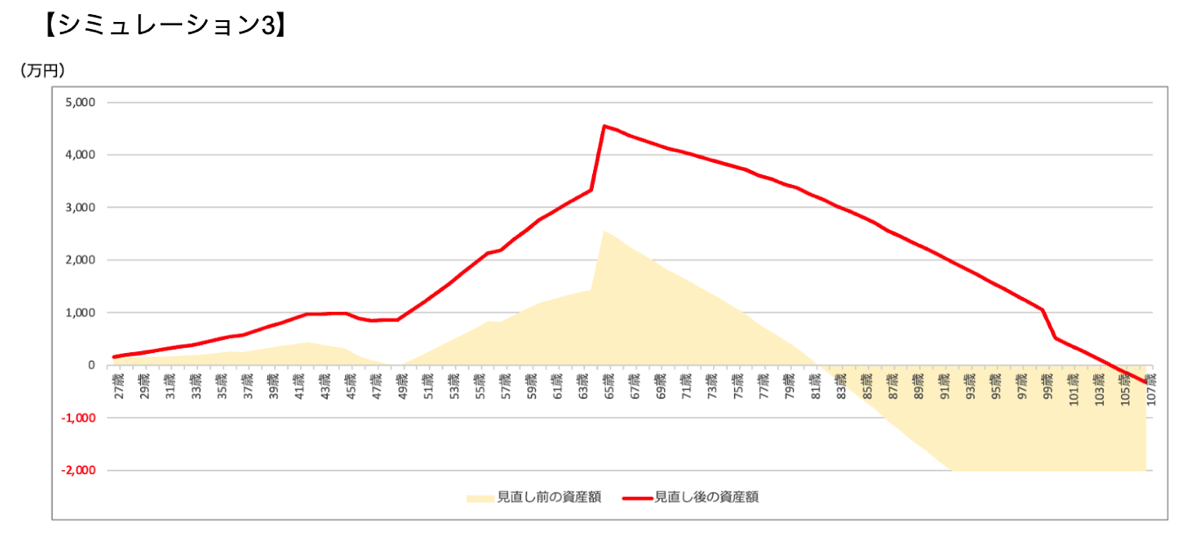

ちなみに、現在の支出を2万円減らし、その2万円をつみたて投資に回して複利3%で運用し、年金の受け取りを70歳からにできれば、シミュレーション上は100歳過ぎまで資産が保たれるでしょう。

まずは家計をしっかりと把握し、先にお伝えした家計改善のポイントを中心に支出を抑える工夫を夫婦で話し合いながら検討されると良いと思います。

特に年間で発生する特別費や数年先に発生する可能性が高い支出(入学金、引越しなど)は計画を立ててその分を貯蓄していくことが大切です。もちろん時期によって「かかりどき」「貯めどき」はどの家庭にも訪れるので、今がどのような状況なのかを把握し、焦らず、夫婦で力を合わせてライフプランを実現していただければと思います。どこか参考になれば幸いです。

連載「みんなの家計相談」でお悩み募集中!読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのFPが答えます。相談はこちらから。