はじめに

株価のトレンドや勢いを見るうえで、参考になる指標や指数は数多くありますが、それらの中で昔からある指標の1つに「NT倍率」があります。従来は、輸出株やハイテク株主導の株価上昇局面、あるいは海外投資家が買い越しているサインと言われてきました。

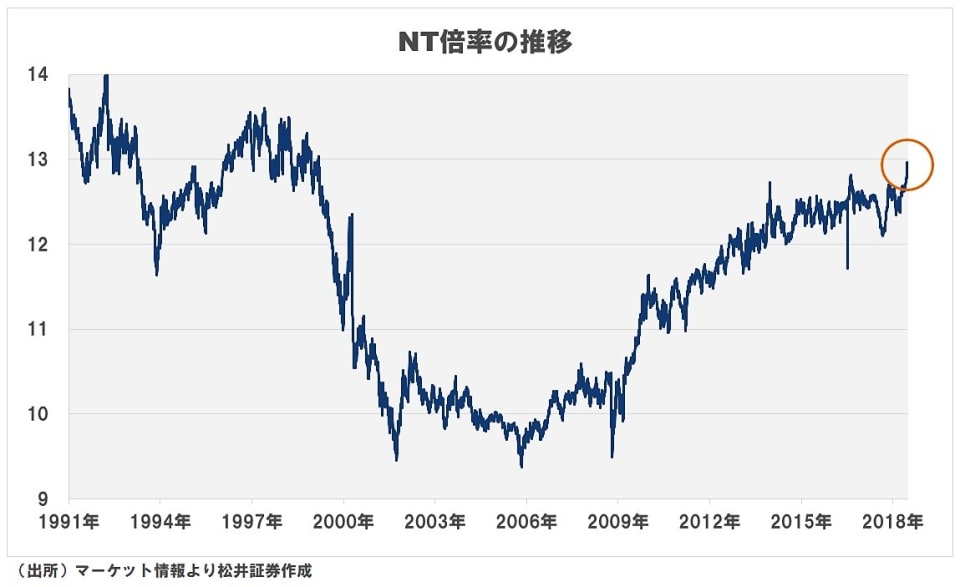

そのNT倍率が1999年3月以来の高値圏まで上昇しているのですが、直近の株価はどちらかというと、膠着かつジリ貧です。これは一体どういうことなのでしょうか。

そもそもNT倍率とは何なのか

NT倍率とは日経平均株価(N)をTOPIX(T、東証株価指数)で割った数値です。2013年以降、ほぼ12.0~12.5倍の範囲内で推移していましたが、今年4月以降に上昇し始め、直近では13倍に近づきつつあります(下図)。これは1999年3月以来、約20年ぶりの高値圏になります。

日経平均とTOPIXは、構成銘柄が大きく異なります。TOPIXは東証1部上場銘柄(約2、000社)のすべてを含めて計算していますが、日経平均は代表的な企業225銘柄の株価から計算されています。

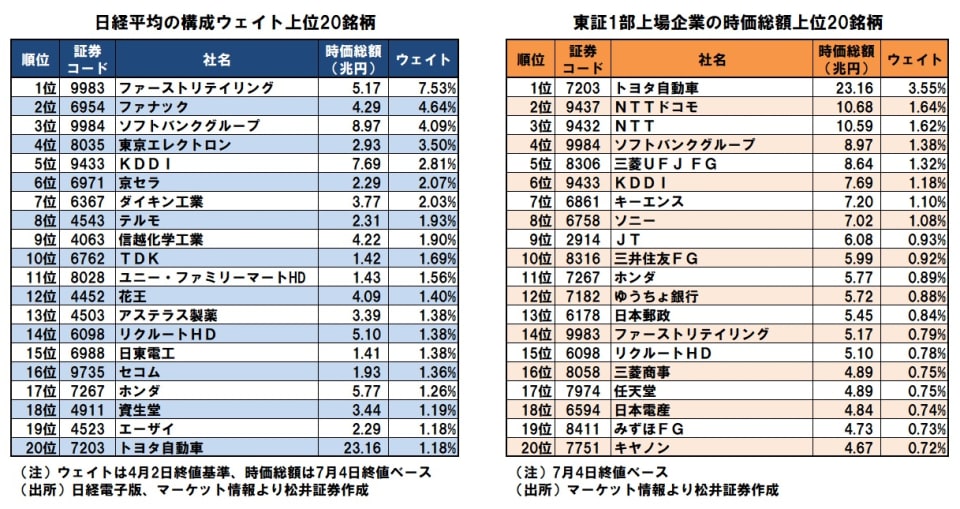

さらに、構成ウェイトにも違いがあります。TOPIXは時価総額を加重平均しているので、トヨタ自動車やメガバンクなど、日本を代表する大企業のウェイトが大きくなっています。一方の日経平均は、株価単位の大きい「値ガサ株」のウェイトが大きいのが特徴です。

それぞれの指数構成ウェイト上位20銘柄を見れば、違いがわかりやすいと思います。TOPIX計算上は最上位のトヨタが日経平均では20番目ですし、TOPIX構成比率1%前後を占めるメガバンクやパナソニック、日本郵政、JR各社などの日経平均構成比率が0.1~0.3%程度と小さかったりします。

そして、時価総額1兆円前後あるいはそれ以下でTOPIXでのウェイトが小さい銘柄が、日経平均では構成ウェイトが大きかったりします。指数としての目指す方向性が違うのでしょう。

従来は値ガサ株主導の株価上昇サイン

日経平均の構成ウェイトが大きい値ガサ株には輸出株やハイテク株が多いため、結果として、これらの銘柄の株価変動をより大きく受けやすくなっています。

一方のTOPIXは、NTTやJR各社、メガバンクなど、安定度は高い反面、業績や株価の変動が小さい銘柄の割合が高くなっています。

こうした構成銘柄・割合の違いを反映し、ハイテク株や輸出株主導で株価が上昇する局面では、日経平均のほうが上がりやすく、NT倍率が上昇することが多かったようです。