ピックアップ一覧

家計簿アプリ「マネーフォワード ME」の有料版、決済方法を変えれば安く使える?手順を解説

プレミアムサービスでできること

家計簿・資産管理アプリ「マネーフォワード ME」には、プレミアムサービスとして「スタンダードコース」「資産形成アドバンスコース」が用意されています。プレミアムサービスは有料ですが、決済方法を変更することでお得に利用できます。今回は、マネーフォワード MEのプレミアムサービスを安く使う方法を紹介します。

クレカ積立で最大4%の高還元! 「三井住友カード Visa Infinite」はお得なのか

【PR】Money Forward HOME・三井住友カード

ゴールド、プラチナ、ブラックといえば、クレジットカードのステータスを表す言葉。一般カードよりもステータスの高いゴールドカード、プラチナカード、ブラックカードを保有している人は、社会的地位や経済力が高いと連想できます。三井住友カードから2025年9月30日に発行が開始される「三井住友カード Visa Infinite(インフィニット)」は、三井住友カードのクレジットカードのなかでももっともステータスの高いクレジットカードです。今回は、三井住友カード Visa Infiniteの主なスペックと三井住友カード Visa Infiniteで得られる体験、そして入会特典でもらえるポイントが3万ポイントも増えるキャンペーンを紹介します。

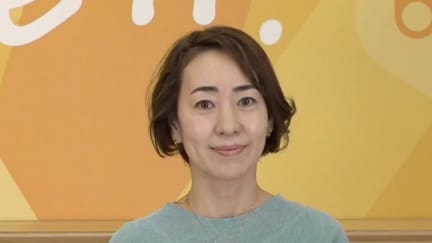

コンディショニングブランド「TENTIAL」代表 中西裕太郎氏の豊かなお金の使い方

5年前と比べて変化した「お金の価値観」とは?

家計簿・資産管理アプリ「マネーフォワード ME」がプレミアム会員向けに、商品や体験の割引クーポンを配布する「Prime Coupon(プライムクーポン)」の提供を開始しました。それにあわせて、エグゼクティブの方から「豊かなお金の使い方」を学ぶ動画コンテンツ「Money Forward Pickers(マネーフォワード ピッカーズ)」を公開しました。初回は、リカバリーウェア「BAKUNE」を展開するコンディショニングブランド「TENTIAL」代表の中西裕太郎氏。Money Forward MEを愛用しているという中西氏に、「豊かなお金の使い方」を伺いました。本記事では、動画の中から一部抜粋してご紹介します。

資産運用の初心者注目! 元本割れしない金融商品「個人向け国債」の上手な使い方ガイド

Sponsored by 財務省

資産運用の重要性が広く認知されてきています。一方で、資産運用に関心はあるけれど、なかなか一歩を踏み出せずに悩んでいる人もいることでしょう。資産運用のはじめの一歩を踏み出すのにためらってしまう――そんな人に知ってほしいのが「個人向け国債」です。個人向け国債を購入すると、半年ごとに利子が受け取れ、満期に元本が戻ってきます。元本割れがないため、資産運用が初めての方にぴったりの商品です。ただし、金融商品を購入する際は、商品のことをよく理解することが大切です。個人向け国債の特徴や活用方法を学んでいきましょう。

節約=我慢ではない! お金を使いながら節約につなげる「ポイントの貯め方・使い方」ガイド

PR Money Forward HOME

物価高で家計が苦しい現在、増える支出をカバーするために、節約を意識している方も多いのではないでしょうか。しかし、「節約=我慢」だけが対策ではありません。最近では、ポイントを貯めて、上手に使う「ポイ活」という言葉もよく見かけるようになりました。ポイントを上手に活用することで、お金を使いながら節約につなげられるのです。今回は、上手なポイントの貯め方、使い方を解説します。毎月ポイ活になる!?「Vポイントが貯まる保険(ライフネット生命)」なら月額保険料を支払うだけで最大2%のポイントが還元[by MoneyForward HOME]

FXなのに長期安定運用? 自動売買サービス「トライオートFX」の魅力とは

Sponsored by インヴァスト証券株式会社

FX(外国為替証拠金取引)について、どんな印象をお持ちでしょうか?「覚えることが多くて難しそう」「相場の動きが大きくてハイリスク」そんなイメージはありませんか? インヴァスト証券の自動売買サービス「トライオートFX」なら、そのような難しさを感じることはありません。知識や経験のない初心者でも、あらかじめ用意されている自動売買を選ぶだけで、FXでの資産運用をスタートできます。本記事では、「トライオートFX」の魅力である「自動売買」、そして「世界通貨セレクト」について解説します。

コンビニ・飲食店で最大20%還元! 3種類ある三井住友カードの違いとは? 【最大7100円相当のポイントがもらえるキャンペーン実施中!】

【PR】Money Forward HOME・三井住友カード

三井住友カードは、「Vポイント」が貯まりやすいカードで、日々の買い物をお得にできるクレジットカード。これからクレジットカードを作ろうと考えている人におすすめです。しかも、三井住友カードに申し込み、条件達成で最大7,100円相当(三井住友カード ゴールド(NL)の場合)のVポイントがもらえるキャンペーンを実施中です(2025年4月30日(水)まで)。今回は、3種類の三井住友カードの特徴と特典をご紹介。押さえておきたいキャンペーンの情報もお届けします。

【20,000円相当もらえる】最大20%Vポイント還元の三井住友銀行「Olive」でキャンペーン実施中!

【PR】Money Forward HOME

三井住友銀行の「Olive」(オリーブ)は、さまざまなお金のサービスを1つのスマホアプリで管理できる便利な金融サービスです。Oliveでは、Oliveアカウントを新規開設して条件を満たした方のうち先着11万名限定で20,000円相当がもらえるキャンペーンを2025年3月31日(月)まで実施中です。今回は、Oliveのサービスの基本とOliveを使うメリット・特典、Oliveが向いている方をご紹介します。

1月は家計改善の最適月! FPが教えるよりよい家計にするための新習慣

マネーフォワード MEの始め方

1月は「1年をよりよい年にしたい」という前向きな気持ちを活かして、新しい習慣を身につける絶好のタイミングです。年始は比較的スケジュールに余裕がある人も多く、そういった理由からも新習慣を始めるのに適した時期といえます。「家計をよりよくしていきたい」と思っている方は、この機会を逃さずに取り組んでみませんか? 家計を改善するために欠かせない家計管理の習慣化に効果的な家計管理アプリの活用法についてご紹介します。

ただポイントが貯まるだけではない、マネーフォワード MEの新機能、その真意とは? FP×中のひと対談

PR Money Forward HOME

家計簿アプリ「マネーフォワード ME」に、新機能「ポイントが貯まる家計簿」がリリースされました。マネーフォワード MEのアプリに「ポイント」というタブが追加され、銀行や証券口座の連携、マネーフォワード MEアプリの起動といったアクションに応じて、ポイントを獲得できるようになります。貯めたポイントは50ポイント単位でVポイントに交換ができるようになります。2012年より家計簿アプリとしてスタートした「マネーフォワード ME」に、なぜ今“ポイントが貯まる”機能なのでしょうか。「ポイントが貯まる家計簿」機能とはどういったものか、なぜポイントが貯まる機能なのか、マネーフォワードの中の人、マーケティング部・部長の大野義博さんに話を伺ってきました。

マネーフォワード MEが新機能で「ポイントが貯まる家計簿」に! 獲得の手順と上手な使い方は?

PR Money Forward HOME

家計管理アプリのマネーフォワード MEに、『ポイントが貯まる』新しい機能の提供が開始されました。マネーフォワード MEのアプリ内で、「マネーフォワード MEアプリを起動」や「口座連携」などのポイントチャレンジを達成することで付与されたポイントを貯めると、Vポイントに交換ができるサービスです。

マネーフォワード社員は「メルカリ」をどう使っている? みんなの家にもきっとある意外な”お宝”とは

Sponsored by 花王株式会社

物価の上昇によって、食費や光熱費など日々節約を意識する方も多いでしょう。「他になにかできることはないかな…」と考えている方は、フリマアプリを活用するのも一つの手です。フリマアプリ大手メルカリの調査によれば、日本の家庭に眠る“かくれ資産”の総額は推計約66兆6,772億円、国民一人あたりでは平均約53.2万円あるとされており、家計の見直しという観点から見ても見逃せない金額となっています。そこで今回は、「メルカリ」利用者であるマネーフォワード社員の新田順一さんとメルカリマーケティングチームの上村一斗さんが、「メルカリ」の上手な活用方法について対談。お二人の対話からクローゼットの奥に眠る“お宝”を賢くリユースする方法を探ります。後半は、衣類を売りやすくするコツとして、キレイを長持ちする洗濯方法についてもご紹介します。【プロフィール】写真左)新田順一さん株式会社マネーフォワード マネーフォワードホームカンパニーHOME本部 マーケティング部家計簿アプリ「マネーフォワード ME」のマーケティングや「固定費の見直しシリーズ」のプロダクトグロースなどを担当写真右)上村一斗さん株式会社メルカリ カスタ

資産形成はNISA1本で大丈夫? 考えておきたい「4つのお金」と準備の方法

Sponsored by メットライフ生命保険株式会社

2024年1月から新NISA制度がスタートしました。制度が恒久化し、運用益や売却益、配当金が非課税となる生涯投資枠が、1,800万円までに設定されました。(※1)また、非課税となる保有期間は無期限となり、一生涯使い続けられる制度となりました。多くの人が利用したいと考えるのは当然のことでしょう。しかし、資産形成をNISA1本に頼ってしまい、その他の余裕資金や万一への備えが不十分になってはいないでしょうか。資産形成を進めていくにあたっては、投資と預貯金をバランス良く利用していくことが大切です。実際、子どもの教育資金や住宅取得資金が必要なうえ、老後資金のことも気になる30~40代は、投資と貯蓄のバランスに悩んでいる方も多いのではないでしょうか。そういった悩みをどう解決したらよいか、一緒に考えていきましょう。

お金のEXPO2023で「買ってみたい投資信託」1位に輝いた「アクティブ元年・日本株ファンド」とは?

イベントレポート

2023年11月25日、株式会社マネーフォワード主催「お金のEXPO2023 ファンドピッチコンテスト」が開催されました。2024年からNISAが新しくなり、投資に対する関心が高まっています。今回のコンテストには運用会社4社が参加し、各社が運用している投資信託を紹介しました。来場者に「買ってみたい投資信託」を1つ選んで投票してもらい、最も得票数の多かった、三井住友DSアセットマネジメント株式会社の「アクティブ元年・日本株ファンド」が優勝しました。本記事では、三井住友DSアセットマネジメント株式会社 シニアファンドマネージャー 古賀直樹氏によるプレゼン内容について、一部抜粋して紹介します。★講演資料PDFはこちら

住宅購入予定がある30代女性「新車に買い替えたいけれど、ローンが心配…」FPが教える【サブスク】を選ぶメリット

Sponsored by 日産自動車株式会社

結婚7年目、共働きで2人の子どもがいるAさん。夫が独身時代に買った中古の軽自動車に乗っていますが、車内の広々した新車に乗り換えたく、購入だけでなくサブスクリプションサービス(サブスク)の利用も検討したいとのこと。サブスクを利用した場合に月額料金を無理なく支払えるのか、FPの酒井富士子氏が家計診断した上でお答えします。

手書きの家計簿と家計簿アプリのメリットとデメリットはどう違う? FPが考える、上手な家計簿との付き合い方

家計簿を長続きさせる秘訣とは?

お金は大事。誰もがそう感じていても、お金をコントロールする手段をしっかりと行えている人は少ないのが現実です。家計を改善しようと思えば、以下のことを行うことが重要です。1. お金の現状を把握する2. 現状を分析して使いすぎポイントを洗い出す3. 使いすぎポイントの節約方法を考える4. 改善策を実施する改善策を実施しなければもちろん何も変わらないですが、闇雲に改善をしようとしても効果は生まれません。だからこそ、自分の家計の状態を把握して、自分にあった改善ポイントと節約方法を見つけることが大切です。まずは、自分のお金の使い方がどうなっているのかを客観的にみるためにも、家計簿をつけていきましょう。しかし、家計簿は、ダイエット、日記、整理整頓と並んで、三日坊主の代表選手になっています。今回は、「家計簿を続ける方法」「家計簿を活用して家計改善する方法」や、手書きの家計簿や家計簿アプリなど、複数ある家計簿の中から自分にあったものを選ぶ方法を整理するとともに、家計簿を活用した家計改善の方法を一緒に考えていきたいと思います。

物価高騰で消費トレンドに変化、家計の固定費を見直す「換え活」とは?

イベントレポート

2023年3月4〜5日、“資産を守る、作る、育てる。”をテーマにオンラインイベント「資産形成 Online School」が開催されました。4日に行われた『「家計の固定費」を見直す「換え活」のススメ!!』では、三井ダイレクト損害保険の坂本慶太氏と、マネーフォワードの久保田 祥平氏、堤響輝氏が「換え活」について講演を行いました。本記事では内容を一部抜粋・編集して紹介します。

子どもにも知っておいてほしい「お金の4つの使い方」とは?

イベントレポート

2022年11月19〜20日、“みんなで学んで、一生役立つ。”をテーマにしたオンラインイベント「お金のEXPO2022 オンライン」が開催されました。19日に行われた『お金の4つの使い方~使ったお金はどこへ行く?~』では、コモンズ投信のレイチェル先生こと横山玲子氏が子どもへ向けてお金の使い方について講演を行いました。本記事では講演の内容を一部抜粋・編集して紹介します。