新着記事

ごはんやパスタにも「なすと豚ひき肉の味噌炒め」

アレンジ自在のお助けレシピ

トロっとした食感のなすと豚ひき肉を炒めあわせるレシピです。そのままはもちろん、白ごはんやパスタ、お豆腐にかけるなどアレンジ自在のひと品。卵焼きに入れてもおいしくいただくことができますよ。ぜひ作ってみてくださいね。

63歳妻「浮いた年金でつみたてNISAを始めたい」知っておきたい基本と相続の知識は?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、63歳、年金生活者の方。投資未経験ですが、浮いた生活費でつみたてNISAを始めてみたいと言います。これから始めるにあたり、押さえておきたい基本や相続の際の知識は? FPの横田健一氏がお答えします。

しっとり濃厚「チョコレートマフィン」の作り方

いつでも食べたい

寒くなると無性にチョコレート菓子が恋しくなります。チョコレートたっぷりのマフィンを作りましょ。バターとチョコレートを感じるとっても濃厚・冬仕様のしっとりマフィンです。

冬のエアコンの正しい使い方!温度、風力、風向のベストな設定は?シーン別おすすめ暖房器具

“暖房器具”のノウハウを紹介

寒さが厳しくなり、毎年「冬ってこんなに寒かったっけ……」と震えている人も多いはず。この時期、生活に絶対欠かせないのが「暖房器具」、最近では、エアコンの暖房機能が主流となりつつありますが、他にもオイルヒーターやパネルヒーターなども人気な様子。昔ながらの灯油ストーブもチラホラ。これらの「暖房器具」一体、何が違うのでしょうか?本当のところ、どれが一番いいの? そんな素朴な疑問から、意外と知らない正しい使い方、オススメの機能やお手入れの方法、シーン別の暖房器具の選び方まで、総合家電エンジニアの資格を持ち、ご自身も家電販売店に足繁く通っている本多宏行さんに聞いてみました。冬を乗り越えるためにマストな“暖房器具”のノウハウ、今すぐチェックしておきましょう。

意外と知られていない“申請でもらえるお金”家の購入や電動自転車の助成金、ジム代も控除に?

利用したい制度を確認

日常生活で、何となく購入したり利用しているサービスが国や自治体に申請をすることで節税に繋がったり、お金が貰える(還付される)仕組みがあるとしたら、利用してみたいと思いませんか。国や自治体の制度には、意外と知られていない、お得な制度が存在します。中でも今回は、生活に密着したいくつかの制度を紹介していきます。

世界の外食企業ランキング、今後ハンバーガーに続く可能性が高いのは日本の牛丼?うどん?寿司?

外食企業はグローバル展開が肝

日本の人口減少は続いています。長引くデフレにより販売価格は抑えられ、原材料高、人件費の上昇などもあり外食企業の国内の収益性は明らかに低下しています。しかし、世界の人口は増加傾向で70億人超となり、増加傾向は続いています。一人当たりGDPも多くの国で上昇しています。かつて日本の物価が高過ぎると非難されましたが、気が付くと日本の飲食単価は世界的にみると、他の先進国と比べると半分程度と安い部類になっています。今回は、世界の外食企業トップ5と、収益の柱を世界に求めグローバルな展開をすすめる国内外食企業を紹介します。

アラフォー夫婦「月の手取り53万でも赤字に」赤字家計でやってはいけないこととは?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、2人の子どもと会社員の夫と暮らす、39歳パートの方。マイホームを購入してからお金が貯まらなくなってしまったと悩む相談者。世帯の月の手取りは53万円ほどありますが、どこが問題なのでしょうか? 改善ポイントは? 家計再生コンサルタントの横山光昭氏が運営する『マイエフピー』のFPがお答えします。

投資信託どう選ぶ?「全世界」と「先進国」の違いや「4資産」と「8資産」のリスクの差を解説

お金を増やすために重要なこと

今、資産形成の主役はつみたてNISAとiDeCoです。これら2つの制度に共通しているのは「投資信託」を選ぶという点です。個人で購入できる投資信託は、6,000本以上あります。そして、その6,000本のほとんどが、じつは「売る側にとって都合のよい金融商品」だということをご存じでしょうか? つまり、私たちにとっては損をしかねない商品が多数あるのです。正しい知識がなければ、本当に儲かる商品(資産が増える投資)を選ぶのは至難のワザです。どの投資信託を選ぶのかは、お金を堅実に増やすためには重要な要素です。今回は、“投資信託、選ぶならどっちが得なのか?”という視点でいくつか考えてみましょう。

2022年の日経平均株価は3万7,000円、予想のポイントは?

寅年の相場格言は「寅千里を走る」

株式市場ではこのところ非常に激しい値動きが続いています。欧米の中央銀行が金融緩和の終焉を示唆するなど、これまで相場の根底にあったものが大きく変わる転換点を迎えていることが、この相場の波乱を生んでいるのだろうと思われます。このような状況下で迎える新年、2022年の日経平均株価はどうなるのでしょうか。予想してみました。

まじめで繊細な人ほど自律神経の安定を最優先すべき理由

まずは「頑張った自分」を褒めてあげましょう

「頑張ったのに上司に認めてもらえない」「同期と比べて劣っているかもしれない」……仕事に真剣に向き合っている人ほど、自分に厳しく苦しくなってしまいがち。そのネガティブな感情は、もしかしたら自律神経を乱す原因になっているかもしれません。『「自律神経を整える1日の過ごし方」を聞いてきました』の著者であり、順天堂大学医学部教授である小林弘幸先生にネガティブな感情と向き合い方と自律神経を整えるコツを聞いてみました。

アノマリー「1月効果」を活用するなら買い場はクリスマス!?月毎の株価傾向で検証してみた

年末と2月の勝率にも注目すべき

株の“ジンクス”のことを業界では“アノマリー“と呼びます。代表的なアノマリーの1つに「冬季五輪の年の株価は上がりにくい」というものがありますが、2022年は北京で冬季五輪が開催される年です。投資家にとって、とても気になる内容です。一般にジンクスは、“たまたま”そうなっただけ、とされるものもの多いですが、アノマリーは背後に理由があるものが少なくありません。「冬季五輪の年に株価が上がりにくい」というアノマリーにも理由があります。冬季五輪の年はちょうど米国の中間選挙の年と重なります。以前、「「米大統領選後は株高」相場のジンクスは今年もあてはまるのか」でも取り上げましたが、「米大統領選の年は株高」で「中間選挙の年は株価が厳しい」という傾向があります。一般的に、就任した米大統領は、大統領は次の選挙でも再選を勝ち取るため、国民の痛みを伴うが国を良くするためにやらなければならない政策を任期の前半で行います。そして任期の後半は、多くの国民が喜ぶ景気刺激策を打ち出して、大統領選の辺りで景気が好調になるようにもっていこうとします。このため、任期の中間にあたる2年目に株価は厳しくなり、大統領選に向けて株高の

仕事と家庭と介護に疲れた妻「夫婦別財布でやってきたけれど私がリタイアしても平気?」

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、2人のお子さんをもつ共働きの妻。現在、仕事と家庭と介護の両立で疲弊し、できるだけアーリーリタイアを考えているという相談者。これまで夫婦別財布で家計を運営してきたといいますが、妻だけアーリーリタイアすることは可能でしょうか? FPの秋山芳生氏がお答えします。

景気動向を早期にキャッチするには?頼りがいのある2つの調査、読み方を解説

景気ウォッチャー調査とESPフォーキャスト調査

今、経済で何が起きているかを把握し、先行きを見通さなければならない場面は、資産運用をしている人はもちろん、そうでない人にとっても、結構多いと思います。そうした時は、自分が拠り所とする材料を持っていて、自信をもって判断できるかどうかが重要でしょう。そうした時に役に立つ「調査」を2つ、これまでも何度も私の判断材料として記事の中で使用してきましたが、改めてご紹介したいと思います。

老後が不安…20代独身の平均年収から考える“資産の作り方”

時間が味方してくれる20代の資産形成

前回、「老後2,000万円問題」について解説しました。そもそも「前提」となっている条件が現代の私たちにはなかなか当てはまらないのでは?と疑問が浮かび上がってきました。実際、「シングル」で20代の場合、どのように老後や資産について考えればいいのでしょうか? 「現在の貯蓄額平均」「収入・支出」「定年(65歳)までの期間」を軸に、資産の作り方を解説します。

北関東在住会社員「首都圏の大学に子ども2人を行かせるにはいくら準備すればいい?」

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、2人の子どもと専業主婦の妻と暮らす38歳の会社員の方。現在北関東在住のため、いずれ子どもたちが下宿して首都圏の大学に通わせることを想定すると、どのくらいの額をどのくらいのペースで準備すればよいでしょうか? FPの氏家祥美氏がお答えします。

長生きがリスクに?“人生100年時代”で変わった保険選び、新たに気をつけるべき点とは

備えられなくなったリスクとは

「人生100年時代」と言われています。周りを見ても、90歳以上の方はさほど珍しくはありません。長生きをするのが当たり前の時代になってきました。さて、寿命が延びたのですから、それだけ長い期間生きることになり、病気や介護のリスクは高まります。この「人生100年時代」に注目されるようになったのが、「生存リスク」です。いままでは「死亡リスク」が最大の不安要素だったのですが、もう一つ、大きな問題として「生存リスク」にも対応していく必要が生じました。生存リスクに対応できるのは、「就業不能保険」「介護保険」「認知症保険」などです。さらに社会構造の変化などが重なってきて、保険選びの常識が変わってきました。今までのような保険選びでは、大きなリスクをカバーできなくなってきたのです。今回は、「人生100年時代」に対応した保険の選び方について解説します。

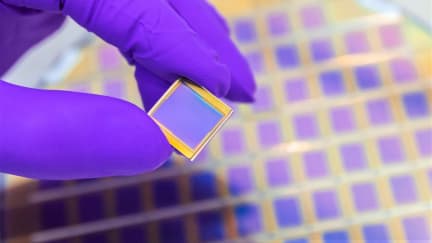

半導体市場2022年以降の見通しを解説 2030年には1兆ドル市場へ、国内主要銘柄も紹介

5G、DX、メタバース、脱炭素、半導体市場へ追い風続く

2021年も残すところわずかとなりましたが、半導体産業は2年連続で絶好調でした。国際半導体製造装置材料協会(SEMI)によると、シリコンウエハーの2021年の出荷面積が前年比14%増となり、半導体前工程装置販売額も44%増となる見通しです。いずれも、2020年に続き2年連続のプラス成長となり、過去最高を更新します。シリコンウエハー出荷面積は1月から9月までの累計実績がすでに14%増であり、SEMIの予想はほぼまちがいなく達成できそうです。半導体前工程製造装置販売額についても同じで、SEMIの予想から大きく乖離しないと考えます。日本製装置と米国製装置を合算した販売額は半導体製造装置販売額の約7割を占めますが、この合算値の9月までの累計実績が前年同期比4割増となっているからです。今後、株価は2022年を材料視する展開になりますが、見通しは明るいと考えます。

妻との金銭感覚の違いに悩む38歳夫。ネットフリマで生活費補填も限界「目標を共有したい」

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、38歳、会社員の男性。専業主婦の妻との金銭感覚の違いで悩んでいる相談者。自家用車や自炊やパートなどについて話し合っても、衝突してしまうのだそう。「このままではあと数年以内に貯金が枯渇してしまうのでは」と焦っていますが、FPのアドバイスは? FPの鈴木さや子氏がお答えします。