新着記事

6000円相当の商品詰合せも!7月に取得しておきたい株主優待3銘柄

個人投資家・ペリカンが厳選

令和4年に入ってから株主優待界隈を賑わすビックニュースが入ってきました。思わず「えっ嘘だろ……」と声に出てしまったほど。その内容とは、日本たばこ産業(2914)が株主優待の廃止を発表したこと、なんとなく予感はあったもののショックでしたね。そしてわずか3カ月後の5月にはオリックス(8591)までもが株主優待廃止の発表がありました。どちらも単位株主数が60万人を超える人気優待銘柄だっただけに、影響を受けた投資家も多かったと思います。東証再編を機に「株主平等の原則」を改めて見直すきっかけになったようで、両社とも“配当等による利益還元に集約する”と廃止の原因を説明しています。

子ども3人小学校から大学までオール私立で、1億円未満の住宅を買うにはいくら必要?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、28歳、会社員の女性。同い年の公務員の夫と0歳の子どもと暮らす相談者。将来的に子どもを3人希望し、小学校から大学まで私立に通わせたいといいます。かつ、都心に1億円未満のマンションを購入したいといいますが、いくら必要になるのでしょうか? FPの渡邊裕介氏がお答えします。

ねぎたっぷり名古屋めし「台湾まぜそば」の作り方

便利な簡単レシピ

今流行中の「台湾まぜそば」は実は名古屋発祥の名物料理。甘辛醤油味の「台湾ミンチ」とねぎやにらなどの薬味をあつあつの茹でたて麺に乗せて豪快に混ぜて食べる料理です。麺以外の具をつくりおきしておけば簡単にできて便利な一品です。

「眠らないマーケット」FXで不眠症にならないための秘訣

時間・取引手法を「選ぶ」

これまでも、株式投資などにはないFXならではの特徴を取り上げながら、それを正しく理解し、取引の成功をもたらすために必要なことを確認してきました。その上で今回は、FX取引の特徴の一つである「時間に制限されず24時間いつでも取引が可能」ということについてお話ししたいと思います。24時間「眠らないマーケット」でもある外国為替市場で、「世界を相手に戦うぞ!!!」と勇ましく始めたのに、「自分のポジションが心配で不眠症になってしまいそう」といった話を聞くことがあります。これもまた、FXトレードにおける「失敗例」と言えるでしょう。そもそも、昔の人気CMにもあったように、「24時間戦えますか?」と聞かれると、普通は無理でしょう。基本的に取引時間に制限のない外国為替取引、FXだからこそ、予めある程度のルールを作って取り組む必要があるというのが今回お伝えすることです。

次のGAFAMの有力候補は?成長が期待できる「破壊的イノベーション企業」を見つける方法

テスラを見出した投資家キャシー・ウッドとは

大型テック株であるGAFAM(グーグル、アップル、メタ(旧Facebook)、アマゾン、マイクロソフト)は、今や私たちの生活には欠かせない企業となっています。そして、業績や株価も大きく上がってきたことから、投資家だったら「未来のGAFAMとなる銘柄を探したい」という気持ちを持っているのではないでしょうか?今回は、未来のGAFAMとなる銘柄を探すヒントについてお伝えします。

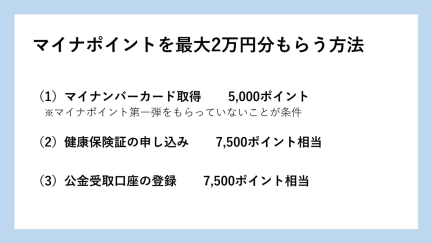

マイナポイント最大2万円分もらうためにすべきこと、必要な3つの手続きと具体的な手順を解説

まず準備すべきことは?

※編注:2023年2月17日(金)にマイナンポイントの申込み終了日が2023年5月末までに延長が発表されたため、記事の一部を更新しています。2022年6月30日より、マイナンバーカードの取得者が条件を満たせば最大で2万円分のポイントがもらえる「マイナポイント」の第2弾が本格スタート。みなさん、もう手続きは済みましたか? 1人2万円のポイント還元は大きいですよね。今回は、マイナポイント最大2万円もらうためにすべき3つの手続きと、マイナポイント第2弾申込みの具体的な手順について、紹介します。

法人化にはどのくらいお金が必要? サラリーマンが会社設立するメリットはある?

意外と安い設立費用

「そろそろ法人化するべきか」。法人化を検討するときに、法人化するために必要なコストや、設立後に発生する費用面は気になるポイントでしょう。そんな法人化に掛かるお金について解説していきます。

株式投資の神様ウォーレン・バフェットの目的は「お金が増えていく様を見る」こと?

60歳までに「お金の自由」を手に入れる(3)

人生100年時代を迎え、「老後資金はいくら必要なのか」「いつまで働かなくてはいけないのか」といった不安を抱く方も増えています。そこで、シリーズ10万部突破の『株式投資「必勝ゼミ」』の著者・榊原 正幸 氏の新刊『60歳までに「お金の自由」を手に入れる!』(PHP研究所)より、一部を抜粋・編集してお金と価値観について解説します。

ふるさと納税の新常識、コスパがいい返礼品の選び方とは?年末の駆け込みをオススメしない理由も解説

ポイ活のプロ直伝、差がつくふるさと納税

ふるさと納税は、数々のお得情報の中でも屈指の存在感を誇ります。お得すぎて、制度が突然終了してしまうのでは、と心配してしまうほどです。しかし、ふるさと納税をやったことがない方や、魅力を引き出し切れていない方がまだまだ多いように感じます。差がつくふるさと納税テクニックを、ふるさと納税歴7年の筆者が解説します。

30歳共働き夫婦「2歳違いで子どもが3人欲しい。今の収入で叶う?」

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、30歳、会社員の女性。同い年の公務員の夫と2歳の子どもと暮らす相談者。将来的に、2歳違いで子どもが3人欲しいといいますが、現在の収入で可能でしょうか? FPの鈴木さや子氏がお答えします。

日本のFIREブームへの違和感、本当に早く退職することが正しいのか?

60歳までに「お金の自由」を手に入れる(2)

2010年以降にアメリカで起きたFIREブームと、現在の日本のFIREブームでは、底流にある考え方に大きな違いがあるようです。シリーズ10万部突破の『株式投資「必勝ゼミ」』の著者・榊原 正幸 氏の新刊『60歳までに「お金の自由」を手に入れる!』(PHP研究所)より、一部を抜粋・編集してFIREの考え方について解説します。

フリーランスで法人化どういう場合にすべき?個人事業主やフリーランスとの違いやメリットとデメリット

個人事業主・フリーランスから切り替える目安

個人事業主・フリーランスで仕事をしている、これから個人事業主・フリーランスで仕事をしていきたいと考えている方のなかには、法人を設立しようと考える方もいることでしょう。法人には、個人事業主・フリーランスにはないメリットもデメリットもあるからです。今回は、メリット・デメリットを踏まえ、目安となるポイントをお伝えいたします。

扇風機とサーキュレーターは何が違う? 暑さと生乾き対策の効果的な使い方

夏場の強い味方

夏に大活躍の扇風機。最近では高機能化も進んでいて、空気清浄機能がついたものもなど、その種類もさまざまです。ですが、使い方によっては扇風機ではなく、サーキュレーターを選んだほうがいい場面もあります。扇風機もサーキュレーターもシーンを選んで使えば、どちらも暑さ対策の強い味方になってくれるでしょう。

6月30日から最大2万円分の「マイナポイント第2弾」付与開始、もらう方法やよくある疑問・不安を解説

必要な手続きと注意点

マイナンバーカードの普及を目的としたマイナポイント事業の第2弾が、6月30日(木)から本格的にスタートします。健康保険証としての利用申込みと、公金受取口座の登録でそれぞれ7,500円相当、さらにマイナンバーカードを新規に取得した場合は最大5,000円相当のポイントが付与されるとあり、大きな注目を集めています。今回はマイナポイント第2弾について、これまでMONEY PLUSで紹介してきた記事の中から、申込み手順や注意点、直面しそうな疑問について、改めてまとめて解説します。

「年金が破綻する」は本当なのか?支給額の減額に備えておくべき理由

60歳までに「お金の自由」を手に入れる(1)

人生100年時代を迎え、「老後資金はいくら必要なのか」「いつまで働かなくてはいけないのか」といった不安を抱く方も増えています。そこで、シリーズ10万部突破の『株式投資「必勝ゼミ」』の著者・榊原 正幸 氏の新刊『60歳までに「お金の自由」を手に入れる!』(PHP研究所)より、一部を抜粋・編集して年金について解説します。

源泉徴収を採用している国は少数派?やりがちな手取り金額の思い込みとは

天引きされている税額を知る

参議院選挙に向けて、街中を選挙カーが走り始めましたね。「自分には関係ない」ですって? なんて……嘆かわしい!毎週ホットな税の話題を叫び続ける、本物の税理士でお笑い芸人の税理士りーなです。日本の選挙の投票率は4割程度と言われていますが、これは源泉徴収で給与をもらう前に税金を引いて、残った分を受け取っているため「自分が税金を納めている」という感覚がない方が多いのではないでしょうか?

30代夫婦。子ども2人の教育費を捻出するために運用資産から取り崩す場合の優先順位は?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、32歳、会社員の男性。同い年の妻と1歳の子どもと暮らす相談者。来年もう一人子どもが生まれるライフプランを想定。教育費を捻出する際に運用資産から取り崩すことを考えていますが、その場合の優先順位が知りたいといいます。FPの横田健一氏がお答えします。

米国株より日本株が健闘している理由−−世界と日本で違うインフレの捉え方

デフレ脱却へのポイントは?

止まるところを知らないインフレの高まり、それを受けた世界的な金融引き締め、そして景気悪化懸念と株式市場にとってはまさに逆風が吹いています。しかし、その中で意外に日本株は健闘しています。