新着記事

眠っている資金があったら一時払終身保険を選ぶのはあり? 加入のメリットとは

一時払終身保険の仕組み

保険を使っての資産形成のひとつに一時払終身保険があります。積立利率が低迷する前は、3年間預ければ、元本を超えた解約返戻金が受け取れる商品も存在しました。長く続く低金利で影を潜めていましたが、近年、有効活用できる商品も登場しています。加入のメリットと気をつけることをお伝えします。

早期退職して人生をガラッと変えたい55歳男性「転職すると収入は下がるが、生涯年収は増やしたい」FPの回答は?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、55歳の男性。60歳での定年退職を前に会社の「早期退職制度」を利用し、現在お勤めの製造業を退職し、フリーランスとして、仕事をしていきたいという相談です。FPの岡田真治氏がお答えします。

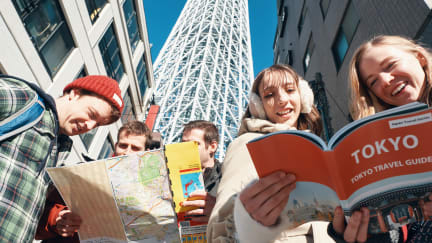

インバウンド本格回復!関連株を見極める5つの戦略視点

“買い物”から“体験”へ──変わる消費スタイルと投資の新潮流

政府の掲げる訪日客数や消費額の目標も追い風となり、インバウンド再拡大へ。多面的な投資チャンスが広がる今、買い物・体験・多言語対応・地方観光などの戦略視点から、どんな企業が恩恵を受けるのかを探ります。ETFの選び方にも触れ、今注目したいインバウンド関連銘柄の見極め方を解説します。

年収1億円の人の年金はいくらになる?

年金の仕組みを知る

年収1億円という高所得者層は、多くの人にとって成功と豊かさの象徴かもしれません。収入が多い分、税金や社会保険料の負担も小さくないのが現実です。「年収が高く多くの負担をしているのだから、将来受け取れる年金も多いはず」と想像されるのではないでしょうか。しかし、日本の公的年金制度は、必ずしも収入の高さがそのまま将来の年金額に直結するわけではありません。実は、制度には一定の「上限」が設けられており、年収1億円という高所得の方であっても、期待するほどの年金額にはならないケースがほとんどなのです。この記事では、年収1億円の人が将来受け取れる年金額を具体的に考察し、公的年金制度のポイントと、豊かな老後を迎えるための準備について解説します。

マクドナルド20%還元、松屋は40%還元も! 6月の注目キャンペーン

花王商品30%還元も

6月はマクドナルドや松屋、花王など、人気の飲食店や日用品でお得なキャンペーンが続々登場しています。今回はその中でも注目のキャンペーンをピックアップしてご紹介します。

株価、業績ともに過去最高を更新の【しまむら】株式分割も期待?

ユニクロとの違いは?

気がつけば、しまむら(8227)の株価がじわじわと上昇し、2025年5月16日には、上場来高値となる10,740円を記録。2009年にテレビの情報番組で紹介されたことをきっかけに「しまらー」という言葉が全国的に広がるほどブレイクしましたが、その後はパッとせず、株式市場でも話題になることはほとんどありませんでした。しかし、裏では着実に業績を積み上げ、株主からの信頼も高まっているようです。今、改めて「しまむら流」の強さを見直す時が来ているのかもしれません。

「あれ?今月の手取りが減ってる…なんで?」新卒2年目に手取りが減る理由

お金の流れを見直す機会に

社会人生活も板についてきた新卒2年目に気づく、手取り額の減少。実は、“ある税金“の支払いが始まることが関係しています。1年目にはなかった支払いが、6月から突然始まることで、月々の手取りに影響が出てくるのです。今回は、給与から引かれるお金の仕組みや2年目の手取りがどの程度変わるか、そして手取り減の対策についてお伝えします。

楽天証券iDeCoの商品除外を延期に これからとるべき行動は?

対応が不十分だった点とは

楽天証券がiDeCo加入者へ向けて、先日発表した商品除外については延期する旨のメールを発信しました。商品除外の発表から一転して詳細は改めてとのご案内に、戸惑いの声が届いております。この状況を整理し、これからとるべき行動を考えていきましょう。

トヨタ、NTT、イオン…親子上場の解消はなぜ進む?

親子上場数は30年ぶりに200社を下回る

日本企業が親子上場関係を解消する動きが活発化している事をご存知でしょうか?5月にトヨタ自動車の源流企業である豊田自動織機の株式非公開化構想を巡り、トヨタグループが11月にも豊田織機に対し株式公開買い付け(TOB)を実施する計画が明らかになりました。買収総額は6兆円超にのぼるとの報道もあります。また、NTTは5月8日、上場子会社のNTTデータグループを完全子会社化すると発表しました。買い付け価格は1株4000円と、7日終値に34%のプレミアム(上乗せ幅)を乗せました。三菱商事は、三菱食品をTOBで完全子会社化し、食品流通事業を強化する方針です。エア・ウォーターは、医療材料を手がける川本産業を完全子会社化するためTOBを実施しました。その他、イオンがイオンディライトのTOBを実施、イオンモールを株式交換による完全子会社化に向けた協議を開始する旨の基本合意書を締結しました。イオンはこの2社を含めて15社の上場子会社を持っています。2025年に入り、上記以外でも親子上場のTOBや解消が進んでいます。親子上場関係を解消する動きが活発化する背景を今回はお伝えします。

「月100円の投資」でも十分に意味があるといえる4つの理由

投資の感覚をつかめるメリット

「月100円でも、投資信託の積み立てができますよ」という話を聞いたことはありますか?でも、投資初心者の方のなかには、「月100円で投資をして、本当に意味があるのかな…」と疑問に思っている人もいるでしょう。今回は、「月100円投資」にどんな意味があるのかについて、お伝えします。

【NISAで一生モノ】株主優待と配当金も!ひと粒で2度おいしい2025年6月の欲張り銘柄3選

配当と株主優待のバランス銘柄

3月末決算も出揃って、少し落ち着きを取り戻しつつある株式マーケット。とはいえ、依然として金利や為替、地政学リスクなど不安定要素も多く、慎重に銘柄選定をしたい時期が続きます。そんな今こそ、配当+株主優待の“実利重視”スタイルが活きるタイミング。特に2024年よりスタートした新NISAもあり、「非課税メリットを最大限活用しながら中長期で育てる」投資法に注目が集まっています。6月は年間を通じてみると比較的落ち着いた月ではありますが、実は高利回り&実用的な優待を出す企業もちらほら。今回はその中から、配当と株主優待のバランスに優れた注目の3銘柄をピックアップしてご紹介します。新NISAでの買付や長期保有の参考になれば幸いです。

初期設定のままは要注意! 老後資金に差がつく【企業型DC】の使い方

制度と運用の基本を確認

企業型確定拠出年金(企業型DC)をよくわからないまま続けていませんか? 加入から何年も経っているのに、自分がどんな制度に入っているのか、運用状況はどうなっているのかを把握していない方は多くいらっしゃいます。企業型DCは「自分の老後資金」を左右する大事な仕組みです。本記事では、企業型DC制度の基本から、将来に向けた見直しのヒントまでをわかりやすく解説します。

猛暑と大阪万博で狙う!夏相場を勝ち抜く厳選テーマ株

サマーストック×イベント需要の複合銘柄にも注目

2025年の夏は、記録的猛暑と大阪・関西万博の開催に関連した需要増が見込まれます。本記事では、冷房・電力・ビール・日焼け止めといったサマーストックと、万博関連のインフラ・モビリティ・エンタメ企業などに注目。短期の話題性だけでなく業績・テーマ性・持続性の観点から、この夏を勝ち抜くテーマ株戦略を提案します。

価格高騰の中でコメ代はどう節約する? 「古いお米」をおいしく食べる方法とは

おいしく食べる4つの方法

依然としてコメ価格の高騰が続いています。スーパーでのコメ平均価格は、2025年4月25日から5月4日分で5キロあたり19円値下がりしたものの、翌週からはまた連続で上がり続け、前年同月比で約2倍の価格で推移しています。農林水産省の発表では、3月に落札された備蓄米で小売や外食に届いている量は全体の10%前後であり、残りの90%については未だ集荷業者や卸業者から出ていない状態とのことです。そこで新たな策として出たのが、備蓄米の「競争入札」ではなく、政府が売り渡し先や価格を決める「随意契約」で放出すること。日々ニュースを賑わせているのでご存じの方も多いことでしょう。このような状況の中で、食費を節約する方法と、古いお米をおいしく食べる方法をご紹介します。

「トランプ相場」の乱高下にドキッ。投資初心者が手を出さない方がいい投資とは?

初心者が注意すべき投資と取り組むべきこと

「早く資産を増やしたい」 投資を始める際、多くの方が抱く期待ではないでしょうか。特に近年、将来への備えや資産形成への関心が高まる中で、投資の世界に足を踏み入れる方は増えています。しかし、期待先行で始めてしまうと、大切な資産を大きく減らしてしまう可能性が潜んでいます。投資は将来の資産形成において有効な手段となり得ますが、同時に注意すべき点も多く存在します。投資を始めたばかりの方や、これから始めようと考えている方が、特に注意すべき投資について、その理由とともに解説していきます。

ビットコイン高騰で株も急騰?「暗号資産関連株」で注目を集める日本企業4社とは

暗号資産関連銘柄に投資するメリットと注意点

2025年5月27日現在、ビットコインがついに11万ドル(約1,573万円)を突破し、史上最高値を更新しました。SNSやニュースでは「爆上げ!」という声が飛び交い、投資初心者の方の中にも「これってチャンスなの?」と気になっている方も多いのではないでしょうか。

NISAを使って始めた積立投資、売却するタイミングはいつがベスト?

最も利益が出るタイミングはわかるのか

NISA口座を活用して資産形成を始める方が年々増えています。日本証券業協会によると、2024年12月末時点でNISAの口座数は2,560万口座、2023年12月末と比較して1年間で436万口座も増加しました。「NISAで積み立て投資を始めたけれど、いつ売却するのが正解なのだろう?」と悩んでいる方が多いのではないでしょうか。投資信託の売却タイミングは、利益が出た時や急激な下落時などがあげられますが、長期的な成果を目指すなら、単に現在の価格だけを基準に判断しないことが大切です。特に、価格が下落したからといって慌てて売却することは避けるべきですし、逆に下落局面を「買い増しのチャンス」と捉える考え方もあります。では、NISAで積立投資をしている場合、売却タイミングをどのように考えると良いのでしょうか。

新築なのに住宅ローン減税が使えない?【2025年版】住宅ローン減税が受けられない家

住宅のスタンダードは省エネ住宅

せっかく新築の家を買っても、「住宅ローン減税」が使えないケースがあります。2025年現在、住宅のスタンダードは耐震住宅から省エネ住宅に変わっています。「新築なら住宅ローン減税は当たり前に受けられる」というのは、もはやかつての常識。住宅ローン減税でも「省エネ性能基準適合」がスタンダードになりつつあります。