検索結果

検索ワード:iDeCo(検索結果 885件)

43歳独身女性「家計は黒字でも、将来のお金が心配」

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はマネーフォワードから生まれたお金の相談窓口『mirai talk』のFPがお答えします。毎月黒字ではありますが、将来に向けて貯蓄がうまくできていないような気がしています。自宅マンションのローンは完済していて、月々かかるのは管理費や修繕積立金のみになります。洋服や旅行にかける費用をあまり削りたくないのですが、どのように家計を見直せばいいでしょうか。また、保険を掛け過ぎているような気がします……。〈相談者プロフィール〉・女性、43歳、独身・職業:会社員・手取り月収:45万円・手取り年間ボーナス:なし・預貯金:300万円・有価証券:200万円・自宅マンション(築15年):ローン完済【家計の内訳(約36.5万円)】・住宅費:3万円(管理費、修繕積立金のみ)・保険:4万円 (内訳) ・個人年金:1.2万円 ・医療・介護保険:1万円 ・がん保険:0.8万円 ・外貨建終身保険:1万円・教養・教育費:2万円(料理教室など)・通信費:1万円・食費:6万円(外食含

iDeCo×負けにくい運用でつくる、ミライのおかね

イベントレポート

2018年8月25日、人生100年時代に向けた長期資産形成を学ぶをテーマに開催されたイベント「資産形成1DAYスクール2018」。本イベントでは「貯蓄から資産形成へ」の第一歩として、お金の最新情報や制度、効率的なお金の増やし方を著名ファイナンシャルプランナーが中立的な視点でわかりやすく解説。さらには、運用益が非課税で人気が高い「iDeCo」「NISA」「つみたてNISA」の活用法も紹介し、これから資産形成を始めたいと考えている方から、既に始めているけど復習したい方まで、長期資産形成について学ぶためのセミナーが多数開催されました。その中から本記事では、楽天証券経済研究所マネージャー ファンドアナリストの篠田尚子氏と三菱UFJ国際投信株式会社法人投資家営業部 マネジャーの菅家美和子氏によるセミナー「あなたの年金大丈夫? ~iDeCo × 負けにくい運用でつくる、ミライのおかね。」の内容を紹介します。

扶養内で働く主婦がiDeCoに拠出、知っておきたい年収の壁

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は花輪陽子氏がお答えします。年収130万以内のパートで働き、主人の扶養に入っています。税金の支払いとiDeCoについて教えてください。年収を103万円に抑えている場合と130万円まで働いた場合で税負担に違いはあるのでしょうか。また、iDeCoに月2万3,000円を拠出する場合、年収103万円と130万円では税金や社会保険料の負担に違いはありますか。〈相談者プロフィール〉・女性、54歳、既婚(夫:会社員)、子ども2人(大学生)・職業:パート・アルバイト・居住形態:持ち家(戸建て)・手取りの世帯年収:1,000万円・毎月の支出目安:50万円・貯金:1,500万円・投資:700万円

貯金と投資のバランスは?お金は3つに分けて考える

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は花輪陽子氏がお答えします。今年から新社会人として働きはじめました。貯金が増えるに連れて、もっと資産を持ちたいという気持ちが強くなり、節約に励むと同時に、投資にも興味を持つようになりました。今はロボアドバイザーによる投資信託に、資産の約4割を入れています。万が一の転職費用として、生活費の3ヵ月分ほどは現金として残しておこうと思いますが、預貯金と投資のバランスについてはあまり情報を持っていないので、どのくらいが適正かお聞きしたいです。冬になるとボーナスが入るので、もっと投資をしたい気持ちもありますが、資産のどれくらいまでを投資に回してもよいものなのでしょうか。〈相談者プロフィール〉・男性、24歳、未婚・職業:会社員・居住形態:賃貸・手取りの世帯月収:20万円・毎月の支出目安:12万円・貯金:40万円・投資:70万円

住宅ローンの繰上げ返済とiDeCo、どちらを優先するべき?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は花輪陽子氏がお答えします。夫婦共働きです。今年、ペアローン35年で自宅を購入しました。現在iDeCoを夫婦で月36,000円掛けていますが、この掛金額を減らして住宅ローンの繰上げ返済に回した方がよいのでしょうか。住宅ローンの繰上げ返済とiDeCo、どちらを優先すべきでしょうか。〈相談者プロフィール〉・女性、38歳、既婚(夫:39歳・会社員)、子ども2人(小1・年中)・職業:会社員・居住形態:持ち家(マンション)・手取りの世帯月収:60万・毎月の支出目安:62万円・貯金:300万円・投資:20万円

「子どもが生まれたら学資保険」はデメリットしかない!?

返戻率という言葉を正しく理解しよう

最近、子育て世代のママたちから「教育資金の備えは学資保険がいいの?他にオススメな方法はないの?」という不安や悩みを聞く機会が多くなっています。「子供が生まれたら学資保険」は教育資金を準備する方法として今でも有効なのでしょうか?

FPが考える20、30、40代の具体的なお金の貯め方

預金でお金を"貯める"より"増やす"に

日ごろの業務において、最も多い相談内容がズバリ、「お金が貯まらないので何とかしたい」です。お金を貯めたいその理由、圧倒的1位は「老後の資産形成」。筆者の元を訪れる相談者は女性が多いのですが、年齢は20代前半~50代後半までと様々な中、今回は20代・30代・40代の3通りで、FPが考える、お金の貯め方や考え方を書いてみたいと思います。

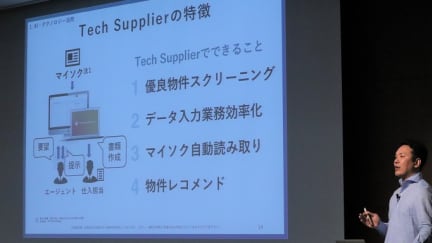

都市型中古マンションで始める これからのスマート不動産投資

イベントレポート

2018年8月25日、人生100年時代に向けた長期資産形成を学ぶをテーマに開催されたイベント「資産形成1DAYスクール2018」。本イベントでは「貯蓄から資産形成へ」の第一歩として、お金の最新情報や制度、効率的なお金の増やし方を著名ファイナンシャルプランナーが中立的な視点でわかりやすく解説しました。また、資産形成とは具体的に何をするのか知りたい・話題のiDeCoやNISA、つみたてNISAの特徴や違いメリット・デメリットを知りたいなどのニーズに応えたセミナーが多数開催。その中から本記事では、株式会社GA technologies専務取締役 清水雅史氏によるセミナー「都市型中古マンションで気軽に始めるこれからのスマート不動産投資」をご紹介します。

なぜ株式を保有すべきか?「厳選投資」の魅力とは

イベントレポート

2018年8月25日、人生100年時代に向けた長期資産形成を学ぶをテーマに開催されたイベント「資産形成1DAYスクール2018」。本イベントでは「貯蓄から資産形成へ」の第一歩として、お金の最新情報や制度、効率的なお金の増やし方を著名ファイナンシャルプランナーが中立的な視点でわかりやすく解説しました。また、資産形成とは具体的に何をするのか知りたい・話題のiDeCoやNISA、つみたてNISAの特徴や違いメリット・デメリットを知りたいなどのニーズに応えたセミナーが多数開催されました。その中から本記事では、スパークス・アセット・マネジメント株式会社チーフ・エコノミストの清水孝章氏によるセミナー「なぜ株式を保有すべきか?~「厳選投資」の魅力とは」をご紹介します。

月5万円貯めるなら、お金のプロは現金、株、投信…どう組み合わせる?

リスク分散の方法をFPが配分してみると

1カ月5万円を貯めたいと思ったらどうしますか?貯蓄をするにも、さまざまな方法があります。現金で持っていることもできますし、株式などに投資をする方法もあります。それぞれにメリットとデメリットがありますが、どのような組合せにしておくのがいいのでしょうか。それには、自分の「リスク許容度」を知ることが大切です。言葉だけ見るとわかったようでわかりにくいですが、要は、いくらまで損することを許容できるかです。投資は、預貯金よりも資産を増やす可能性がある反面、減らしてしまうリスクも。自分がどの程度リスクをとれるのかによって、投資にまわす資金の配分や投資先を判断することになります。では、具体的にどのような組合せがオススメか、リスク許容度に応じた組合せを紹介します。

【第5回】定期預金、保険、投資信託…iDeCoの中身の選び方

どんな商品で運用するか、初心者向けに解説

iDeCo(イデコ/個人型確定拠出年金)の口座開設が完了したら、いよいよ運用スタートです。その際、特に資産運用の初心者の方は、「商品選び」で悩むケースが多いようです。どんな商品を選んで運用するか、その選択しだいで将来受け取れる資産は大きく変わるのです。そこで今回は、iDeCoにどんな商品があるのか、具体的にどんな商品を選んで運用すればよいのか、初心者の方向けに解説していきたいと思います。

パート主婦が合法的にヘソクリ作りできる方法とは?

2018年度から税法上の扶養ルールが変更に…

2018年度から税法上の扶養ルールが変更になったのはご存じでしょうか?扶養という制度に対しては今後、外堀が埋められていく方向に進んでいくと思われますが、その中でもできることはやっておきたいものです。今回は、パート主婦が知っておくと役立つ扶養ルールについてお話しします。

「iDeCo」や「つみたてNISA」具体的な商品選びのポイントは?

商品選びでつまづいてしまった人のために

今年は、iDeCo&つみたてNISAに関するセミナー講師を務める機会も多いのですが、どこの会場に行っても満員。それだけiDeCo&つみたてNISAへの関心が高い人が多いということでしょう。ただ、残念なことに口座開設まではしたけれど、商品選びでストップしてしまい、なかなか1歩を踏み出せない……という方も多いようです。そこで今回は、iDeCo&つみたてNISAを始めるにあたり、商品選びのポイントについてお話します。

お金を置く場所で年間数万円がお得に!賢い資産形成のススメ

税制優遇制度の拡大も追い風に

資産運用に興味はあるけど、お給料は銀行の預金口座に入れたまま……という人に伝えたいことがあります。実は、資産を置く場所によって年利0.1%の定期預金が年間数万円の利息を生み出す効果があるとしたらどうでしょう。その方法を知りたいと思うのではないでしょうか?今回は、そんなお得な資産形成を可能にするアセット・ロケーションという考え方についてお話ししたいと思います。

自分の年金大丈夫?知っておきたい公的年金とiDeCoの仕組み

メリットデメリットを知ることから始めよう

年金不安が叫ばれる昨今、公的年金だけでは足りないと確定拠出年金(企業型や個人型iDeCoなど)を選択しようと考える人も増えています。また、年金制度は複雑でわからないという人も多いのも現状です。まずは公的年金の基本的な仕組みを知ることから始めましょう。

40代で共働き前提の結婚、収入の何割を貯蓄に回せばいい?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は前野彩氏がお答えします。これから結婚を考えておりますが、年収550万円ほどで、貯金は100万円もない状況です。月収は手取り25万円前後です。子育て、老後を考えると、この先が憂鬱です。絶対に共働きでなければ、生活していくのは無理だと考えています。そこで、共働き前提で今後、収入の何割を貯蓄に回せばいいのかなど、お金の育て方について教えてください。(40代前半 独身 男性)

50代でアーリーリタイアをするにはいくら準備すればいい?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は高山一恵氏がお答えします。10年後、夫54歳、妻50歳くらいで会社勤めを離れたいと考えています。その後は、世帯月収10万円くらいの仕事をしながら、のんびり好きなことをして暮らしたいです。そのため、現在の資産で実現できるのか、または足りない場合はいくら不足するのかを知りたいです。資産の内訳は以下の通りです。現在は、住宅ローンがないので月15万円程は貯金できています。よろしくお願いいたします。【資産の内訳】・金融資産:1,200万円 ・自宅不動産:2,900万円(住宅ローンは完済)・IDeCo:月4.6万円(夫婦各2.3万円)・つみたてNISA:月6万円※iDeCoとつみたてNISAは今年の6月から始めました。〈相談者プロフィール〉・男性、44歳、既婚(妻:会社員)、子ども2人(高3・小6)・職業:アルバイト・居住形態:持ち家(マンション)・居住地:東京都・手取りの世帯月収:40万円・毎月の支出目安:25万円・総資産額:4,140万円

子ども2人は私大希望…シングルマザーが抱えるお金の悩み

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はマネーフォワードから生まれたお金の相談窓口『mirai talk』のFPがお答えします。シングルマザーですが、実家住まいのため、貯蓄はある程度できています。しかし、子ども2人が私立大学への進学を希望しているため、教育資金と自分の老後資金が足りるのか不安です。貯蓄のほとんどは定期預金や保険だけで、資産運用をやったことはありません。子どもの大学費用を捻出した上で、自分の老後資金を作っていくことは可能でしょうか。〈相談者プロフィール〉・女性、45歳、シングルマザー、子ども2人(18歳・16歳)・職業:会社員・手取り月収:35万円・年間ボーナス:50万円×2回・預貯金:1,800万円【家計の内訳(22.5万円)】・住宅費:なし(実家住まいのため)・水道光熱費:2万円・生命保険:3万円・食費:7万円(外食含む)・通信費:0.8万円・教育費:2万円(一時的な費用は貯蓄から)・日用品:0.7万円・趣味・娯楽費:1万円・衣服・美容費:3万円・その他不明金:3万円※ボーナ