はじめに

ドル円相場の値動きを予想するうえで、日米の長期金利差は重要な要素であり、少なくとも両者の連動性はここ数年間、高いものがありました。しかし、昨年11月以降、日米長期金利差の拡大に逆行する形で円高・ドル安が続いています。

この背景には何があるのでしょうか。また、今後もこの傾向が続くのか、探ってみたいと思います。

トレンドの起点は日銀総裁の発言

足元の円高・ドル安トレンドの起点となった昨年11月を振り返ってみると、13日に日本銀行の黒田東彦総裁がチューリッヒ大学での講演で、「リバーサル・レート」に言及しました。

要するに、金利を下げすぎると、銀行の経営が苦しくなり、金融仲介機能が阻害される。よって、金融緩和の効果がかえって反転(リバース)する可能性があるというのが、リバーサル・レートの基本的な考え方です。

黒田総裁がなぜ、このことに言及したのか謎ですが、市場では図らずも異次元緩和の限界を吐露したという見方が台頭。その後、黒田総裁が火消しに回り、市場で浮上した日銀の緩和縮小観測は、いったん沈静化したかに見えました。

しかし、年明け以降、再び日銀の政策変更が市場のテーマとなります。きっかけとなったのは、1月9日、日銀が通常の資金供給オペで国債買入額を削減したことです。

その後、日銀は市場から無制限に国債を買い入れる「指値オペ」を実施するなどして、円高進行を牽制しましたが、為替市場の大きな流れに変化は見られません。

米長期金利に逆行して円が上昇

一方、米国に目を向けると、今年に入り、長期金利は騰勢を強めています。昨年終盤に税制改革法案が成立し、財政悪化懸念が台頭したことが理由の1つでしょうが、景気加速観測が強まったことも寄与していると見られます。

さらに、2月2日に発表された1月分の雇用統計において賃金が予想以上に上昇したことで、これまで封印されてきたインフレ懸念が急に頭をもたげたことも大きいといえます。

前述のように日銀が長期金利の上昇を容認しない姿勢を示している一方、米国の中央銀行にあたるFRB(連邦準備制度理事会)は長期金利の上昇を静観している状況です。一般的に金利の高い国の通貨のほうが価値は高まりやすいので、本来であれば円安・ドル高に振れても何ら不思議はない環境といえそうです。

しかし、そうならないのが為替市場の難しいところかもしれません。巡航速度の景気拡大と緩やかな物価上昇の組み合わせ、いわゆる「適温経済」に慣れきった市場は、急激な米長期金利の上昇に突然、拒絶反応を示しました。

結局、株式などのリスク資産が大きく値を崩したことで“安全資産”とされる円が買われる展開となり、以降、円高バイアスが強まっています。

市場は日銀の政策変更を過大評価

米長期金利の上昇がリスク資産売りの“トリガー”の役割を果たしている様子がうかがえるだけに、ドル円相場との逆相関(米長期金利上昇→リスクオフの円高)が今後さらに正当化される可能性がありそうです。

一方、国内の投資家にとって、米長期金利上昇と円高という組み合わせは魅力的に映るに違いありません。

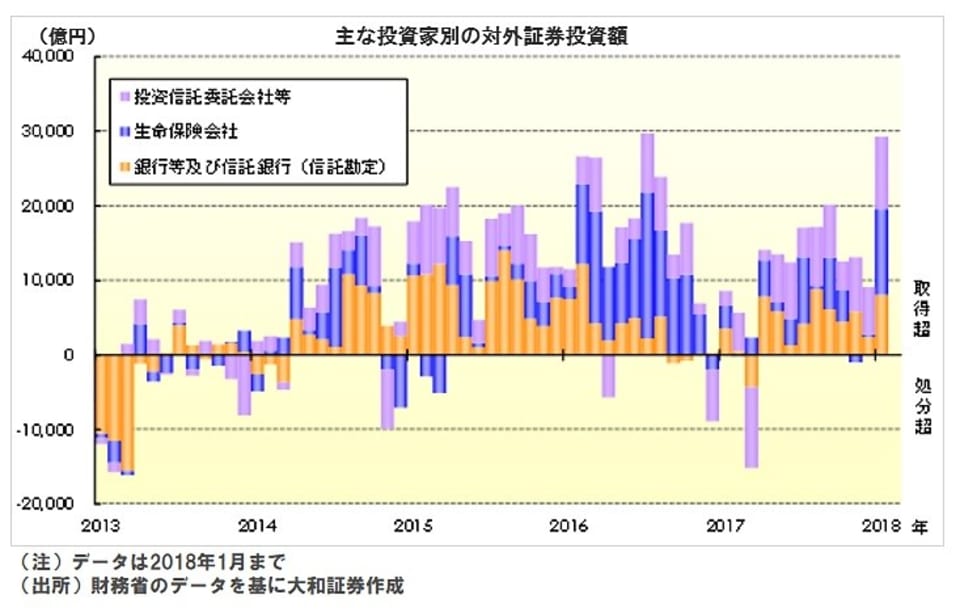

財務省が公表している「投資家別対外証券投資」を見ると、今年1月に国内の機関投資家が大幅に買い越しているのが見て取れます。2月に入ってから、ペースが落ちている可能性がありますが、これまで対外証券投資が比較的控えめだった分、今後の買い余力は相応に大きいと見られます。

日本国内では、金融緩和縮小との誤解を避けるため、日銀の国債買入オペの減額は困難な状況となっています。その結果、日本国債の需給が逼迫し、超長期債を中心に利回り低下圧力がかかりやすい状況です。こうしたことからも、国内の長期マネーは海外に目を向けやすいのではないでしょうか。

日米両国の経済ファンダメンタルズ(基礎的条件)の格差を長期金利差が一定程度体現していると考えれば、逆行して円高・ドル安が進行するのはやはり異常に映ります。日銀の緩和縮小観測という“ノイズ”が、日米長期金利差とドル円相場の関係を依然として歪めているのだと思われます。

短期的には、確かに市場の円高センチメントは根強いのですが、いつ相場が反転しても不思議ではありません。

(文:投資情報部 シニア為替ストラテジスト 石月幸雄)