検索結果

検索ワード:iDeCo(検索結果 885件)

30代独身年収400万円、結婚しない場合のお金の運用法

お金を増やすために欠かせない2大知識

30代独身女性。一昔前であれば、ネガティブイメージが連想されたこともありましたが結婚に対する価値観が変化した現代においては、何もめずらしい人たちではありません。隠す必要もない、筆者もそのひとりです。今回はそんな30代独身女性が、これからを生き抜いていくために必要なマネー術を考えてみたいと思います。

【第2回】iDeCoに加入すると得をする「3つの節税シーン」

具体的にいくら得?金額をシュミレーションして解説

前回の記事「【第一回】そもそも「iDeCo」って何?老後のためにできること」で少しお話ししましたが、iDeCo(イデコ/個人型確定拠出年金)の最大のメリットは「税制優遇が受けられること」です。それゆえにiDeCoを使うことで、節税メリットを生かして老後資金を効率良く貯めることができるのです。では実際のところ、iDeCoでどんな節税効果が得られるのでしょうか?これから具体的に見ていくことにしましょう。

住居費が収入の3割超を占める家計、借り換えを考える条件3つ

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はマネーフォワードから生まれたお金の相談窓口『mirai talk』のFPがお答えします。年収は少なくないはずなのですが、毎月お金の余裕がありません。収支を改善して子どもの大学費用と老後資金を貯めたいと思っているので、アドバイスをお願いします。〈相談者プロフィール〉・男性、48歳、既婚(妻:パート)、子ども2人(高校生・中学生)・職業:会社員・手取りの月収:48万円(夫40万円、妻8万円)・年間ボーナス:100万円(ほぼ全額を住宅ローンのボーナス返済に充てる)・毎月の貯蓄:2万円(給与天引き分・全額財形貯蓄)・現在の資産:預貯金(普通預金・定期預金)150万円・毎月の支出:住宅ローン返済13万円、管理費・修繕積立金3万円、その他生活費25万円(内訳不明)、死亡保険2万円(死亡保障1,000万円)、学資保険2万円、個人年金保険1万円(医療保険・がん保険などは未加入)

収入も支出も多い共働き夫婦、月収の6分の1を貯蓄に回して

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はマネーフォワードから生まれたお金の相談窓口『mirai talk』のFPがお答えします。教育・介護・老後の生活が不安です。現在、子どもが2人とも私立中学に通っており、大学までエスカレーターで進学させる予定です。奨学金は「子どもの借金」だと聞きましたので、絶対に使わせたくありません。また、夫婦2人とも長男・長女で、それぞれの実家も現在の住まいから近いので、ゆくゆくは親の介護が必要になるであろうと思っています。このような状況でゆとりのある老後生活を送るためには、今後どのようなペースで貯蓄していけばいいでしょうか。〈相談者プロフィール〉・男性、妻(会社員)、子ども2人(中学生)・職業:会社員・手取りの月収:62万円(夫30万円、妻32万円)・年間ボーナス:120万円※毎年恒例の家族旅行があり、ボーナスはほぼ全額家族旅行代に使い、残りは貯金・現在の資産:預貯金700万円・毎月の支出:42万(貯蓄5万円、住宅ローン返済10万円、保険料6万円、食費8万円、日用品費5

今からでもメリットはある?50代から始めるiDeCoの注意点

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は花輪陽子氏がお答えします。現在、53歳です。老後に備えてiDeCoに加入したいと思っていますが、年齢が気になります。今から始めてもお得になるのでしょうか。〈相談者プロフィール〉・女性、53歳、既婚、子供2人・職業:パート・アルバイト・居住形態:持ち家(マンション)

貯金400万の母子家庭「息子の大学資金も老後資金も足りない」

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はマネーフォワードから生まれたお金の相談窓口『mirai talk』のFPがお答えします。母子家庭です。息子が現在高校3年生で、私立大学を第1志望にしています。授業料などが年間200万円程度がかかる予定ですが、親としては希望する大学に進学してほしいと思っています。貯蓄額がそれほど多いわけではないので、息子には奨学金を借りてもらう予定でいます。また、家が賃貸なので自分の将来のことがとても心配です。自営業のため退職金などはなく、老後の年金もあまり当てにできません。今からでも将来の年金を増やす方法や、貯金を増やす方法はありますでしょうか。〈相談者プロフィール〉・女性、48歳、シングルマザー、子ども1人・職業:自営業・手取りの月収:平均30万円(多い月は60万円、少ない月は15万円ほど)・毎月の支出:30万円(うち貯金3万円)・預貯金:400万円

iDeCoよりもまず企業型確定拠出年金を利用した方がいい理由

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は横山光昭氏がお答えします。将来に向けて、最近話題の「つみたてNISA」や「iDeCo(個人型確定拠出年金)」を始めようと思います。というのも、老後資金や子どもの教育費、マイホーム資金を貯めるのに、複利の効果を利用して増やすのが一番良いのではないかと思ったからです。この2つは運用益も非課税でとてもお得だと思います。ただ、利用するのは初めてなので少し不安があります。メリット、デメリット、商品選びなどを含め、どのように活用していくとよいのか教えてください。ちなみに、会社に企業型確定拠出年金制度がありますが、選択制ということでしたので自分は利用していません。〈相談者プロフィール〉・男性、36歳、既婚(妻:35歳・専業主婦)、子ども2人・手取りの世帯年収:約465万円・貯蓄:180万円

月収20万のシングルマザー「人生の3大資金」に備えるには?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は高山一恵氏がお答えします。シングルマザーで、今は子供と2人でアパート暮らしをしています。家賃は6万円ほど。私の貯蓄は800万円ほどあります。母から相続時精算課税制度を利用して2,000万円を受け取る予定で、それを頭金に2,500万円ほどの家を建てる予定です。自分の貯蓄には手をつけず、母から受け取るお金を頭金にして、足りない分は私がローンを組んでアパート家賃分程度の返済にして払っていくつもりです。ただ今後、収入が増える見込みはなく、子供が現在中学生のため教育費もまだまだかかるはずですし、老後が心配です。ネットのライフプランのシミュレーションなどをしてみた所、60歳で貯金が底を尽きるという結果で、どうしたらいいのか分かりません。〈相談者プロフィール〉・女性、38歳、未婚、子ども1人・職業:会社員・手取りの世帯月収:20万円 ・毎月の支出目安:20万円

【第1回】そもそも「iDeCo」って何?老後のためにできること

メリットは?どんな制度か詳しく解説

雑誌や書籍、テレビ、WEBなどさまざまなメディアで、「iDeCo(イデコ)」という言葉をよく目にします。実際iDeCoに加入する人は年々増えています。しかし、iDeCoがどういうものなのか、しっかり理解されている人は多いとはいえないようです。そこで今回は、そもそもiDeCoとは何なのか、どんな人が利用できるのか、解説していきます。

30代独身女性に「トリエアズiDeCo」をすすめる理由

毎月2万円を30年間積立したら?

iDeCo(イデコ)という言葉をよく耳にするけど、「投資なの?」「興味はあるけど、始めるのは難しそう」と思っていないでしょうか?iDeCoは老後資金作り専用の積立口座です。30代女子が知っておきたいトリアエズiDeCoのはじめかたとはどのようなものなのでしょうか?

iDeCoとNISAを徹底活用!自分だけのポートフォリオのつくり方

春から始める!賢い資産づくり

2018年3月22日、株式会社マネーフォワードとアセットマネジメントOne株式会社は、新年度のこのタイミングで投資を始めようと考えている方、iDeCo・NISA・つみたてNISAの制度の違いや使い方について理解を深めたい方にむけて、共催セミナー「春から始める!賢いお金づくり~iDeCoとNISAの活用法~」を開催。第1部ではファイナンシャルプランナー井戸美枝氏による「iDeCoとNISA、制度の概要と活用術」、第2部では井戸美枝氏、アセットマネジメントOneの杉浦由莉氏、佐藤啓氏によるパネルディスカッション「制度を使いこなす、ポートフォリオのつくり方」をお送りしました。本記事では上記2つのセミナーから特に重要なところをピックアップ。これから資産形成の第一歩を踏み出したいと考えている方に向けてセミナー内容のサマリーをお届けします。

投資を始めるなら税制優遇制度から インデックス運用が無難

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は井戸美枝氏がお答えします。夫は会社員で、妻の私は専業主婦です。これから扶養内でパートを始め、月8万円ほど増える予定です。そのため、月収は58万円程度に増額予定です。現在、夫婦合わせて貯金が4000万円ほどあります。300万円ほどを普通預金に残し、残りは複数のネット銀行の1年定期に預け、更新し続けています(金利は現在0.2%前後、各行1,000万円を上限としています)。ほかに、私の正社員時代の持ち株が200万円程度、夫は持株会で100万円程度の持株があり、積立を継続中です。年間250万円ほど貯金が増えます。極度の節約等はしていません。必要なものや欲しいものは適度に購入していますし、レジャー費等も使用しており、家計に対してストレスはありません。保険は、自動車保険と子供の個人賠償責任保険のみで、生命保険や医療保険等には夫婦ともに入っていません。いざというときは、公的保険と貯蓄で対応するつもりです。住宅は賃貸で、今後も購入予定はありません。子供は1人の予定です。

年収300万円実家暮らし、100万貯蓄するためのお金の使い方

今の収入でしっかり貯蓄するために

雑誌でもよく見る「お金を貯めている人」は、高収入とは限りません。意外と年収300万円台の人でも、しっかり貯めていたりします。中には、1年間で100万円以上を貯蓄するツワモノも。貯蓄が出来る人は、収入の多い少ないに関わらず貯められる人です。でも、いったいどうすれば、年収300万円で100万円の貯蓄が作れるのでしょうか。今回は、貯蓄を成功させた達人もやった、無理せず長続きする方法を紹介します。

「投資で元本割れに…」このまま継続?それとも引き出し?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は花輪陽子氏がお答えします。先立って使わない30万円をロボアドバイザーに預けましたが、最近元本割れが続いています。長い目で見て、そのままにしておくべきか、引き出すべきか悩んでいます。 引き出したら、つみたてNISAの口座開設をしたので、そちらの資金にしようかと思っています。アドバイスよろしくお願いします。〈相談者プロフィール〉・女性、40歳、既婚、子供2人・職業:専業主婦・居住形態:持ち家(マンション)・住んでいる地域:東京都・手取りの世帯月収:55万円・毎月の支出目安:45万円

積立投資の有効性と「つみたてNISA」「iDeCo」の活用法

イベントレポート

2018年2月17日に開催されたイベント「【マネーリテラシー】が身につく1Dayスクール〜お金に困らない人生を送るために役立つ知識とは〜」。本イベントでは、これから新しい時代を生き抜くための人生設計とお金について、さまざまなセミナーが開催されました。その中から本記事では、大和証券株式会社営業企画部 副部長・長島義浩氏による「現役世代の積立投資 ~つみたてNISA・iDeCoの活用法~」と題したセミナーの内容を紹介します。

やっと貯まった100万、そろそろ投資を始めてもいいですか?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は横山光昭氏がお答えします。なかなか貯蓄ができなかったのですが、ずっと頑張ってやっと100万円ほど貯めることができました。このくらい貯蓄ができると、もう投資を始めてもよいでしょうか。貯蓄をしても利息はほとんどつかないし、仮想通貨や投資などで儲けた話を聞くと、自分も早く始めなくてはと焦ります。効率よく、しっかりとお金を増やしていきたいです。〈相談者プロフィール〉・男性、34歳、妻(33歳・専業主婦)、子供1人(5歳・幼稚園)・職業:会社員・手取り月収:32万3,000円(残業により変動あり)・ボーナス手取り:30万円(年2回支給)・貯蓄額:104万円・投資経験:なし

過剰な期待はNG!?ロボアドバイザーが受けがちな誤解

イベントレポート

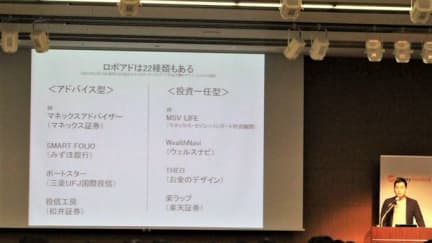

2018年2月17日、人生100年時代のライフプランニング、iDeCoやNISAの制度利用、ポートフォリオの組み方、長期投資をするための心構えなどが学べる「【マネーリテラシー】が身につく1Dayスクール〜お金に困らない人生を送るために役立つ知識とは〜」が開催されました。その中で行われたセミナー「ロボアドバイザーを利用する低コスト資産運用のご提案」について紹介します。登壇したのは、マネックス・セゾン・バンガード投資顧問株式会社MSV LIFE統括責任者・野水瑛介氏とマネックス証券株式会社オペレーション・システム部シニアマネジャー・斎藤翔太氏。ロボアドバイザーの種類や誤解、提供できる価値や両社のサービス特性について両氏が来場者向けに解説しました。本記事では、MSV LIFE統括責任者・野水瑛介氏によるロボアドバイザーとは何か、どんな種類があるのかなどについての内容をお届けします。

非課税メリットを最大限に活かした、NISAのおトクな運用法

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はプロのFPとして活躍する野瀬大樹氏がお答えします。NISA口座はどう扱えばよいのですか。どのような商品(株、ETF、投信)を、どんなタイミング(毎月、四半期)で購入すべきなのか。また、iDeCoとの使い分けなども知りたいです。(40代前半 男性 既婚・子供1人)