はじめに

実際いくら戻る? 還付・軽減額の目安

控除によってどのくらい税金が軽減されるのか、気になる方も多いでしょう。保険料控除で戻ってくる金額は、基本的に次の式で求められます。

所得税の限界税率は年収に応じて5%~45%のいずれかが適用され、住民税は原則一律10%です。

ここではそれぞれの控除限度額を元に代表的なケースを概算で紹介します(復興特別所得税や控除上限の細かい規定は省略しています)。

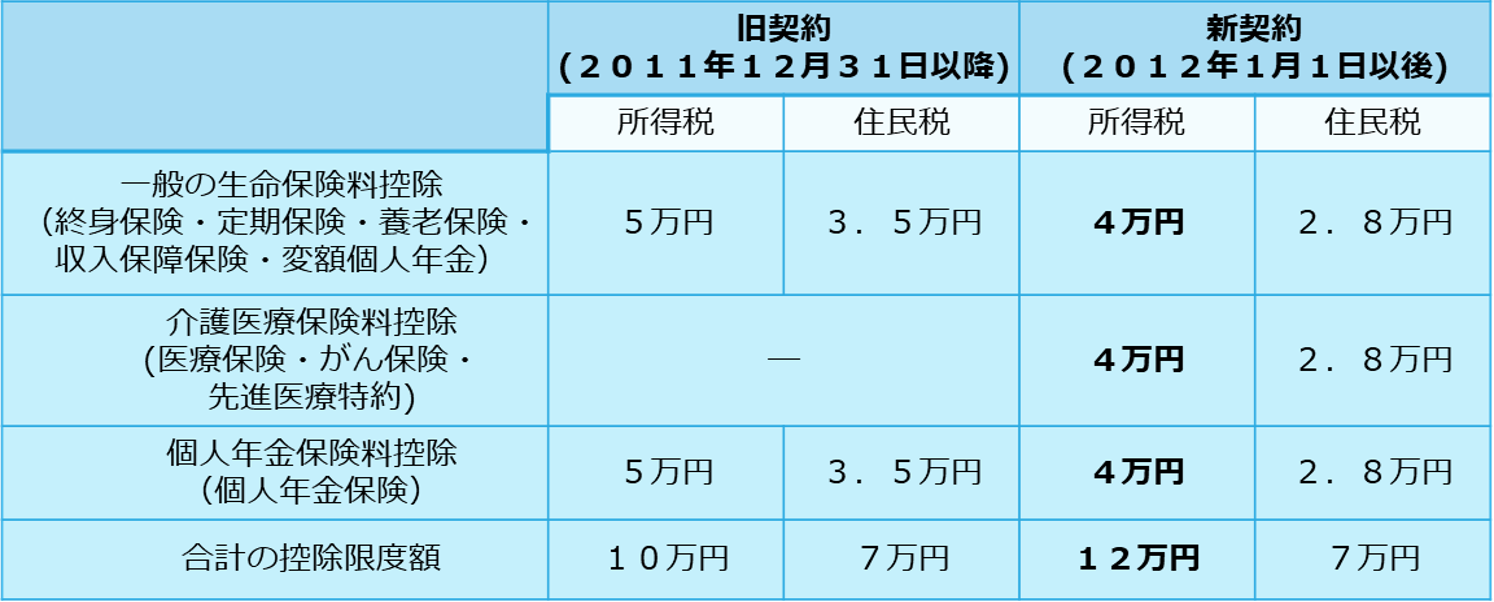

1. 生命保険料控除限度額

※国税庁HPをもとに筆者作成

※国税庁HPをもとに筆者作成

新制度の生命保険料控除額が3区分合計の上限(所得税12万円、住民税7万円)に達した場合は以下の金額が軽減されます。

・所得税率10%の人:12万円×10%+7万円×10% = 19,000円

・所得税率20%の人:12万円×20%+7万円×10% = 31,000円

※実際には支払額に応じて段階的に計算されるため、満額に届かないケースもあります。

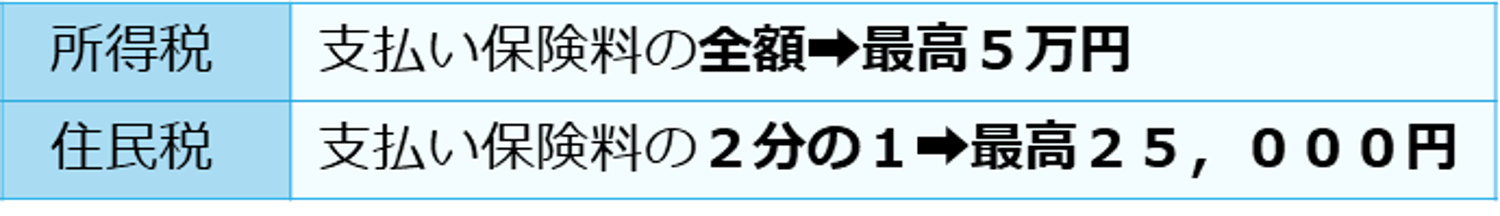

2. 地震保険料控除限度額

※国税庁HPをもとに筆者作成

※国税庁HPをもとに筆者作成

控除額が上限(所得税5万円、住民税2万5,000円)に達した場合は、以下の金額が軽減されます。

・所得税率10%の人:5万円×10%+2万5,000円×10% = 7,500円

・所得税率20%の人:5万円×20%+2万5,000円×10% = 12,500円

3. iDeCo・小規模企業共済・国民年金

これらは掛け金の全額が所得控除の対象となります。

・毎月1万円(年間12万円)をiDeCoに拠出した場合

所得税率10%の人 → 12,000円(所得税)+12,000円(住民税)= 合計24,000円

・国民年金を年間20万円納付した場合

所得税率10%の人 → 20,000円(所得税)+20,000円(住民税)= 合計40,000円

このように具体的な税金の軽減額の事例を見ると、保険料控除証明書の効果をより実感できるのではないでしょうか。

事前の確認と管理で慌ただしい年末を回避

毎年10月以降に届く保険料控除証明書は、年末調整や確定申告で税負担を軽くするために欠かせない書類です。しかし放置してしまうと、年末の忙しい時期に慌ただしく探すことになり、思わぬミスを招くこともあります。

早めに準備を整えておけば、節税のメリットをしっかり受けながら、年末も安心して迎えることができるでしょう。