はじめに

3月下旬には一時、1ドル=104円台まで円高ドル安が進行したドル円相場。足元は1ドル=107円前後で推移しており、一時のような円高局面は一巡した感があります。

では、この先の為替相場どのように見通せばいいのでしょうか。各種の経済指標の動きや米政権関係者のコメントなどから、読み解いてみます。

雇用統計はFRBの望んでいた内容

4月6日に発表された米国の3月雇用統計は、過度な賃金上昇圧力は見られず、過度な雇用過熱も見られず、米FRB(連邦準備制度理事会)にとって満足のいく結果であったと筆者は感じています。

非農業部門就業者数は市場予想の中心値よりも弱い内容となりました(下図)が、FRB当局者がすでに2016年から「経済の安定成長(失業率の安定推移)には、月間で5万~10万人の雇用増で十分」と言ってきたことを考えますと、今回の3月の数字は決して弱いものではなく、正常の範囲と見ていいのではないでしょうか。

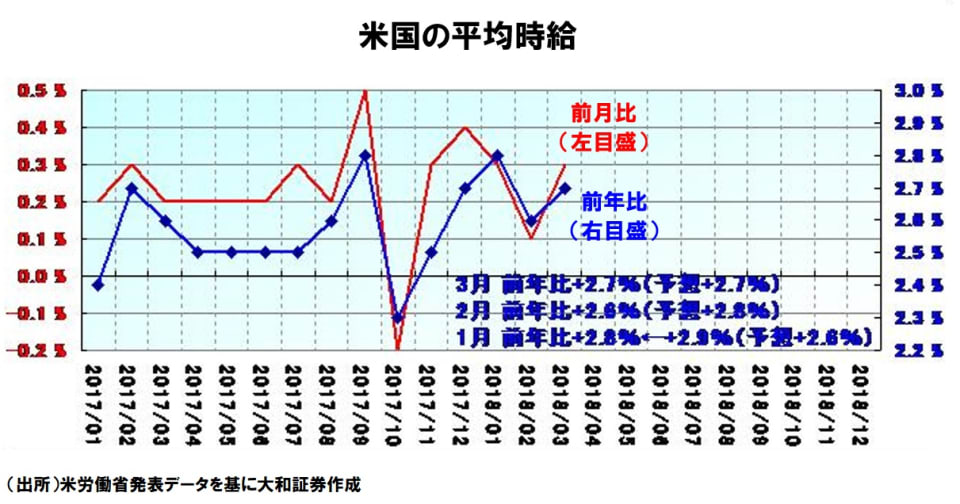

平均時給は市場予想の中心値と一致した内容です(下図)。2月の金融市場にVIX(ボラティリティ指数)パニックを引き起こしたような、インフレ率の急伸懸念や、FRBの利上げが後手に回る(インフレ加速→利上げペース加速→景気減速→リスクオフ)懸念は起きませんでした。

FRBは当面、「2018年に3回の利上げをする」という現状のスタンスを維持すると思われます。

経済指標よりも大統領発言を警戒

3月1日にドナルド・トランプ大統領が米国の輸入する鉄鋼に25%、アルミニウムに10%の関税を課す計画を発表して以来、市場参加者の最大の関心事は「世界貿易戦争勃発(の可能性)」になっています。一時は鉄鋼・アルミへの関税の適用除外が一部発表されたことで、市場は落ち着きを見せるかに思われました。

しかし、トランプ大統領は3月22日、中国による知的財産権侵害への制裁措置として、約500億ドル相当の中国製品への関税賦課を命じる大統領覚書に署名。そして4月3日、米政府は知的財産権侵害を理由に通商法301条に基づき、25%の関税を上乗せさせる中国製品のリスト案(ハイテク製品を標的にした約1300品目)を発表しました。

中国側も黙ってはいませんでした。3月23日、米国との貿易戦争を恐れていないと表明し、米国からの鉄鋼や豚肉などの輸入品30億ドル相当に相互関税を課す計画を発表。そして4月4日には、航空機、大豆、自動車を含む106の米国製品へのさらなる報復関税計画を打ち出しました。規模は米国の報復措置と同じ、500億ドルに相当します。

マスメディアの報道やコメンテーターの解説を聞いていると、米中貿易戦争勃発が確実であるかのような錯覚に陥ります。振り返ると、昨年の米朝戦争勃発を煽っていた時期に非常に似ていると筆者は感じています。

前回記事にも述べましたが、筆者は「世界貿易戦争は起きない」と予想しています。しかし、トランプ大統領や米政府閣僚の発言に翻弄される市場は「リスクオフ=円高」先行の動きになっています。

市場の反応を冷静に受け止めるべき

4月に入り、前述した「トランプ大統領発言・米閣僚発言」や「米中(世界)貿易戦争勃発警戒」への為替の反応が鈍くなってきている、と筆者は感じています。前回記事で触れた「日本企業の決算対策オペレーション(益出し・損切り・合わせ切り)」も3月期末で終了し、需給が投機についてきていないものと思われます。

市場のムードにも変化を感じています。2月・3月と比較して、1ドル=100円や1ドル=90円を予想するコメンテーターのマスメディアへの出演頻度が減少してきているように感じられます。

米3月雇用統計の発表後、スティーヴン・ムニューシン米財務長官が「われわれが貿易戦争に踏み入る一定水準のリスクがある」と発言したことをきっかけに、ドル円は1ドル=107円台前半から106円台後半にドル安円高が進みましたが、たかが20銭強の動きです。

冷静にムニューシン長官発言を聞くと、「米国と中国は交渉を通じて問題を解決すると慎重ながら楽観的だ」とも発言しています。

投機筋や人工知能は円高ドル安先行のポジショニングながらも、利食いも早まっているように見えます。需給の追い風(日本企業の決算対策オペレーション)がない中での思い込みには、警戒しているに違いありません。

筆者は引き続き、為替相場は「投機が沈静化したら、ファンダメンタルズ重視」相場に回帰していくと考えており、1ドル=110~115円にレンジを切り上げていくと想定しています。

(文:大和証券 チーフ為替ストラテジスト 今泉光雄)