はじめに

各種メディアで報道されている通り、トルコ・リラが急落しました。今回は、現在トルコが見舞われている状況を解説したうえで、新興国投資において一番留意していただきたいと考えていることをご説明します。

よく見る「通貨安」解説の落とし穴

「○○国の消費者物価指数の伸びが鈍化したことが、○○国通貨の通貨安要因になった」

この解説を読んで、皆さんはどうお感じになりますか。私は、このような表現は不十分、あるいは不正確で、投資家を混乱させる可能性があると考えてしまいます。

もし、上記の解説の意図を正確に伝えるなら、「○○国の消費者物価指数の伸びが鈍化したことが、景気の減速懸念を生じさせ、○○国通貨の通貨安要因になった」と記すべきであると考えます。

なぜならこの解説は、○○国の景気が悪いことは、資金ニーズが低調であることを通じて、○○国通貨の通貨安要因となることを意図した文章と思われるからです。

一方で、「○○国の物価上昇率が低調であること(インフレの鈍化、あるいはデフレの進行)は、○○国の通貨高要因」と理論的には考えられることに、ぜひ注意していただきたいです。

基本的に、通貨価値は“他の何か”との交換価値で測定されます。そして、モノやサービスとの交換価値は一般的には消費者物価指数で計測されますし、外国の通貨との交換価値は為替レートで計測されます。

通貨自体を主人公に置き直した場合、通貨価値が増えた時は、モノ・サービスの値段が低調となり、為替レートは自国通貨高・外国通貨安となります。すなわち、物価が低調なことは自国通貨高要因です。

トルコ・リラ安の根本原因

今、トルコは通価価値の減少に見舞われています。

トルコ・リラ急落の原因としては、(1)トルコのインフレ率上昇や経常収支の悪化傾向、(2)中央銀行の独立性に対する懸念、(3)トルコと米国の関係悪化(関税問題を含む)、(4)リラ安を受けた対外債務の支払い懸念、などが理由とされ、政治的な状況も相まって、通貨の下落を引き起こしています。

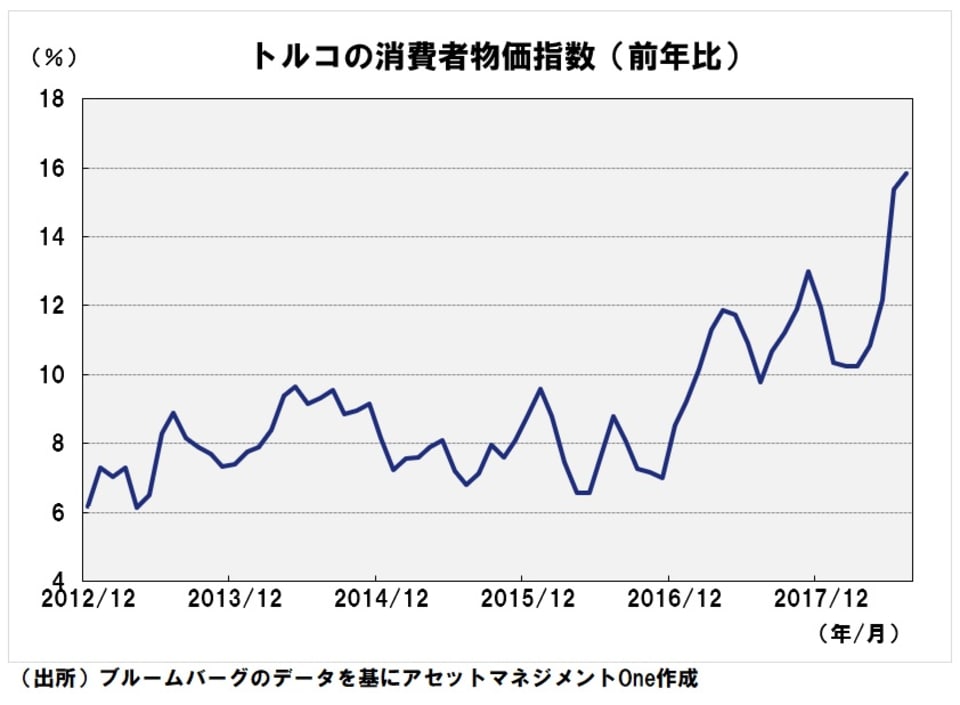

通貨下落に対処するためには、経済的に考えた場合に、政策金利の引き上げによるインフレの抑制が効果的な方法であると思われます。現状、トルコのインフレ率は15%にも達しており、一般的にはインフレを抑制するために政策金利の引き上げが不可欠です(下図)。

しかし、エルドアン大統領は利上げを牽制していると報道されています。一般論として、利上げは短期的には景気の減速につながる可能性があるため、選挙で選ばれる政治家は利上げを好まないといわれます。

株式投資においては、(政治的な状況がどうあれ)最も重要であると思われる企業収益は民間の努力によって確保することができる場合があると思われますが、物価変動率のコントロールは政府・中央銀行のような公的部門に委ねざるを得ません。

したがって、トルコ・リラをめぐる環境の変化は、エルドアン大統領の考え方・行動に依存する部分が極めて大きく、方向性を予測することには困難が伴います。

資金流出の影響は限定的

ここまでご説明してきて、今回のトルコ・リラをめぐる状況は非常に個別性が強いことが、改めておわかりいただけたのではないかと考えます。

米国の政策金利が緩慢ながらも着実に上昇する中で、米国への資金流入・新興国からの資金流出が新興国の通貨危機を引き起こすという懸念は、わかりやすいストーリーです。しかし、前回の米国の政策金利引き上げ時の新興国通貨の動きを見ると、むしろ堅調であり、必ずしも新興国通貨全体から資金流出が起こったと評価できないように思えます(下図)。

もし、新興国全体の危機というとらえ方で、個別の状況は悪くないにもかかわらず、ツレ安している株式や通貨には投資チャンスが隠れている可能性があり、そしてその際にはぜひ、その国のインフレ率の状況をチェックしていただきたいと考えます。

(文:アセットマネジメントOne チーフ・グローバル・ストラテジスト 柏原延行 写真:ロイター/アフロ)