はじめに

アノマリー(Anomaly)をご存知ですか?明確な理論や根拠があるわけではないけれど、当たっているかもしれないとされるマーケットの経験則や規則性のことを指します。

アノマリーの代表的事例としては「リターン・リバーサル効果」や「1月効果」、「曜日効果」、「小型株効果」など色々あります。例えばリターン・リバーサル効果とは、過去の一定期間に低パフォーマンスの株式はその後に高いパフォーマンスを出し、逆に過去の一定期間に高パフォーマンスの株式はその後に低いパフォーマンスになる、という現象のことですが、確かにこうした傾向があるかもしれません。

このように、過去の株価の動きを調べてみると様々の傾向がみられます。今回は、残り2週間を切った米中間選挙に関連するアノマリーを考えてみたいと思います。

米株式の不安定な動きが日本株を含めた世界の株式市場に大きな影響を与えている最近の状況を見ると「米中間選挙後の米株高」に期待を寄せたいところですが、これまではどのような結果だったのでしょうか?

過去の「米中間選挙後」の相場はどうなった?

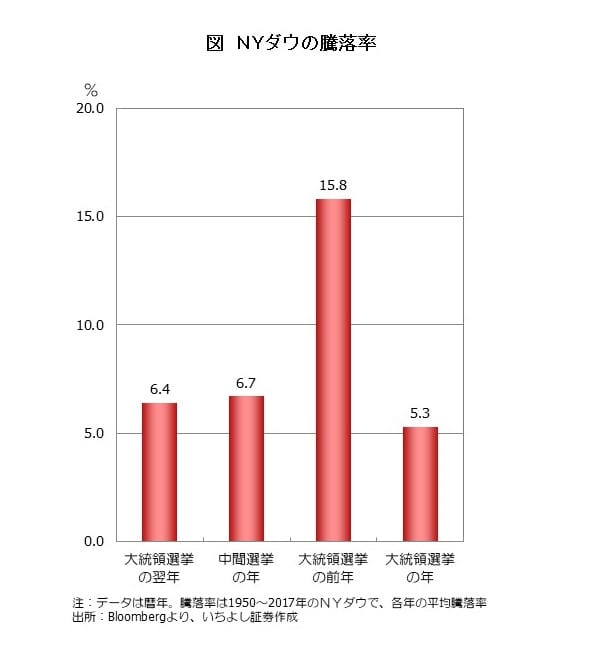

米国の中間選挙は11月6日に実施されます。1950年~2017年までの67年間において、米大統領の任期である1期4年(選挙の翌年である1年目、中間選挙の年である2年目、3年目の大統領選挙の前年である3年目、大統領選挙の年である4年目)のNYダウの年間騰落率を調べました。

すると、大統領選挙の前年、つまり、中間選挙の翌年のNYダウの年間騰落率がプラス15.8%と、他の年に比べて最も株価パフォーマンスが優れていることがわかりました。(下図)

また、米中間選挙後に株価の上昇が顕著であることもわかりました。1950~2014年までの期間に17回の米中間選挙がありましたが、米中間選挙後のNYダウの動きを見てみます。NYダウは、米中間選挙が終わった11月末と比べると、翌年の3月末にはプラス8.7%、翌年の年末12月にはプラス17.5%となっています。(下図)

これまでの経験則では、選挙後は政治の不透明感が払拭されることや、2年後の大統領選挙を目指して政権が景気対策を本格化させることの先取りなどから、株価が上昇する傾向があるのかもしれません。今回も来月11月の米国の中間選挙後の株高が期待されます。

株価は企業価値の反映であることを考えると、日本株の価値は日本企業の業績に最も大きく影響されるのであり、「米中間選挙後の株高」の影響はかなり限定的との見方もあります。一方で、米国株の上昇により投資家のリスク許容度が高まることや、米国株の上昇により日本株に割安感が出ることなどを考えると、「米中間選挙後の米株高」を無視することもできない経験則のように思われます。

(文:いちよし証券 投資情報部 大塚俊一 写真:ロイター/アフロ)