はじめに

先週ピークを迎えた企業決算発表では久々に会社業績予想の下方修正が目立ちながらも、全体相場の復元トレンドにさほど悪影響は及ぼしませんでした。

業績最悪期通過の感触や、落ち込み後の早期回復を期待するコメントが少なくなかったことが警戒を和らげたと見られますが、日本企業の株主重視の姿勢が確認できたことも大きいと見ています。

時期的に3月本決算企業の期末配当権利取りが接近し、配当魅力に注目度が高まりやすい場面でもありますので、利回り株投資に関しいくつかポイントを把握しておきたいと思います。

市中金利に比べ一段と優位際立つ

安過ぎる株価へのテコ入れ策という意味合いもあってか、決算発表に際し自社株取得枠の設定や配当計画の増額などが相次ぎました。このことが、足元の見直し買いに繋がったと考えています。実際、2月7日までに発表を終えた東証1部企業約1,000社について見ると、46社が配当予想を増やし、減額の12社を大きく上回りました。

配当重視の姿勢強化もあり、東証1部上場企業の予想配当利回りは現在2.4%(加重平均)台に向上しています。12月の2.5%超え水準からやや低下しましたが、近年ではリーマン・ショック時の2.7%台(月末ベース)に匹敵する高利回りに位置し、10年国債利回りとの比較ではその差は過去最高レベルに達しています(下図)。

また、米国の主要指数であるS&P500の利回りは現在約2.0%です。実はこの差も過去40年でほぼ最高水準にあり、日本株の利回り魅力が内外で評価を高める可能性も感じさせます。年初以降の株価回復でも高利回り株が健闘しました。

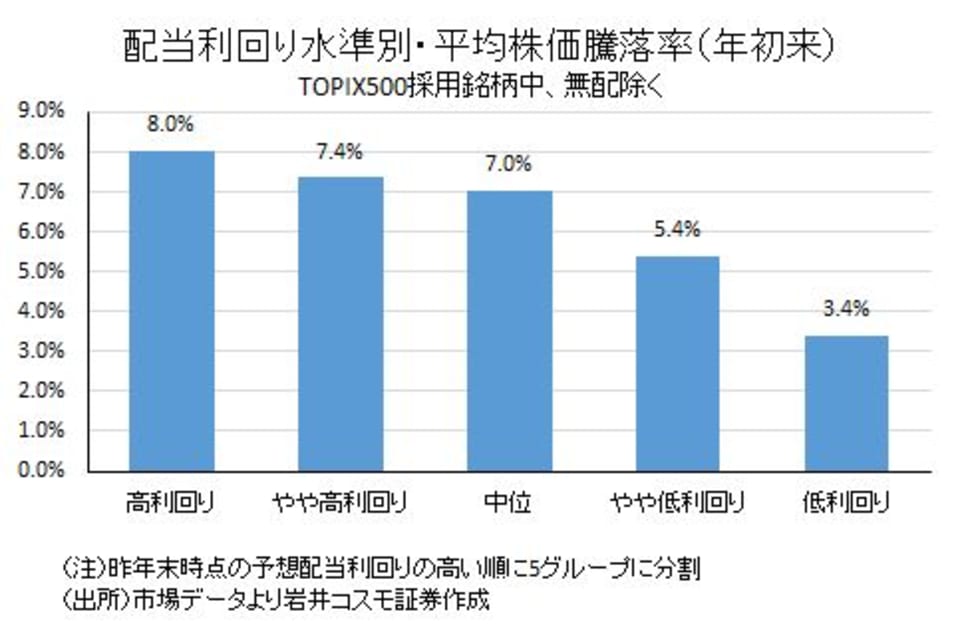

配当利回り水準別の平均株価騰落率を確認してみましょう。高利回りグループ(TOPIX500採用を5分割)の平均上昇率は8%超えと日経平均(4.1%高)の倍近い値上がりとなり、利回り水準が株価パフォーマンスに大きく影響した格好となっています(下図)。

高利回り投資の優位性は長期間維持

実はこの高利回り株のパフォーマンス優位の傾向は、比較的長期に渡って市場で観測されています。TOPIX500採用企業のうち過去15年間連続してデータを確認できる303社について検証してみると、最も高利回りのグループは平均で年率9%上昇、全体平均の+5%を大きく上回るパフォーマンスを示しました。

毎月リバランスを前提に手数料も考慮していないため、やや現実的とは言えない試算ではありますが、配当収入の格差に加え、株価のパフォーマンスにおいても、高利回り株は明確な優位を保っていることがわかります。

2月は特に高利回り株が強い?

さらに、1年のうちどの月にパフォーマンス格差が表れたかも検証してみましょう。3月期末配当取りは年明けあたりから意識されやすいと思いますが、結果はイメージ通り、2月が最も優位な結果を示しました。

3月は配当落ちが生じるため、データ上は一時悪化という格好となりますが、傾向的に全体株価動向がしっかりしている年前半の方が利回り株の優位性が明確な結果となっています。

足元では決算発表がほぼ出揃い、今後投資家の間でも個別銘柄の吟味・選別がより活発化してくると思います。日本を代表する大企業においても4%超えの高利回り株が多く見られるよう日本株の配当魅力は明らかに高まっています。投資に際しても、配当利回りはより重要なファクターとなってくると考えています。

<文:投資調査部 林卓郎>