はじめに

2016年、個人の自己破産申請が13年ぶりに増加したそうです。借金に苦しんだ人の“最後の手段”という印象が強い自己破産ですが、一体どんな人が陥りやすいのでしょうか?

統計を読み解くと、意外にも身近に潜む自己破産の一面が見えてきました。

銀行のカードローンが自己破産の一因に

2月10日の時事通信社の報道よると、最高裁の統計(速報値)において個人の自己破産申請が13年ぶりに増加し、2016年は6万4,637件(前年比1.2%)にのぼることが明らかになりました。

背景には「無担保で個人に融資する銀行のカードローン事業の急拡大がある」と見られています。

自己破産申請は90年代後半に急増し、03年におよそ24万2千件まで達したあと、一昨年まで12年連続で減少していました。影響しているのは消費者金融の拡大とその規制です。

2000年前後、テレビでは消費者金融各社のCMが毎日何度も繰り返し流され、借り入れが手軽にできることを広く呼びかけていました。かわいいチワワ犬が登場するCMや息のそろったダンスの演出、人気のグラビアアイドルの起用など、記憶に残っている人も多いのではないでしょうか?

街頭の無人契約機から気軽に借りることができたため、借入額が膨らみ、返済のために別の借金を繰り返す多重債務者が増加。自殺者があとを絶たず社会問題にまで発展しました。

それを受けて06年に改正貸金業法が施行され、貸金業者からの借り入れは年収の3分の1までと制限されました。これにより、ノンバンクの消費者向け無担保貸付残高は、05年から10年間でおよそ13兆円も飛躍的に減少したといいます(2003年以降、テレビCMの放送時間も規制されました)。

しかしその後、それに代わるように台頭したのが、貸出規制のない銀行によるカードローン。昨年12月の日経新聞によると、「金融庁が銀行によるカードローンの融資実態の調査を開始。融資の審査手法や、行き過ぎた宣伝がないかを調べを始めた」と問題視され始めています。

自己破産するとどうなる?

この自己破産、言葉として耳にすることも多いですが、実際にはどんな意味があるのでしょうか?

裁判所のホームページによると、自己破産とは「自分の収入や財産で債務を支払うことができなくなった場合、自分の持っている全財産をお金に換えて、各債権者に債権額に応じて分配、清算して、破綻した生活を立て直すことを目的としている制度」とのこと。

申請により支払不能であると認められると、支払い義務を免除する「免責」手続きが行われます。そのため、それまで毎月の返済や取り立てに追われていた人は、そこから解放されることになります。

しかし、もちろんデメリットもあり、債務者の住所氏名は国の「官報」に掲載され、いわゆる“ブラックリスト”となることで、以降しばらくは、カードを作ったりローンを組んだりすることができなくなります。

また、弁護士・宅建業者・警備員などの職に一定期間就くことができない職業制限も。ただ、選挙権は失うことはなく、破産の事実が戸籍や住民票に記載されることもありません。

自己破産に陥りやすい人は?

では、実際に自己破産に陥ってしまったのはどんな人なのでしょうか?

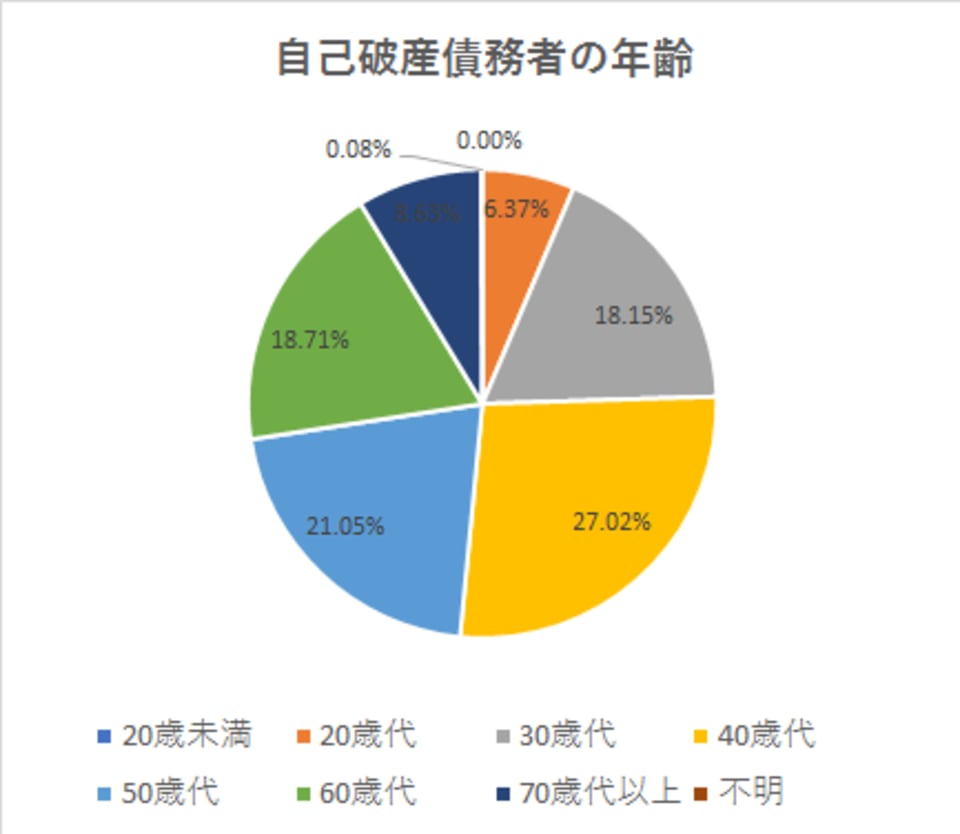

日本弁護士連合会が2014年に調査報告した「破産事件及び個人再生事件録調査」によると、破産債務者の年代で一番多いのは「40歳代」27.02%。続いて「50歳代」21.05%。40~50歳代で全体のおよそ5割を占めています。

また「20歳代」「30歳代」が減少傾向にあるのに対して、「60歳代」「70歳代」は2008年調査以降、年々増加傾向に。医療費や介護費が家計をひっぱくすることで、自己破産も高齢化が進んでいるようです。

男女比については、「男性」57.74%、「女性」42.26%と男性が少し多い結果になりました。意外にも、働き盛りで一家の大黒柱として家庭を支えるような、お父さん世代が陥りやすいという傾向がわかります。

自己破産の原因は?

自己破産に至った理由(複数回答)は、「生活苦・低所得」が60.24%と最も多く、次に債務者が履行しない場合に代わって行われる「保証債務」が22.42%、「病気・医療費」が20.73%。

借金の種として想起しやすい「浪費・遊興費」「ギャンブル」は合わせて9.84%と、意外とその割合は低く、さらに前回の調査(2011年)よりも減少しています。

また、破産債務者の半数近くが、負債額500万円未満。自己破産と聞くと、何億、何千万と、多大な負債額を想像しがちですが、そこまで多くない負債額でも裁判所から支払不能と認定される人が多いことがわかります。

また、「住宅購入」により破産にいたった人が、全体のおよそ16%と年々増加しているようです。「1千万から5千万円未満」の負債を抱えた破産債務者の割合は全体のおよそ3割を占め、住宅ローンの残額であることが推測されます。同団体は、「失業などにより住宅ローンが支払えず、破産せざるを得ない状況が深刻化している」と分析しています。

自己破産は派手な金遣いやギャンブルよる結果で、自分とは縁遠い世界の話と思いがちですが、身近な銀行のカードローンや住宅購入という誰もが経験しそうなライフイベントでも陥りやすいと考えると、決して他人事ではなさそうです。