はじめに

給料がアップした!と喜んでいたのに、振り込まれた金額を見ると、「それほど多くなっていない」とか、「せっかく増えたと思っていたら、また減ってしまった」と感じてがっかりすることってありますよね。

給料のことは、上司や同僚には聞きにくいので、モヤモヤしながらもそのままにしている人も……。でも、モヤモヤをそのままにしておくと、働く意欲が減ってしまいかねません。大丈夫、その理由は給与明細をみればすべてわかります。

今回は、給料(給与額面)があがったのに、なぜか手取りが増えていないと思ったときにチェックするところを、給与明細表を参考にしながら解説します。

【控除】の欄をチェックしよう!

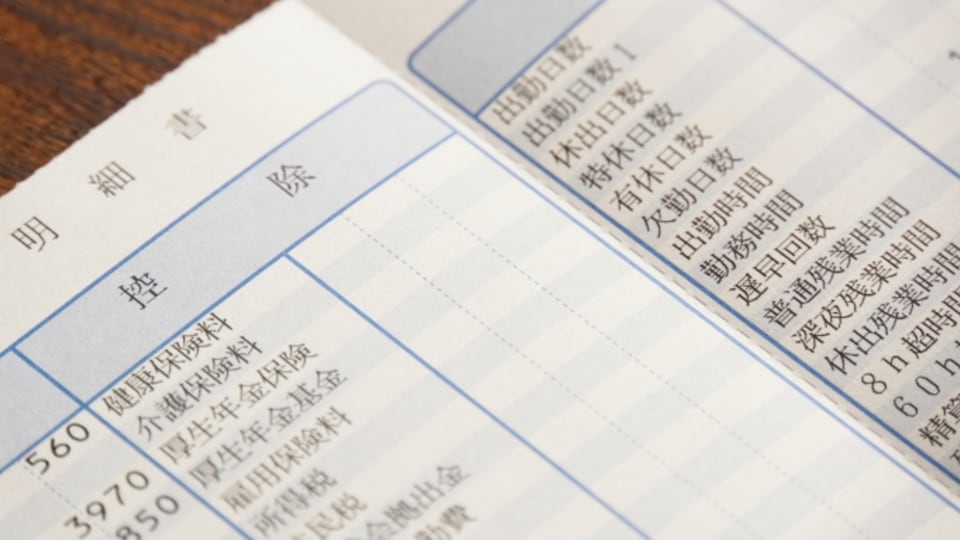

給与明細例 筆者作成

給与明細例 筆者作成

まずは給料(給与額面)と手取りの差額に該当する「控除」の欄(図の3)からチェックしましょう。控除欄の金額はすべて手取りを減らすものです。

チェック1 社会保険料が上がっていないか(図のA)

健康保険、介護保険、厚生年金保険、雇用保険を総称して社会保険といいます。

その内、健康保険、介護保険、厚生年金保険の保険料は、毎年4月・5月・6月の3カ月間の支給額合計の平均額によって、9月分以降の保険料が計算しなおされます。これを「定時改定」といいます。(言葉は覚えなくても大丈夫ですが計算の仕組みは覚えておいてください)

この3ヵ月間の平均額が、固定的な給与が変動になったために以前より大きく変わった場合は、保険料の改定が9月分からではなく、2ヵ月前倒しになって7月分から変更になります。これを「随時改定」といいます。

随時改定は4月・5月・6月という時期に関係なく、固定的な給与が変動になった場合に対象となります。例えば1月から固定給の変動により支給額合計が大きくアップした人は、5月の給料(会社によっては4月の給料)から社会保険料が上がることになります。

固定的な給与とは、基本給や通勤費、役職手当など毎月金額の変動のないものをいいます。

雇用保険料は基本的には毎月給料支給の都度、支給額合計によって計算されているので、支給額合計があがれば雇用保険料はあがります。こちらの計算にも通勤費も含むので、通勤費が増えた場合でも雇用保険料が増えることになります。

チェック2 所得税 扶養の変更はないか(図のB)

所得税は毎月概算として自動的に計算されています。所得税は総支給額から、非課税通勤費など課税されない手当と、社会保険料を引いたあとの金額を、扶養している親族の数によって定められている「給与所得者の源泉徴収税額表」にあてはめた額が給料から引かれます。

先ほどの給与明細から計算すると、

支給額合計385,302円-非課税通勤費4,500円-社会保険料57,966円=322,836円

が課税の対象となって、扶養している親族がいない場合は所得税10,140円となります。

そのため、扶養していた子どもが就職した、扶養していた配偶者や親族を扶養しなくなったなど、扶養人数が減れば所得税はアップします。反対に、扶養している子供が16歳になると、それまでは所得税法上の扶養親族でなかったものが扶養親族となるので、高校進学した子どもがいると所得税はさがります。

毎月の所得税はあくまでも概算で引かれています。それを12月に「年末調整」することによって正しい所得税が計算されて、12月(会社によっては翌年1月)の給料で精算されることになります。