はじめに

現在の株式市場は、米中貿易戦争とFRB(米連邦準備制度理事会)の金融政策に大きく左右されています。

米中貿易戦争は、交渉進展が期待できるG20を前にして、中国側は交渉が長期化するのを覚悟したうえで態度を硬化。今後、実体経済はさらなる悪化が警戒されています。

一方で、アメリカの中央銀行にあたるFRBは、このようなファンダメンタルズの悪影響を緩和させるため、6月のFOMC(米連邦公開市場委員会)において、7月以降に利下げする可能性を示唆しました。

このように、株式市場には強弱材料が交錯しているため、方向感が出づらく、薄商いが続いています。こうした状況下で、個人投資家はどのように立ち回ればよいのでしょうか。

4%の下方乖離が買い時

東京市場はこのような世界経済の不透明感に加えて、10月には消費増税も予定されており、上値追いが期待しづらい状況です。その半面、欧米の緩和的な金融政策に支えられて、何らかのショックが発生し株価が大きく下落したとしても、その後の自律反発は期待できそうです。

では、個人投資家が押し目買いを入れるタイミングを見極めるうえでは、どのような指標に注目すればいいのでしょうか。1つの目安となるのが、「25日移動平均線乖離率」に着目する方法です。

移動平均線乖離率とは、現在の価格が移動平均線からどれぐらい離れているかをパーセンテージで示したもの。移動平均線に対して現在の価格が離れすぎているということは、価格が上下に振れ過ぎた状態なので、これを修正する動きが生まれる、という考えに基づくテクニカル指標です。

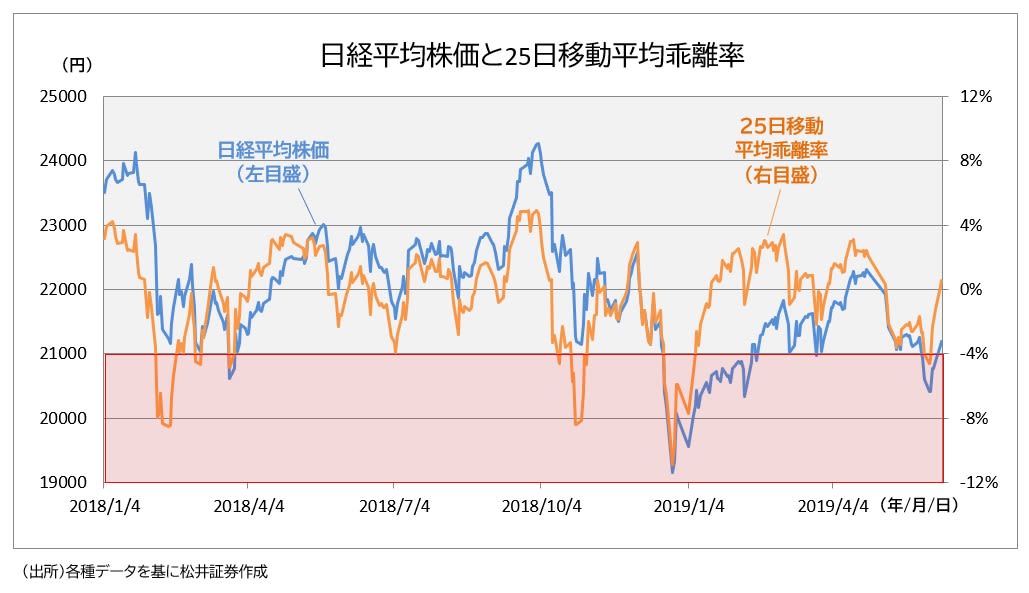

上のグラフは、2018年以降の日経平均株価(青)と25日移動平均線乖離率(オレンジ)を並べたものです。

この間、日経平均株価は、米中貿易戦争やFRBの利上げなど、さまざまなショックに見舞われてきました。しかし、25日移動平均線乖離率が-4%を超えた水準まで下落すると、その後の日経平均株価が戻り基調になることが多いとわかります。

足元の状況に適用すると?

6月20日現在の25日移動平均株価は2万1,045円なので、約840円下落した水準、つまり2万0,200円辺りまで下落した水準が、現時点で自律反発を期待した押し目買いを入れる水準と考えられます。

日本の株式市場は、アジアの中では比較的流動性が高い市場です。そのため、欧米市場の夜間に何らかの経済的なショックが生じると、ヘッジ市場として、海外市場以上に売りこまれることが多いです。

しかし、その後のニューヨーク市場があまり下げなかった時などは、買い戻しを誘発して翌日以降に大きく反発することも多々あります。このような自律反発狙いの取引に、移動平均線乖離率を活かしてみてください。

<文:シニアマーケットアナリスト 窪田朋一郎>