はじめに

8月の為替市場のメインテーマは「リスクオフ」といえます。8月1日に米国のドナルド・トランプ大統領が中国製品3,000億ドル相当へ10%の追加関税を賦課する方針を突如発表して以降、米中両国の対立は新たなステージに突入しました。

また、米中の対立激化以外にも、香港やイタリア、アルゼンチンなど世界各地での政治的混乱が嫌気されたほか、ユーロ圏の景気悪化懸念も投資家心理を冷やす要因になりました。市場は悲観ムード一色ですが、そこに落とし穴はないのか、探ってみたいと思います。

「リスク回避」でなく「リスクオフ」

足元の金融市場は“リスクの種”が至るところに潜んでおり、まさに不確実性が常態化したと考えるべきでしょう。こうした状況下では、「リスクオフの円買い」が選好されるのはやむを得ません。

あえて「リスク回避」ではなく、「リスクオフ」と表記していることには理由があります。「リスク回避」には「利益は二の次」というニュアンスが感じられます。とにかく安全とされる金融資産に資金をシフトさせて損失を最小限にとどめるための取引、というイメージです。

しかしながら、円が買われる理由は必ずしもリスク回避とは限りません。市場の不安心理(いわゆるリスクオフ)に乗じて、投機筋が円を買い進めるケースも決して珍しくはありません。積極的に利益を得るための取引であり、「リスク回避の円買い」という表現はふさわしくないでしょう。

投機筋は積極的に「リスクオフの円買い」

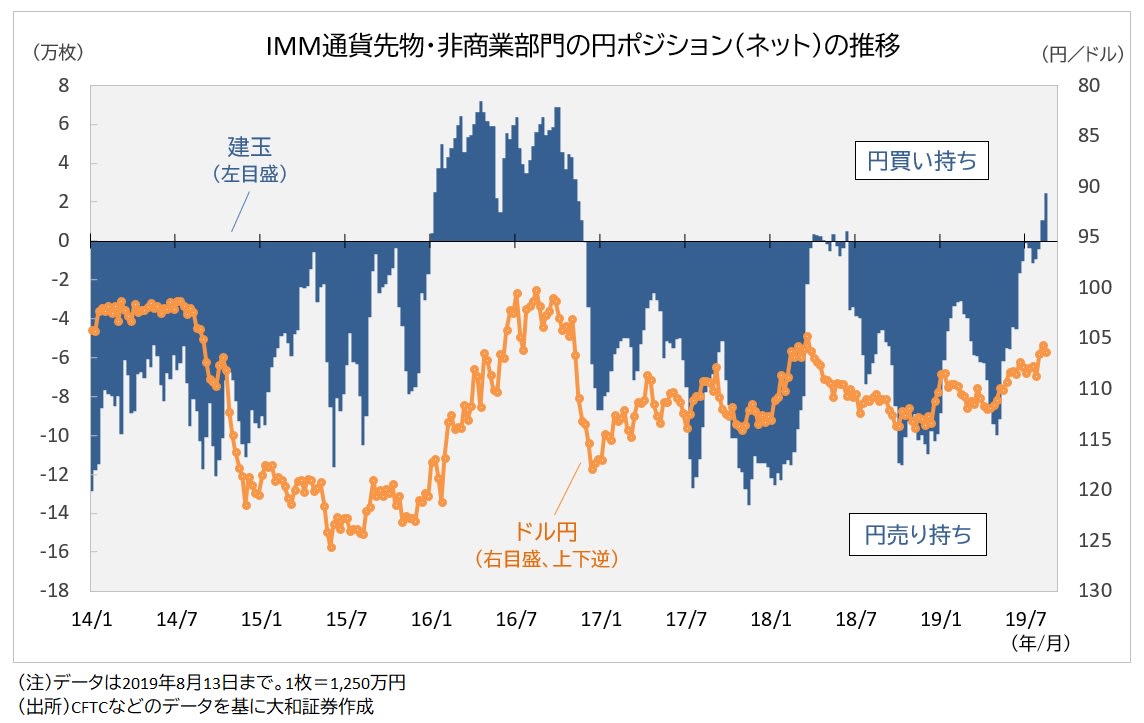

下図のように、現状、シカゴ・マーカンタイル取引所で取引されるIMM通貨先物の非商業部門(投機筋)の円ポジションは買い越しに転じています。

近年は円売り越しが一般的であり、買い越しはまれなケースです。皮肉な言い方ですが、投機筋はリスクを取って「リスクオフの円買い」を進めているもようです。

現在のリスクオフ環境が短期的に急変する可能性は低いと言わざるを得ませんが、いつ何が起こってもよいだけの準備は必要です。

おそらく欧米主要国の国債利回りは、金融緩和期待だけでは正当化しにくい水準まで低下しています。すでに長期保有目的の投資家が手を出せない利回り水準となっている債券が、なんと多いことでしょう。

世界経済を覆う高い不確実性が過度な債券買いを誘発しているのは明らかですが、将来の反転余地は極めて大きいと考えられます。同じ文脈で、円は過度のリスクオフ買いに晒されており、反転のタイミングはいずれ訪れる公算が大きいでしょう。