はじめに

新型コロナウイルスの感染拡大や景気への悪影響懸念から、日経平均株価は1月後半に急速な下押しに見舞われました。が、2月に入ってからは、海外市場の戻り基調もあって、やや冷静さを取り戻しつつあるように感じられます。

国内での感染状況のさらなる悪化を警戒しながらも、中国でのピークアウト観測や、治療薬やワクチン開発の進展をうかがわせる報道が散見されます。いずれは終息に向かうとの見方が意識されているといえそうです。

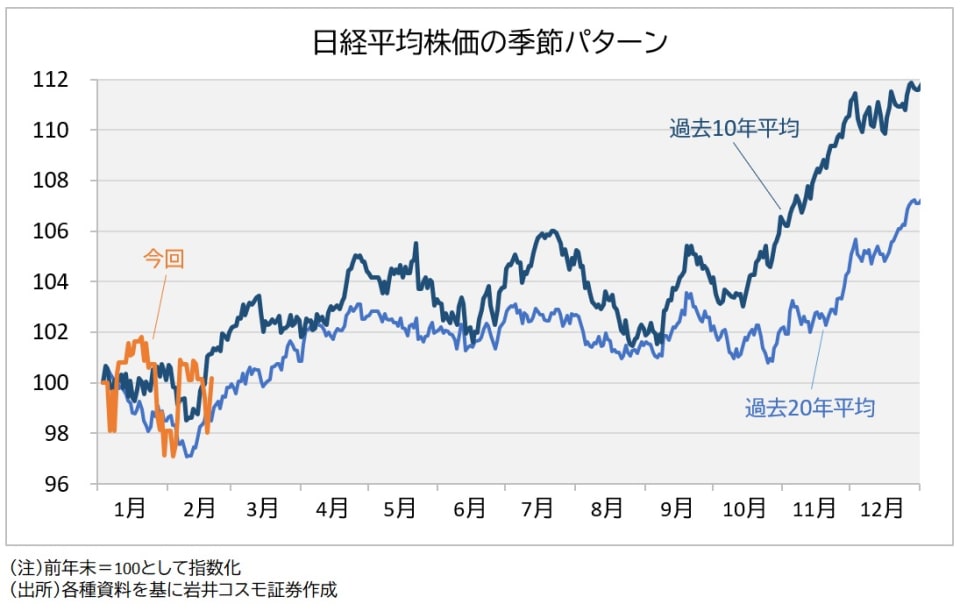

いずれにしても2020年相場は、年初の米・イラン対立に伴うショック安を含め、波乱含みの幕開けとなりました。しかし、過去の季節パターンから見ると、実は例年並みの変動にとどまったとの見方もできます。

相場は過去平均と似た値動きに

下図は、過去10年と20年の平均的な値動きを計算(各年株価を指数化後に平均)したものです。ともに2月前半までの下押しと、年央に向けた切り返し、夏場の保ち合い局面を経て、年末高に向かう格好となっています。

これは、国内投資家の3月期末処理の影響や、米国の税還付開始などが背景にあるとみられています。春先からゴ-ルデンウィーク辺りまでの株高傾向は、日米ともに安定的に観測されてきた「アノマリー」(市場のくせ)と言えそうです。

新型コロナウイルスは今後の悪影響が読みづらい案件なだけに、しばらくは相場の足かせになるとみるべきでしょう。一方で各国の政策対応への期待もあって、震源地の中国も含めて相応の下値抵抗を示したことは、今後に向けて前向きに評価したいところです。

想定より多少遅れが生じるとしても、景気や業績の持ち直しシナリオを大きく変更する必要はないと思われます。例年パターン通りの“仕込み場”となる期待も残していると感じられます。

SARS時も流行化から1~2ヵ月で反転

参考までに、2002~2003年に広がったSARS(重症急性呼吸器症候群)と株式市場の関係をチェックしてみましょう。

下図に示すとおり、流行化(2月末)から1ヵ月程度で米国株は底を打ち、日本や香港は約2ヵ月後に相場反転に向かいました。いずれも世界保健機関(WHO)の終息宣言(7月)前に、かなりの株高を演じた格好となります。

当時は、イラク戦争(3月)やソニー・ショック(4月)、りそな銀行国有化(6月)なども大きく影響したとみられます。今回も、ここ1ヵ月ほどの波乱展開で悪材料の大半を織り込んだ可能性があるかもしれません。