【老後】40代を襲う「両親&自分」ダブルの資金不安

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。両親共に収入がなく、これまで一家の大黒柱的な存在としてがんばってきたのですが、両親の老後や自分の老後について心配になってきました。安易ではありますが、わずかながらの貯蓄を投資に回し、少しでもプラスにできないかと考えています。貯蓄は500万円ほどです。どこに投資したらよいか、から考えているような初心者ですが、アドバイスいただけると幸いです。(40代前半 既婚・子供なし 男性)

夫が亡くなり“1000万”を手に 老後のためにどう増やす?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は内藤忍氏がお答えします。先日、夫が亡くなり約1,000万円の死亡保険金が入りました。現在、私は自営業を営んでおりますが、経営はあまりよくなく、収入がほとんどない状態です。2、3年で現在の商売に見切りをつけ、パートなどで働ければと思ってはいますが、老後、年金だけで生活するのは厳しいと思うので、1,000万円を老後のために、どのようにやりくりすればいいのか悩んでおります。現在、保険は月額5万円ほど払っています。これらの保険については掛け捨てではないものの、それとは別に、少しでもこの1,000万円を増やせる方法はありませんでしょうか?(50代前半 子供2人 女性)

33歳男の苦悩「子供と両親のためにいくら貯めれば…」

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。将来的に発生する子供の教育や両親の介護費、自分たち夫婦の老後資金などに備えようと貯蓄や資産運用を行っています。ただ、介護や病気など突発的に発生する支出に備えようと考えると、いくらあっても足りないような気にもなります……。また子供の教育資金もお金をかけようと思えば、いくらでもかけられてしまうので、金銭的な面だけではありませんが迷っています。現在は貯蓄と資産運用で資産を増やして、将来的な支出に備えようと考えていますが、実際いくらぐらい備えておけばよいのか、備える方法は今のままでよいのかなど、思慮不足な面があれば、どう改善すべきかをアドバイスいただけないでしょうか?現在は会社員ですが、私の仕事のパフォーマンス次第で会社の業績が大きく影響を受ける状況です。当然ですが、将来的に下がる可能性もあり(もちろん上がる可能性もありますが)、仕事でのリスクは通常のサラリーマンよりも高いと思っています。そのため、できるだけ貯蓄で備えておきたいという考

気になる老後資産、“現金神話”頼りで本当に大丈夫?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は内藤忍氏がお答えします。現在59歳ですが、65歳からの年金額では充分ではないため、65歳以降に支給される安定的な収入源を、いまから準備しておきたいと思っています。現在、株式と投資信託を少し持っていますが、これらをいくつか売却し、老後準備を進めるためには、どのような投資や運用法がよいのかをご教示ください。株や投資信託で失敗した経験もあり、65歳以降のことを考えると「現金が安全かな」とも考えています。(50代後半 男性)

老後を前に不安、守りの投資に“アップデート”したい

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。55歳の自営業者です。同い年の公務員の妻と共働きをしていますが、現在大学3年生の次男が卒業する頃に、妻は退職する予定です。資産は約3,200万円ありますが、自分の仕事も先細り気味で若干将来が不安です。現在行っているキャピタル・ゲイン狙いの資産構成から、インカム・ゲイン狙いの資産へと少しずつ移していきたいと思うのですが、どのような方策が望ましいのでしょうか。NISAの活用方法も含めて教えていただけるとありがたいです。現在の3,200万円の資産内訳は現預金が約3分の1、現物株が約1割、残りが投資信託です。投資信託の内訳は、国内株式45%、外国株式40%、外国債券15%です。家は持ち家ですが、ローンは返済が終わっています。(50代後半 既婚・子供2人 男性)

家族4人のマネー計画、老後より心配な目の前の“危機”

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。結婚し、子供が産まれたことをきっかけに資産運用に取り組み始めました。投資歴は5年ほどですが、本格的に始めたのは、ここ3年。投資の目的は、子供の教育費と老後資金の確保です。長期投資を前提に、まずはやってみようということで、これまでに日本個別株への投資、インデックス投資信託、海外個別株、海外インデックス投資信託、ETFなどにチャレンジしてみました。しかし、海外個別株、ETFにチャレンジするなかで、為替手数料や購入にかかる手数料が日本株と比較するとそれなりにかかるので、「ある程度、資産ボリュームが出てから取り入れたほうがよいのでは?」と考えるようになりました。そのため、しばらくは日本円で購入できる投資信託で、日本と米国を対象にしたインデックス投資に積立しながら資産形成を進めようと考えています。今後、資産がどれくらいになったタイミングで通貨分散を考慮する必要がありますか?【現在の収入金額と支出】現在の収入:700万円~850万円(額面)

夢の「早期リタイア」5700万円あれば老後は安心?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は大竹のり子氏がお答えします。早期リタイアに向けた資産運用についてご相談します。48歳男性・会社員(独身・結婚予定なし)年収:50歳まで手取り900万円(賞与含む)資産:円預金(普通・定期・現金合計)5,685万円(ペイオフ対策で分散、なるべく金利の高い円定期預金を利用)投資信託:バランスファンド15万円(月額5万の積立で3ヶ月目)資産合計:5,700万円負債:なし住居:月額9万円(賃貸・購入予定なし)退職金:4,200万円(50歳退職時・早期退職金など含む)確定拠出年金:150万円(60歳)個人年金:60歳から年72万円×10年公的年金:65歳から月額17万円(ねんきんネットで試算)<今後の支出想定>50歳の退職まで住居費含めた生活費総額:月額45万円50歳~59歳同上:月額35万円60歳以降同上:月額31.5万円以上の条件で試算すると、50歳で早期リタイアしても92歳まで資産を切り崩すかたちで生活できそうです。もう少し積極的な運用が必要かと

老後破産に怯えない 「自分に必要なお金」がわかる計算式

担当編集者が語る書籍シリーズ

日常生活や生き方を通して、お金の価値観・人生観を考えるきっかけになるような話題の本をMONEY PLUS編集部がピックアップ。書籍の担当編集者に読みどころやこだわり、制作秘話などを語っていただきます。今回は、山崎元・岩城みずほ著の『人生にお金はいくら必要か』をご紹介します。

“確実に老後資金を準備する”ために一番必要なこと

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。先日、夫が亡くなり約1,000万円の死亡保険金が入りました。現在、私は自営業を営んでおりますが、経営はあまりよくなく、収入はほとんどない状態です。2、3年で現在の商売に見切りをつけ、パートなどで働ければとは思っていますが、老後、年金だけで生活するのは厳しいと思うので、1,000万円を老後のために、どのようにやりくりすればいいかを悩んでおります。現在、保険は月額5万円ほど払っています。これらの保険については掛け捨てではないものの、それとは別に、少しでもこの1,000万円を増やせる方法はありませんでしょうか?(50代前半 子供2人 女性)

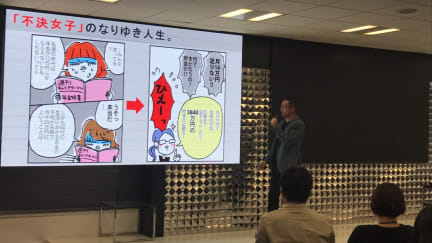

老後の明暗を分ける! 女性のための投資の心得

お金に困らない人は知っている

8月3日に行われた、女性のための資産運用ウェブマガジン『MaRiche』の創刊トークイベント。第一部、湯山玲子さんの「夢を叶えられる人のお金の使い方」トークに続き、第二部は、資産運用型マンションを専門に扱う不動産会社・青山メインランド常務取締役の福田俊孝さんによる講演です。テーマは、「働く女性こそ不動産投資をはじめるべき」。今、気になる存在として急浮上中の「決断女子」をキーワードに、お金に困らない女性の考え方と、初めての資産運用の心得を語ります。

早期退職して資産運用で暮らしたい。何歳で辞められる?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。現在夫婦共働きで、私が手取り年380万円、妻が手取り年340万円くらいです。子供はなく、マンションを保有していますが、ローンはありません。金融資産は3,800万円あり、うち2,500万円ほどをETFや個人向け国債で運用しています。妻は48歳くらいで仕事を辞める予定です。自分も老後資金の目処がたてば、なるべく早く退職して資産運用でやっていきたいと思っています。ここ数年は、手取りと資産運用とで毎年500万円前後資産が増加しています。何歳くらいで仕事を辞められるでしょうか?(40代後半 既婚・子供なし 男性)

従業員持ち株会よりも確定拠出年金を利用した方がいいわけ

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。転職にて年収が420万円から640万円に大きくアップしました。今までは低年収であったため、なかなか貯蓄もできない状況でしたが、これを機に老後も考えた資産運用をしたいと考えております。現状は下記の通りです。職種:ITコンサルタント(前職はSE)家族形態:独身年収:640万(基本給592万円、手当48万円)住宅費:10万円(賃貸)貯金:350万円個人年金:13,500円/月(65歳満期で600万円)医療保険:2,800円/月(掛け捨て)新しい会社では「持株会」と「確定拠出年金」が利用でき、下記の割合まで運用できると説明を受けています。【持ち株会】月々基本給の10%まで(1口1,000円あたり50円の利息)【確定拠出年金】月々基本給の6%まで現在は独身ですが、将来的に結婚したいと考えている女性はいます。ただし、子供をつくることは考えていません。資産運用は老後を目的として考えていますが、それまでに住宅を購入するかもしれないので、老後にな

定年退職後でも住宅購入した方がいい3つの理由

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は野瀬大樹氏がお答えします。転勤族のため、30年間社宅住まい、現在も兵庫県西宮市の社宅に入居中です。30代のとき、都内にマンションを取得しましたが、その後、関西に転勤することが決まり、一昨年に都内のマンションを売却しました。売却金は全額、投資信託で運用中です。2018年3月には60歳になり、定年退職し社宅も退去します。現在、夫婦二人暮らしで、二人とも健康です。定年退職後、この年齢でマンションを購入すべきか、賃貸で対応すべきか、どちらが賢い選択でしょうか。また、退職金を含む、資産全体の運用方針についてアドバイスをお願いします。【基本情報】・家族:自分58歳、妻56歳(子供2人は結婚し、独立)・職業:本人サラリーマン(金融・一部上場)、妻パート・年収:本人1,000万円、妻80万円【資産】・投資信託:3,000万円(マンション売却金をTOPIX投信とグローバル株式インデックスファンドの半々で運用中)・定期預金:900万円・一時払終身:300万円・退職金:4,0

マイホーム購入か賃貸か、都内“おひとりさま”の選択

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は野瀬大樹氏がお答えします。はじめまして。いつも拝見させていただいております。私は48歳、シングルの会社員です。バツイチで子供はおりません。50歳を前にして、パートナーもいないため将来に不安を感じております。地方出身で、東京に一人暮らし。将来実家に帰る予定はありません。50代を迎えるシングル女性として、以下2つの不安を抱えています。【1.住居問題】今、23区外のアパート暮らしですが通勤時間を短縮したいので、もう少し都心に住み替えたいと思います。そうなると家賃も上がるのですが、時間を買うという意味では、払える範囲であれば上がっても仕方ないと思っております。生涯家賃を考えると中古マンションを買った方がいいのでしょうか?【2.資産運用】現在、預貯金・投資信託などで計3,200万円ほどあります。そのうち、積立定期や普通預金など積極的に運用していない金額が1,600万円ほど円で保有しております。保有している投資信託も銀行に勧められたものなどで、トータルではプラスなも

“終の棲家”の購入「冒険はできない」プロFPがピシャリ

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。東京で2日、名古屋で3日、仕事をこなしています。それぞれがパート勤務のため身分は不安定です。東京の仕事は名古屋の2割増しの時給単価になるため、東京での仕事を増やすほうが収入は明らかに増えます。そのため現在、住んでいる名古屋の賃貸から引っ越し、東京に部屋を借りようと思っています。そこで悩んでいるのが家を買うかどうかです。いまさら持ち家として東京で自分が買えるような古いマンションに手を出してもメリットはないでしょうか? 1DK以上の広さはほしいので、12万円以内でなんとか見つけようとしているところです。昨年の年収は600万円程度ですが、固定給で働いていたので、今後の収入はどうなるのか楽しくも恐ろしくもあります。一人暮らしで養育責任のある子供はいません。(50代後半 独身 女性)

30代の資産形成「老後への心配」が招く“悲劇”にご用心

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。現在、ネット証券で投資信託の積立を行っています。30代ですが我々の世代は年金があてにならないので、自分でも積立をしたほうがよいと考えており、ドルコスト平均法で毎月4万円の定額積立を老後まで続けるつもりです。確定拠出年金のように「定年まで絶対引き出さない!」という意気込みです。積立を始めた少し後に、NISAの制度ができました。NISAは期間や金額に上限があるため、長期の積立投資では使えないように思ったのですが、実際はどうなのでしょうか? よい使い方はありますか? 投資信託ではなく、NISAや確定拠出年金に切り替えたほうが有利でしょうか。詳しく教えてください。【収入・支出の状況】自分の年収が650万円(額面)、妻が300万円です【今後の収入・支出の状況】子供がほしいと思っているため、派遣社員の妻の収入が一時的になくなる可能性があります【資産の状況】積み立ててきた投資信託が200万円ほど【現在の負債】なし(家は賃貸)【加入している保険

人生100年時代、早期退職のためにはいくら貯めれば安心?

今後、必要になるのは高度な仕事スキル

7月、8月は、夏休みにお盆休みにと仕事から離れてのんびりできる時期ですね。のんびりした日々を過ごしていると、「早く仕事を辞めて、あとは好きなことをして日々過ごすのもいいなぁ」と思ってしまう人も多いのではないでしょうか。とはいえ、現実は少子高齢化が進み、お給料も右肩上がりにはならない時代。本当に早く仕事を辞めることができるのでしょうか?

セカンドライフ間近 余裕ある老後生活のための費用を試算

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。今年の秋に30年勤続のリフレッシュ休暇を取ることにしました。すでに子供2人は就職し、家計も独立しています。2年前から老後の資金を考慮して、投資信託などを始めました。現状の計画で問題がないかどうか専門家のご意見をお聞かせください。この休暇をよい機会に、定年後の仕事や生き方をじっくりと考えてみるつもりです。【現在の収入と支出額】年収は額面で1,200万円程度。妻はアルバイトで月6万円程度の収入があります。基本的な生活費は月27万円ほどです(食費、車、固定資産税、生活用品、水道光熱費、新聞通信等)。【今後の収入と予測される特別な支出】2年後の役職定年後、年収は現在の8割程度になる見込みです。定年は60歳で退職金は2,500万円、確定拠出年金が500万円程度の予定です。また、60歳まで毎月20万円を財形や投資信託にまわす計画を立てています。【保有する金融資産・貯金】財形貯蓄が500万円、投資信託200万円、持株会500万円相当を保有して