過去16回の五輪メダル数で検証、金メダル数と株価の強い関係

東京五輪開幕目前

7月23日の五輪開会式まで間近となりました。一時、今回の五輪では日本代表に“金メダル30個”が目標と言われるほど期待がかけられていました。コロナ禍が未だ収束されず五輪開催の賛否も議論される環境で、精神的な負担も大きい選手の方々に行き過ぎた期待は禁物でしょう。とはいえ、地元で行う五輪です。メダルへの期待はどうしても高まってしまいます。この日本代表の金メダル数、実は五輪期間の我が国の株価との間に意外な強い関係があるのです。今回は金メダル数と株価の関係を紹介しましょう。まずは結果を見てみます。

証券会社を選んだらどの口座を選ぶ?NISA口座、特定口座、一般口座の違いとは

第4回 証券会社の選び方

前回まで証券会社の選び方について解説しましたが、今回はその最終回です。証券会社を選んだ後は、取引口座を選ぶ必要があります。「一般口座」と「特定口座」、どちらを選べば良いのでしょうか。「NISA口座」はこれらとどう関係するのでしょうか。

金融庁も注意喚起、レバレッジ型ETFは長期投資には向かないワケ。今後は取り扱いが変わる可能性も?

ETFで投資をする際には商品タイプをチェック

投資を始めたいけれどどの銘柄を買っていいかわからない。そのような悩みを抱える投資初心者の方は少なくないのではないでしょうか。個別銘柄が選べない方でも手軽に取引ができる商品の一つに、日経平均のような株価指数に連動するETF(上場投資信託)があります。この指数連動型ETFには日経平均やTOPIXなど日本の指数だけではなく、NYダウやS&P500など、海外の指数に連動するETFもあり、これらに投資をすれば簡単にいわゆるインデックス投資ができます。またETFは取引所に上場しているため、個別株式と同様の取引時間中に取引ができ、1口単位で取引できるものもあるため、少額から投資を始められる点も始めやすいポイントです。加えて、指数連動型のETFを応用した商品で、指数の値動きの倍の値動きをするレバレッジ型のETFや、指数の値動きと逆の値動きをするインバース型のETFなどもあります。しかし、これらの商品は、投資初心者にとってはわかりにくく誤解を生んでしまう可能性があるとして、取り扱いに警戒する動きも出てきています。今回はこの指数連動型ETFとレバレッジ型ETFが市場に与えている影響や注意点について

複数の証券会社に口座を持つことの意味はどこにある?実際の使い方

第3回 証券会社の選び方

オンライン証券会社の口座開設は簡単なので、複数のオンライン証券会社に口座を開いた方が良いと言われます。その理由と、複数の口座を持つことはどういう場合に必要なのか、実際の使い方について考えてみました。

米国の景気・金融政策は転換点だが株高は続く?データから読む“有望な投資先”

ISM製造業指数、金融政策、株価の関係を検証

新型コロナウイルスの新規感染者数は国内では再拡大が懸念されていますが、世界全体でみると鈍化の傾向にあり、変異株の動向を注視しつつ各地で経済再開の動きが進んでいます。特に米国では世界に先駆けて景気が回復し、代表的な企業景況感であるISM製造業指数は3月に64.7まで上昇しました。これは実に1983年以来の高水準です。ただ、その後のISM製造業指数は5月61.2、6月60.6と、横ばい圏での推移となっています。その他の経済指標も高止まりはしているものの、さらなる加速は見込みにくい状況です。<文:ファンドマネージャー 山崎慧>

不動産に株式に投資信託…資産が多岐にわたる場合、相続手続きの負担を減らすには?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、40歳、会社員の男性。不動産や株式、投資信託など、複数の資産を持つ相談者。自分にもしものことがあったとき、相続手続きが複雑になるのを心配しています。よい方法はあるのでしょうか? 税理士の伊藤英佑氏がお答えします。投資用マンションや株式、投資信託、iDeCo、生命保険、金積立など分散投資をしていますが、自分が亡くなって相続する場合に、相続する側は複雑で手続きが大変になると感じています。将来的にはまとめるか、現金化するのが良いと考えておりますが、良い方法がありましたら教えてください。※離婚しており、15歳の子どもが1人います。※投資用マンションを2部屋ローンで購入したら、借り入れが多くなり自己所有のための住宅ローンが組めなくなってしまいました。【相談者プロフィール】・男性、40歳、会社員、離婚・同居家族について:離婚したため、現在はなし。子ども(15歳)とは別居・住居の形態:賃貸(神奈川県)・毎月の世帯の手取り金額:30万円・年間の世帯の手取りボー

何に投資をすればいい?決算説明会資料は投資材料の宝庫

財務諸表だけが投資材料ではない

この数か月、日経平均は方向感なく2万8,000円~3万円のレンジで推移しています。昨年の3月に日経平均は新型コロナウイルスの感染拡大で大きく値を下げましたが、それ以降は右肩上がりで推移しており、その急落時を除けば2019年からじわじわと上昇していました。ここ最近では値上がり期待が薄れてきた日経平均へのインデックス投資に変わり個別銘柄に興味を持ち始めた人も増えているようです。今回は銘柄探しのヒントを一緒に見ていきましょう。

「長期投資のキホン」分散投資の中身“ポートフォリオの作り方”

ウェルスナビの中の人に聞く【投資の基本のキ3】

老後資金や教育資金など、いつか使うためのお金をできるだけ増やしたい。そんな理由で株式や投資信託などに興味を持つ人も多いでしょう。でも、何から初めていいのか分からず、なかなか投資をスタートできないこともあるようです。そこで投資のプロであるウェルスナビ執行役員リサーチ&クオンツの牛山史朗さんに、3回にわたって「投資の基本のキ」を伺います。3回目は「投資の中身の作り方、見直し方」について聞きました。

社外取締役「3分の1以上」だけでは効果がない?株価が示す市場評価の厳しい現実

東芝調査報告書が広げる波紋

昨年7月に開かれた東芝の定時株主総会の運営を巡る調査報告書が波紋を広げています。東芝が経済産業省と結託し、アクティビストに対して圧力をかけ、株主提案権や議決権の行使を事実上妨げようと画策したというのです。これが事実なら大変な事件です。コーポレートガバナンス・コードが掲げる基本原則の第1は「株主の権利の確保」です。「上場会社は、株主の権利の重要性を踏まえ、その権利行使を事実上妨げることのないよう配慮すべきである」(補充原則1-1③)と明確に謳っています。いわばコーポレートガバナンスの1丁目1番地の原則さえ、おろそかにしていることになります。近年、日本企業のコーポレートガバナンスに対する意識は向上しつつあると国内外の投資家からの評価が高まっていましたが、このニュースは日本のコーポレートガバナンス改革に対する信認を一気に砕いてしまうかもしれません。この報告書が発表されたタイミングもまた間が悪いというほかありません。東証がコーポレートガバナンス・コードの改訂と施行を発表したのは、東芝がこの報告書を発表した翌日だったのです。

株価に影響?これからの投資判断には“非財務情報”が欠かせない理由

鍵を握る情報開示姿勢の変化

環境汚染や気候変動による自然災害の頻発や新型コロナウイルスの感染拡大などを背景に、企業の「持続可能性」への関心が高まってきています。株式市場では「SDGs」(持続可能な開発目標:2030年までに達成目標として国連サミットで採択された、環境保護、貧困の根絶など17の目標および169のターゲット)や「ESG」(環境:Environment、社会:Social、企業統治:Corporate Governance)などが、新しい投資テーマとして着目されています。

暴落で心が折れそうな株初心者がラクになる話

日経平均と一緒にメンタル下降中の人は必読

「3万円台回復」に沸いた春先の雰囲気もどこへやら、ゴールデンウィーク開けの日経平均は2日で1000円以上も下落、昨日の落下でも心が折れそうになっている人もいるかもしれません。とりわけ、この落下に一番こたえているのが、年初の好調をみて新たに株取引を始めた人ではないでしょうか。今回はそうした人にこそ読んで欲しい「プロディーラーが大損したときのメンタルマネジメント」の実例を紹介します。※本記事は『「株式ディーラー」プロの実践教本』より一部を抜粋・編集したものです

日経平均が一時1000円超の大幅下落、FRBが金融正常化に舵でドル円は今後どうなる?

コロナショックとリーマンショックの違い

21世紀になり、為替市場は大きな2つの危機を経験しました。リーマンショックとコロナショックです。前者が急激な円高をもたらした一方、後者はそれほどでもありません。その違いはどこにあるのでしょうか。そして昨日、日経平均は終値で2万8,010円と、前営業日比953円安の大幅下落となりました。この値動きには様々な理由が考えられますが、世界の金融市場がコロナショック以前に戻ろうとしていることが大きな要因の一つでしょう。今回は、リーマンショックとコロナショックの違いを明らかにするとともに、今後、円高リスクはないのかを検証してみたいと思います。

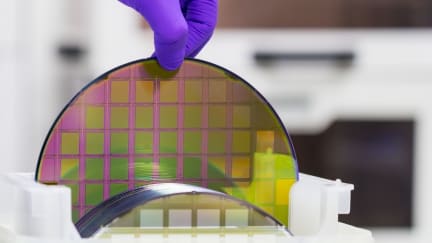

深刻な半導体不足、電子部品関連株は買い場到来?需給が安定する見通しを解説

大手自動車メーカーも減産予定

自動車向け半導体不足が深刻です。当初「2~3か月で正常化が可能」といった楽観的な見方もありましたが、半導体の供給が需要を満たすのは来年、2022年にずれ込む見通しです。自動車産業は半導体不足で4%程度市場が縮小するという予測もあります。4%とくらい大したことないと思われますが、世界全体の自動車販売額は年間300兆円以上です。4%は大きな金額です。

過去の夏季五輪期間中に開催国の株価はどのように推移していたのか

開催期間中と開催前1か月間の株価をチェック

今年の東京五輪開催には依然として様々な議論がありますが、開会式が予定される7月23日まで1か月余りです。閉会式となる8月8日までのおよそ2週間が、今のところ五輪開催期間とされています。そこで今回、これまでの夏季五輪期間で開催国の株価がどのような推移となったか確認してみました。<写真:つのだよしお/アフロ>

日本株も新型コロナ収束のフェーズ?年後半は治療薬開発がカギ、国内の製薬企業にも注目

政治面の不確実性に注意

コロナ禍が続く中で、東京オリンピック開幕が予定されている7月がやってきます。オリンピック開催を前に、ワクチン接種も本格化し、経済回復の兆しも見えつつあります。ワクチン接種のスピードは早期の新型コロナの収束、経済活動の正常化の重要なカギとなり、その行方は株式市場にも少なからず影響を与えています。今回は、2021年も折り返し地点となっているこのタイミングで、ワクチン接種と株価の関係性と年後半の相場のポイントを先取りしていきましょう。

FIRE目指す40歳夫婦「株式インデックス投信100%で運用を続けてOK?」

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、40歳、会社員の男性。同い年の妻と夫婦揃って55歳での引退を目標に運用を行なっている相談者。現在は株式インデックス投信100%で運用していますが、今後もこのままの方針でよいのでしょうか? FPの伊藤亮太氏がお答えします。投資の出口戦略について相談です。現在は預金を1,500万円キープしながら残りは株式インデックス投信にすべて投資をしています。今後も1,500万円を超える部分はすべて投資する方針を貫いて行き、55歳で夫婦揃ってリタイヤするのが目標です。リタイヤ後は4%ルール(※)に従って取り崩しながら運用を続けることは決めているのですが、・ずっと100%株式で良いのか。どこかのタイミングから債券を混ぜたほうが良いのか。・混ぜる場合は株式を売却して、その分債券を買うのがよいか(売却益にかかる税金がもったいない気がしてます)。積立銘柄に債券のファンドを組み込んで比率を上げていくのがよいか。で悩んでいます。また、55歳以降は積立購入はやめる想定です。ち

証券会社に口座を開くなら基準はどこ?「個人の証券取引はオンライン証券を選ぶ理由」

第2回 証券会社の選び方

証券会社でしか出来ない取引をする必要性が生じたとしましょう。早速、証券会社に口座を開きたいところですが、証券会社にはオンライン証券会社と、対面型の証券会社があります。さて、どちらを選びますか。

日本株もついに“コロナ後”モード?これからの銘柄選定で気をつけたい4つのポイント

国内ワクチン接種ペースが加速

日経平均はしばらくの間、28,000円から29,000円の間で足踏み状態です。4月から5月にかけて発表された日本企業の決算は決して悪いものではありませんでしたし、日経平均の予想PERは14倍台と平時の割安水準まで低下しています。新型コロナウイルス問題も一進一退といったところでしょうか。東京や大阪は緊急事態宣言の効果もあってか感染者数は減少傾向に転じています。一方で沖縄県は過去最多クラスの感染者数となっています。明るいニュースはワクチン接種のペースが加速してきていることでしょう。首相官邸の発表によれば6月7日のワクチン接種数は前日比109万3,504回増と、菅総理が目標として掲げた1日100万回接種に到達しました。もちろんこれは1日の結果ではありますが、足元の1日の平均接種ペースは50万から60万回まで増加しています。1日50万回接種できれば、1ヶ月で1,500万回に達します。非常に勇気づけられるデータです。こうしたなか、日経平均は横ばいながらマーケットをよくよく観察すると、筆者には明らかな変化が起きているように見受けられます。それは上昇する銘柄の変化です。