はじめに

知っておきたい、ボーナスの特徴と注意点

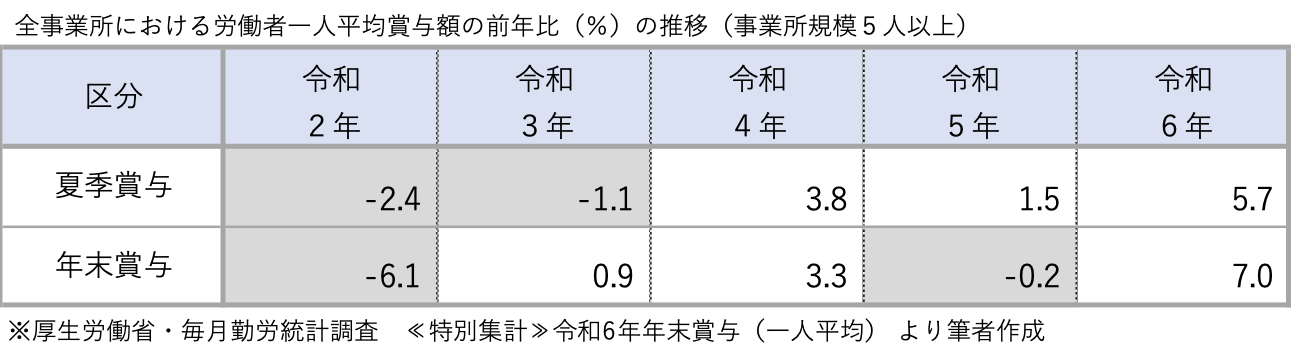

ボーナスは、企業の業績や景気の動きによって支給額が変わる場合がある、「変動型の収入」ともいえます。厚生労働省の「毎月勤労統計調査」によると、過去5年間の年末賞与は-6.1%から+7.0%の範囲で変動しています。

このように、ボーナスは年によって増減するため、前述した「④将来に備える」の教育費や住宅ローン、老後資金などの必ず必要となる貯蓄をボーナスに頼りすぎると、支給額が減った年に備えが滞るリスクがあります。

また、住宅ローンのボーナス払いを活用している方は、支給額が減った年でも対応できるよう、返済に占めるボーナス払いの比率が高すぎないか、一度確認してみるとよいでしょう。

実際に、以前ご相談いただいたご家庭でも、その年は勤務先の業績が振るわず、営業職のご主人の営業成績も伸び悩んだことで、ボーナスの支給額が例年より3割ほど減少、さらに、住宅ローンのボーナス払いに加え、家電購入時のクレジットカードのボーナス払いが重なってしまいました。

支払いを優先するため、毎年、老後資金や教育費の備えとしてボーナス時に増額していたNISAの積立を減額することになったのです。この経験をきっかけに、「ボーナスに頼る家計」から、「将来必要な資金を月々の収入から備える家計」へと見直しを進められました。

ボーナスはあくまでも“プラスアルファ”として考えるのがおすすめです。ボーナスをあてにしすぎない家計設計を意識し、日ごろから「月々の収入内で備える仕組み」を作っておくことが重要です。

FPが実践する、“ちょうどいい”ボーナスの使い方

我が家の場合は、大学資金や老後資金など、将来に備えるお金は月々の収入からコツコツ貯蓄する仕組みを作っています。そのため、ボーナスは主に旅行や家具家電の購入費、数年先の車の購入に向けた準備資金をメインにしつつ、ボーナスの10~20%はセカンドライフを見据えた学びや資格取得などの自己投資に。また、5~10%はそれぞれ個人のおこづかいとして設定し、それぞれが自由に使えるお金にしています。

ボーナスの支給額が少ない年は、旅行の予算を減らしたり、家電購入を1年延期したりと、日常の生活に無理が出ない範囲で柔軟に調整しています。

また、年に2回のボーナス以外に、臨時のボーナスや奨励金が入る事はありますが、それらは、すべて「個人への報酬」として本人が自由に使えるおこづかいとしています。仕事での頑張りがおこづかいに反映される仕組みにしており、やる気アップにもつながっています。

ボーナスを上手に活用するための4つの考え方

ボーナスは家計にとって大きなプラスになるお金です。変動があるからこそ、計画的に使うことが大切です。今回の記事でお伝えした、ボーナスを活用する上で意識したい考え方は次の4つです。

●楽しみ・自己投資・短期、中長期の備えに分類する

ボーナスを「なんとなく使う」のではなく、目的ごとに分ける事で使い道が明確になります。

●ライフステージに合わせてバランスを考える

独身、子育て世代、子育て卒業世代など、年齢や状況によって優先したい項目は変わります。その時々の、自分にライフステージにあった配分を考える事が大切です。

●支給額が減っても困らない仕組みにする

ボーナスは変動型の収入なので、必ず必要な支出(老後資金や教育費、住宅ローン返済など)を頼りすぎるのは避けましょう。

●月々の収入をベースに家計を整える

普段の生活費や貯蓄のベースを月収でしっかり作っておくことで、ボーナスが変動しても安定した暮らしを維持できます。

参考にしていただきながら、ご自身にあった考え方・使い方を見つけて、ボーナスを有効活用していきましょう。

「私、同年代より貯蓄が上手にできていないかも…」お金の悩みを無料でFPに相談しませんか?[by MoneyForward HOME]