はじめに

源泉徴収票の金額の意味と内容

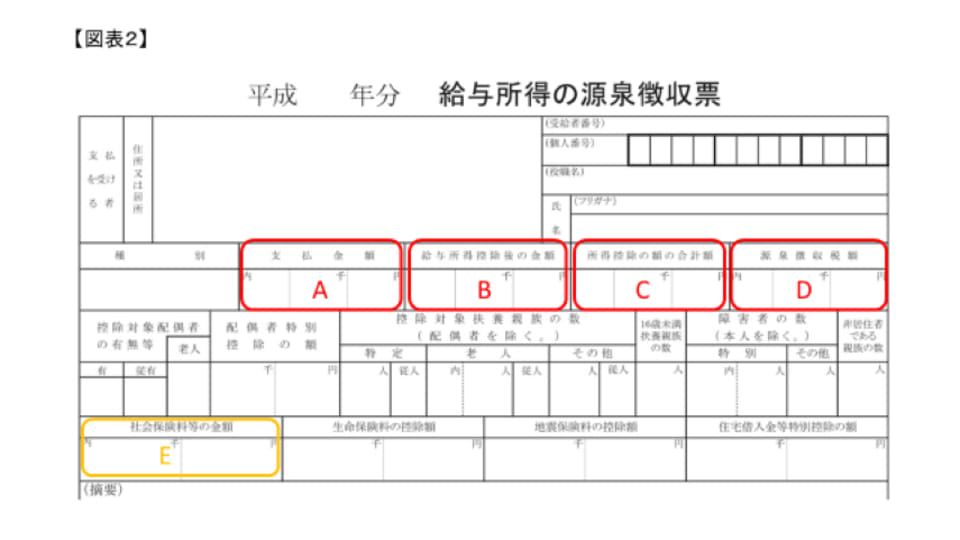

支払金額(A)

支払金額は「年収」と呼ばれています。毎月の給与、残業代、住宅手当などの手当やボーナスの金額の合計が書かれています。この金額の中に通勤手当は非課税なので、含まれていません。つまり、この欄では税金を引く前の金額が書かれています。

「年収」に対して「手取り収入」というのは、次の計算式で求められます。

支払金額(A)-所得税の源泉徴収税額(D)- 住民税 -社会保険料等の金額(E)

=手取り収入

なお、住民税は源泉徴収票には含まれていません。

給与所得控除後の金額(B)

「給与所得控除後の金額」は、年収から「給与所得控除」を引いたものです。通常「所得金額」と呼ばれています。

支払金額(A)-給与所得控除額(必要経費)=所得金額(B)

「給与所得控除」を簡単にいうと、会社員の必要経費のことです。会社員も仕事をするためにスーツを買ったり靴を買ったりしますが、その仕事にかかる経費を給与収入に応じてみなし金額で差し引くことにしています。

所得控除の額の合計額(C)

「所得控除の額の合計額」は11月までに会社に提出した年末調整書類の扶養家族の情報や保険の証明書をもとに、計算した合計です。

源泉徴収税額(D)

最後に「源泉徴収税額」は、1年間に支払う所得税の合計金額です。住民税は含まれていません。

所得税額が決まる仕組み(給与所得の場合)

どんな仕組みで所得税額が決まるのかを確認していきます。

《税額の計算式》

支払金額 -給与所得控除(必要経費)=所得金額

所得金額-所得控除合計 =課税総所得金額

課税総所得金額×税率-税率による所得控除=源泉徴収税額

年収から「給与所得控除」と「所得控除」を引いたものが、「課税所得」と呼ばれます。

この「課税所得」がいくらになるかで所得税の税額が決まってきます。

「給与所得控除」は給与収入金額によって決まっているので、増やしたり減らしたりすることができません。しかし、所得控除が増えれば税金をかける元が少なくなるため、結果として納める税金も少なくなるという仕組みになっています。

※国税庁HP「給与所得控除」より引用