はじめに

主要な金融商品の2019年相場について専門家に聞く短期集中連載。最後となる4回目は、オフィスビルやマンションなどの賃料収入を投資家に分配するREIT(不動産投資信託)です。

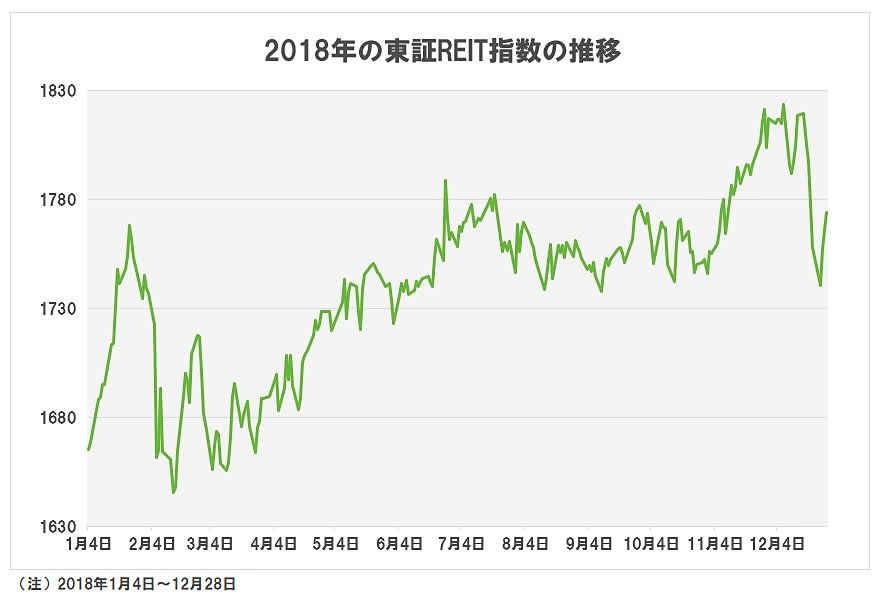

世界経済の不透明感から幾度も急落した株式市場をしり目に、2018年は好調なパフォーマンスを見せたJ-REIT。新しい年の見通しについて、REIT市場の分析を手掛けるアイビー総研の関大介代表に聞きました。

好調な需要を背景に4割が過去最高の分配金

――J-REIT市場の2018年は、どんな1年だったでしょうか。

関さん(以下同) : 波乱に見舞われた株式市場とは対照的に、好調な賃貸市場を背景に日本の不動産投資信託であるJ-REITは堅調な値動きとなりました。かねてから東京都心でオフィスが大量供給されて賃貸市場が値崩れする「2018年問題」が心配されていましたが、フタを開けてみれば、供給を上回る勢いでテナント需要が拡大しています。

2018年11月の東京都心5区のオフィス空室率は1.98%(三鬼商事調べ)と、バブル経済のピークだった1991年以来、27年ぶりに2%を下回る記録的な水準です。REITの業績は絶好調で、東証に上場しているREIT銘柄のうち、4割が過去最高の分配金を出し、8割が増配しています。

REITは金利が低いほど資金調達コストが安くなり、事業展開にも有利に働きます。こうした特性があるため、日本銀行が超低金利政策を維持する方針を改めて示したことも追い風となりました。

――なぜここまでオフィス需要が拡大しているのですか。

背景には、働き方改革と採用難があるとみています。企業が優秀な人材を採用するには、アクセスの面でも、居心地の面でも、高品質のオフィスを用意する必要があります。また、柔軟な働き方を実現するために自社オフィス以外のワークスペースを活用する動きも活発で、コワーキングスペースという新しい需要も起こっています。

外国人が日本のREITを「爆買い」するワケ

――年後半は日経平均株価が急落し、その後も不安定な値動きを続けましたが、東証REIT指数はむしろ上昇しました。

株と分散投資をしていた投資家であれば、株の損失をある程度REITの上昇で埋められる「分散効果」が出たでしょう。

2018年後半のJ-REITの価格上昇をもたらしたのは、外国人投資家の猛烈な買いです。同年に外国人が買い越した額は月平均でも300億円近い額になっており、「ミニバブル」ともいわれた2007年の327憶円に次ぐ歴代2位となっています。

――なぜ外国人投資家はそんなにJ-REITを買ったのでしょうか。

10月にニューヨーク株式市場が800ドル余りも急落したことを契機に、世界同時株安が起こりました。米中貿易戦争やブレグジット(英国のEU離脱)問題の再燃などで世界経済に不透明感が増したことから、外国人投資家には資金をリスクの高い株式から一時的に逃がしたいというニーズが起きたと考えられます。

これが本物のリスクオフ局面であれば現金化しなければなりませんが、そこまでには至っていません。こうした局面では、株に比べると低リスクで、現金のままで保有しているよりは収益性が高い日本のREITが手頃な投資対象だったといえます。

外国人はどのタイプを購入しているのか

――米国にもREITはありますが、なぜ日本のREITなのでしょうか。

米国REITもファンダメンタルズ面は悪くありません。しかしREITは金利上昇に弱く、利上げ局面では買いにくい状況にあります。

さらに米国REITは、かつては毎月分配型投資信託を通じて日本の個人投資家が大量に投資しており、その解約が続いていることが売り圧力となっています。これは2017年に金融庁が毎月分配型投信を「個人の資産形成に適さない」と批判したことに端を発しています。

2018年になって解約のピークは過ぎたものの、新規資金が入らないので分配金を出すたびに売却を余儀なくされることが慢性的な下落圧力になっており、新規投資はしづらい状況にあるのです。

――そんな背景があったのですね。J-REITには銘柄によってオフィス系、住居系、ホテル系など対象とする物件の種類が異なります。すべてを総合した東証REIT指数に連動するETF(上場投資信託)もありますが、外国人投資家は主に何を買っているのでしょうか。

外国人投資家は投資する額が大きいこともあり、時価総額が大きい個別銘柄を中心に投資しているようです。このため、業績が良くて時価総額が小さい銘柄よりも、業績が多少見劣りしても時価総額の大きい銘柄が上昇している傾向が見て取れます。特に、歴史的に低い空室率という裏付けのある、オフィス系の人気が高いようです。

一方で、ホテルと商業施設系は不人気です。ホテルは中国を中心とするインバウンド需要に支えられていることから、ホテル系のREITに投資すると「中国リスク」を回避したことにならないからです。また商業施設は、欧米でもネット通販に押されて苦境にあえいでおり、外国人にとっては魅力ある投資先には映らないようです。