はじめに

リートと新興国物は妙味ありか

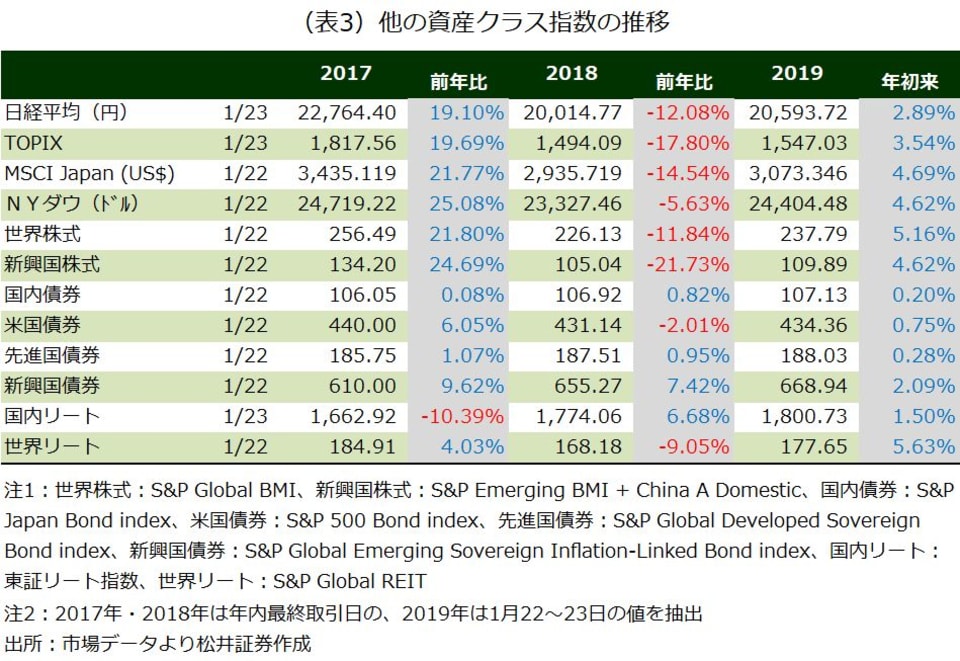

最後に株式以外の資産の動きもチェックしてみましょう。国内外の機関投資家やヘッジファンドは、日経平均ではなくTOPIXを参照するのが普通ですが、さらに海外投資家の場合、米ドル建てで見るのも一般的です。

MSCI(モルガン・スタンレー・キャピタル・インターナショナル)のUSドル建て指数をみると、2017年はNYダウに近い上昇幅となりましたが、2018年はNYダウに大きく劣後しました。2019年は円建て指数よりもNYダウに近い上昇幅となっており、海外投資家の買いも期待できそうです。

次に株式ですが、2017年は地域ごとに差がなく全体的に上昇しましたが、2018年は米国株(NYダウ)の下落が一番小さかったようです。米国の経済成長率が高く、米企業の業績も好調だったことに加え、トルコショックなどがありマネーの米国一極集中が起きたことも背景にあるでしょう。2019年は各地域横並びで新興国株式も堅調のようです。

債券では、各国の金利水準の高い順、つまり「新興国>米国>他の先進国>日本」という順番がそのまま指数推移に表れているようです。ただし、2018年の米国のみ、米利上げ=債券価格下落が反映されたと見ることができます。2019年は再び、金利水準の順番に指数が連動する形に戻っています。米利上げ終了が近づくことで、米長期金利も上がりにくくなっていますし、しばらくはこのまま順当な動きになりそうです。

最後にリートです。リートは不動産市況に左右されるのは当然ですが、その国の金利変化の影響を受けます。どのリートも一定割合の資金借入をして資産購入をしているからです。一般的に金利上昇局面で下落し、金利低下局面で上昇する傾向にあります。

2018年は2017年以上に米長期金利上昇が観察された年でした。世界リート指数も米国リートの組み入れ比率が高いため、米長期金利上昇を受けて指数が下落しています。一方で、国内リートは2017年に10%の下落となった後、2018年は反動で上昇しています。これは不動産市況や金利変化ではなく、2017年に毎月分配型投資信託の解約が多かった影響と考えられます。

米国・中国の景気減速や米中通商摩擦、世界中の地政学リスク、そして日米の企業業績の頭打ち傾向を考えると、株式は振れ幅は大きいものの大きな上昇が期待しにくい局面です。一方で、リート指数は国内・海外ともに2019年も堅調に見えます。日米ともに不動産市況は好調ですし、金利も上昇する可能性が低下しています。リートの優位性がもうしばらく続く可能性があるように見えます。そして中長期運用では新興国物も面白いでしょう。

<文:ストラテジスト 田村晋一>