はじめに

米中貿易摩擦の深刻化・長期化など、影響度を読みづらい懸念要因がマーケットを覆う中、6月14日には令和最初の「メジャーSQ(特別清算指数)」が到来します。

1988年9月に取引がスタートした日経225先物・TOPIX先物は、その4ヵ月後に始まった平成時代に飛躍的に成長し、現物市場の価格形成にも多大な影響を及ぼしました。オプション取引等を含めた派生商品(デリバティブ)の拡大基調も続き、重要度は一段と高まっていくものと思われます。

今回は、もともと荒れやすいとされるメジャーSQを今週、無事乗り切れるのか?という観点から、いくつか情報を整理しておきたいと思います。

メジャーSQと魔の水曜日

SQとは「Special Quotation」の略で、株価指数先物取引や指数オプション取引を最終決済期日で決済するための清算値段である「特別清算指数」を指します。商品毎の各限月最終取引日の翌日がSQ算出日となり、日経225先物(ラージ)は3月、6月、9月、12月の「第2金曜日」と決められています。

限月が毎月設定されている指数オプション取引や日経225miniも「第2金曜日」がSQ算出日となっています。これらが重なる3、6、9、12月のSQを取引量の増大可能性も含め「メジャーSQ」、それ以外を「ミニSQ」や「マイナーSQ」と呼んでいます。

最終取引日前に建玉を反対売買しない限り、当該取引はSQ値で決済されることになりますが、SQは日経平均などの対象指数の構成銘柄の始値から算出されることが重要な特徴です。SQ日の寄り付きであれば、先物価格(清算値)と一致する現物インデックスの取引が可能なため、先物と現物の「裁定取引」を理論上、無リスクで決済できる唯一のタイミングということになります。

もちろん現実の先物市場、デリバティブ取引はもっと複雑です。オプションを組み合わせた裁定取引もありますし、長期投資家のヘッジ取引や、最近は派生商品系のETFの大量売買も影響が無視できない規模になっています。

このため、商いが集中しやすいSQを狙った現物取引に翻弄されるケースもありえますし、現物のみを取引する投資家層にとっても、少なくとも短期波乱を引き起こしやすいとして、十分に意識されるタイミングかもしれません。

そんなわけで、様々な思惑や売買がより生じやすい「メジャーSQ」はとくに事前の警戒を呼びます。とくに日経平均は指数算出上、少数の値がさ株の影響が大きく、かつ対象銘柄も少なく操作しやすいという特殊性から、短期投資家の参入や思惑が発生しやすい面もあります。

「SQ週は荒れやすい」「魔の水曜日」「幻のSQ」という、近年意識されているいわばアノマリー(市場の癖)は、多分に心理的要因によるところが大きいと見られますが、実態が不鮮明なだけに今後も市場波乱を引き起こす要因となりえます。

波乱は短期収束の可能性

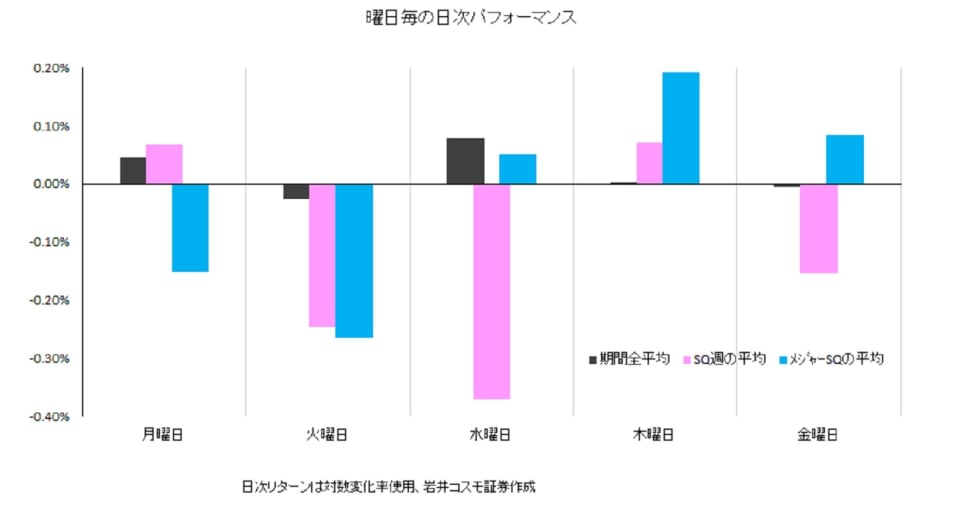

各月のSQ週(第2金曜日を含む週)の曜日別の平均パフォーマンス(日次リターン)で、比較のためSQ週も含む全期間の曜日リターンを比べ、「魔の水曜日」を検証しました。結果は明白です。

SQ週は水曜のパフォーマンスが絶対値でも相対比較でも最悪で、まさに「魔の水曜日」にふさわしいデータが確認できます。

ただ、メジャーSQ週のみの結果は少し様子が違い、月、火曜はさえないものの水曜はプラス。より警戒感の強いメジャーSQの場合は早めに影響が出るということかもしれませんが、いずれにしても「SQ週は荒れやすい」のは確かなようです。

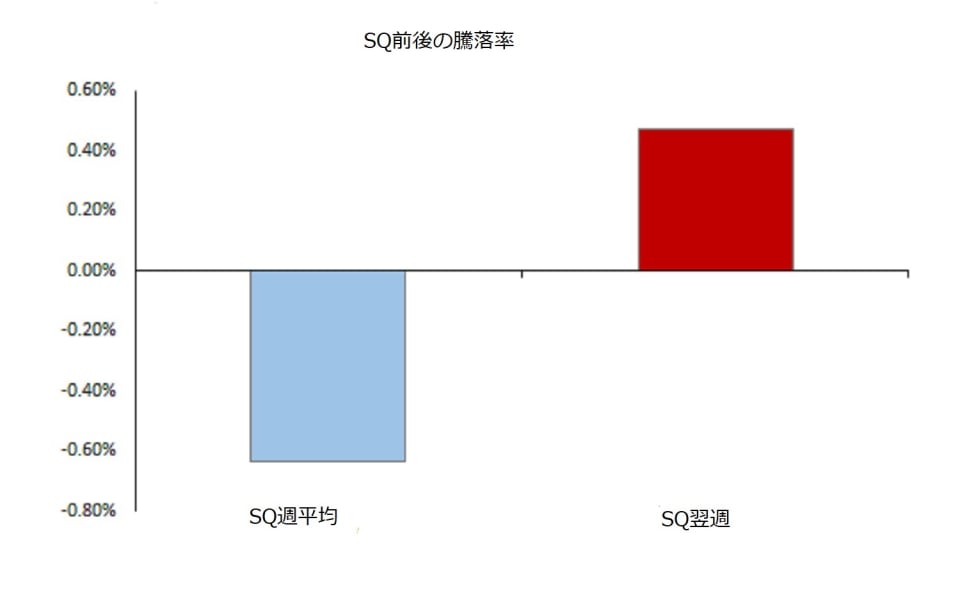

そして、より興味深いのはSQ前後の騰落率です。SQ週は波乱展開のなか下押し懸念が強いと言えますが、心理的影響や短期投資家の思惑売買によるところが大きいためか、翌週に大半をリカバリーする可能性も高いことを示しています。突っ込み買いは報われやすいということでしょう。

以上は2014年からの5年半を計測していますが、直近2年だけを見ても同様の傾向を確認できます。ただやはり、荒れる度合いは縮小しており、こうしたアノマリーが市場で認知されるともに、「くせ」を利用した売買も増えるなどで影響が相殺されやすいという面も、知っておく必要はありそうです。