はじめに

短期マネーの受け皿になったのは?

足元の金融市場は、中国で発生した新型コロナウイルスに翻弄されていると言ってもよいでしょう。収束時期がなかなか見通せず、世界経済への影響が拡大することが懸念されています。不確実性が非常に高いため、“質への逃避”から米国債が買われ、日米金利差が縮小するのは理にかなっています。

ではなぜ、円高ドル安が進まないのでしょうか。1つには、実需資金が大きな役割を果たしていると考えられます。現在、日本は貿易赤字基調であるため、実需面からは円安圧力がかかりやすいといえます。加えて、日本企業による対外直接投資に絡んだ円売りも根強いことが想像されます。

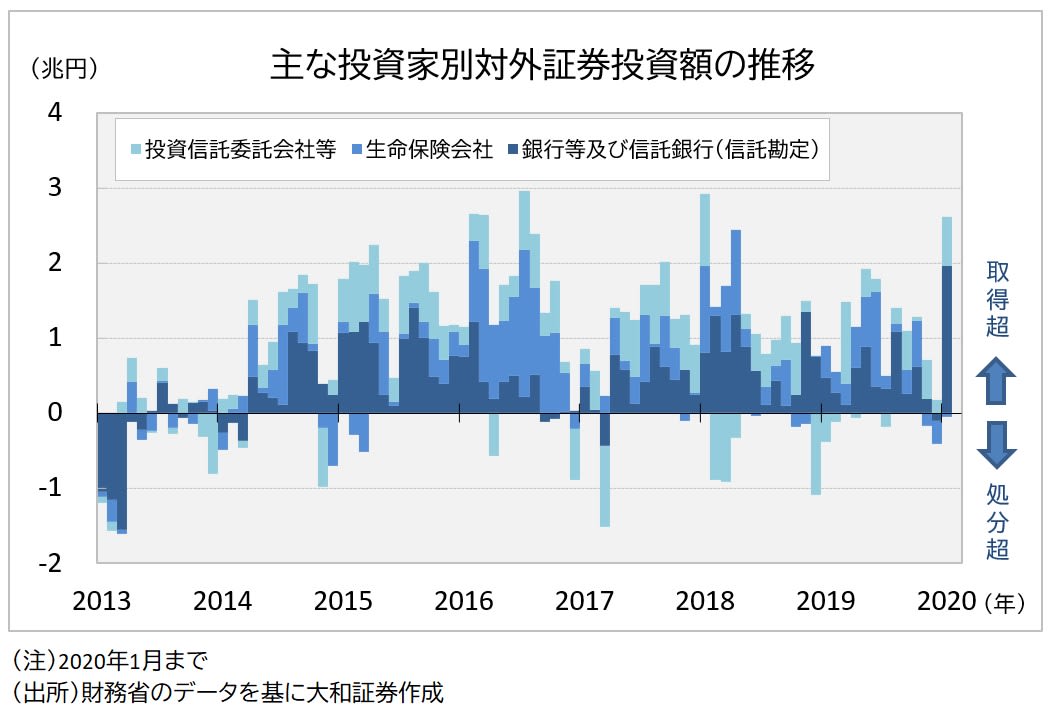

機関投資家による対外証券投資にも、触れないわけにはいきません。1月は、公的年金の動向を反映するとされる「銀行等及び信託銀行(信託勘定)」が外国証券を約2兆円買い越していることが、否が応にも目立ちます。

1月といえば、上旬は米国とイランの対立激化による地政学リスクの高まり、下旬は新型コロナウイルスの感染拡大という具合にリスクオフ環境が続き、短期的なマネーは円買いに向かったとみられます。しかしながら、日本の機関投資家が受け皿となったため、あまり円高が進まなかったようです。

公的年金の買い越しが意味するもの

公的年金などの長期資金は一度、外国証券を購入すれば、なかなか売却することはありません。厳密には実需とは言えませんが、性質はそれに近いものがあります。短期的な利益を追求しないこうした資金は、短期売買が中心の投機マネーとは対極にあり、比較的長い期間にわたって為替市場の需給に影響力が残ることが想像されます。

ちなみに、日本の長期資金といえば、日本の生命保険会社は多くが2019年度下半期に外債投資を拡大する方針を示していますが、ここ数ヵ月は対外証券の売り越しが続いています。現状、外債の利回りや為替水準が目線に合わず、積み増しが進んでいないもようです。ただし、円売り余力が温存されていると言え、ドル円相場の下支え役となりそうです。

依然として足元では新型コロナウイルスという不透明要因が横たわっているものの、需給面でリスクは円安方向に傾斜しているとみられます。

<文:投資情報部 シニア為替ストラテジスト 石月幸雄>