はじめに

今年は米連邦準備制度理事会(FRB)による政策金利の引き上げが広く予想されています。米金利の先物市場ではほぼ4回の利上げが織り込まれ、それと併せて世界的な長期金利の上昇への警戒感も高まっています。

そうした中、特に敬遠されているのが新興国への投資です。一般的に新興国は経常収支が赤字で、成長のために国外からの資金流入が必要なため、世界の基軸通貨であるドルの金利が上昇すると経済が苦境に陥ると言われています。過去を見ても、1994年のメキシコ危機、1997年のアジア通貨危機、1998年のロシアの債務不履行などはいずれも米国の利上げ局面で発生しています。

利上げ時の新興国資産のパフォーマンスは良好

しかし、2000年代に入ってからは新興国で深刻な通貨危機が広範に発生したことはありません。アルゼンチンの債務不履行やトルコの通貨暴落などはあったものの、これらは米国の金融緩和局面でも発生しているため、世界的な金融環境ではなくあくまでも個別事由と言えます。

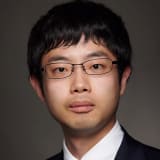

こうした新興国の米利上げへの耐性は数字からも裏付けられます。特に新興国ブームに沸いた2003年から2007年にかけては、米国で4%ポイントを超える利上げが行われたものの、新興国株の上昇は先進国を大きく上回りました。

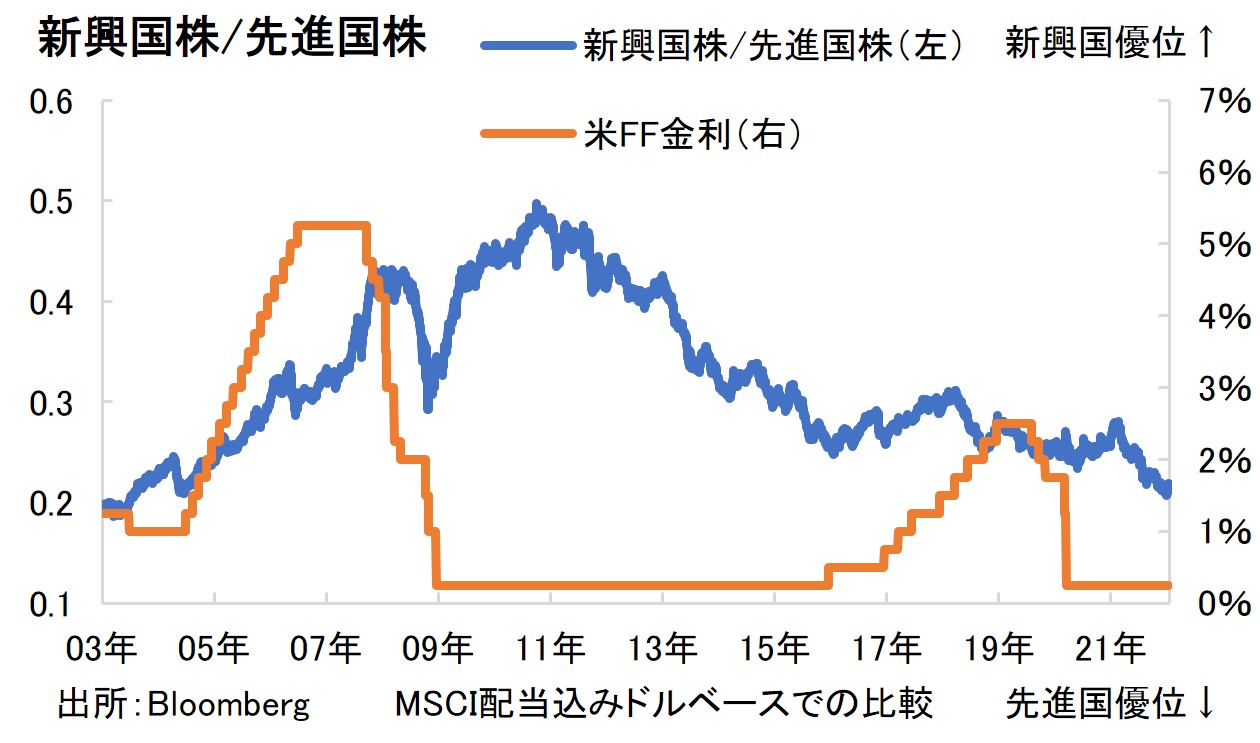

ただ、そうした新興国ブームを過ぎた2007年以降で見ても、新興国資産のパフォーマンスはむしろ米国の利上げが行われる時期に先進国を上回る傾向にあります。米国の金融政策を「量的緩和、テーパリング、利上げ、バランスシート縮小、維持、利下げ」の6つに分け、それぞれの局面で期間を22営業日(およそ1ヵ月)で標準化し日次で分析してみます。前回は2015年12月に利上げが決定し、合計1%ポイントの利上げが行われた後、2017年9月にバランスシート縮小が決定されました。

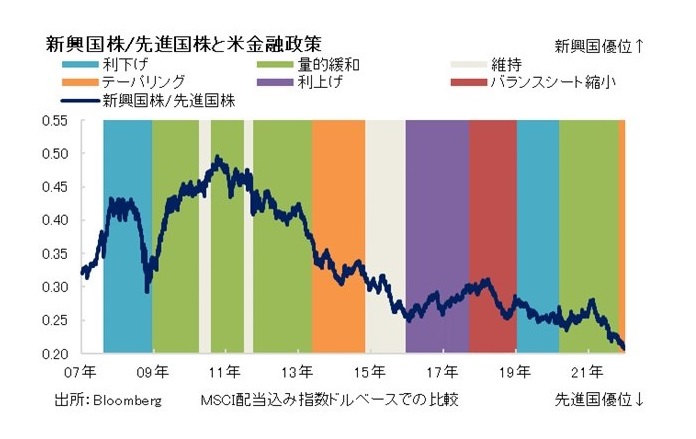

こうした局面ごとの資産価格の動きを見たのが以下の表とグラフです。意外なことに、先進国対比で新興国資産のパフォーマンスが最も良いのは利上げ局面となっています。MSCI配当込み指数(ドルベース)で見て、利上げ期間を平均すると新興国株は先進国株をおよそ1ヵ月で0.9%ポイント上回るパフォーマンスとなります。

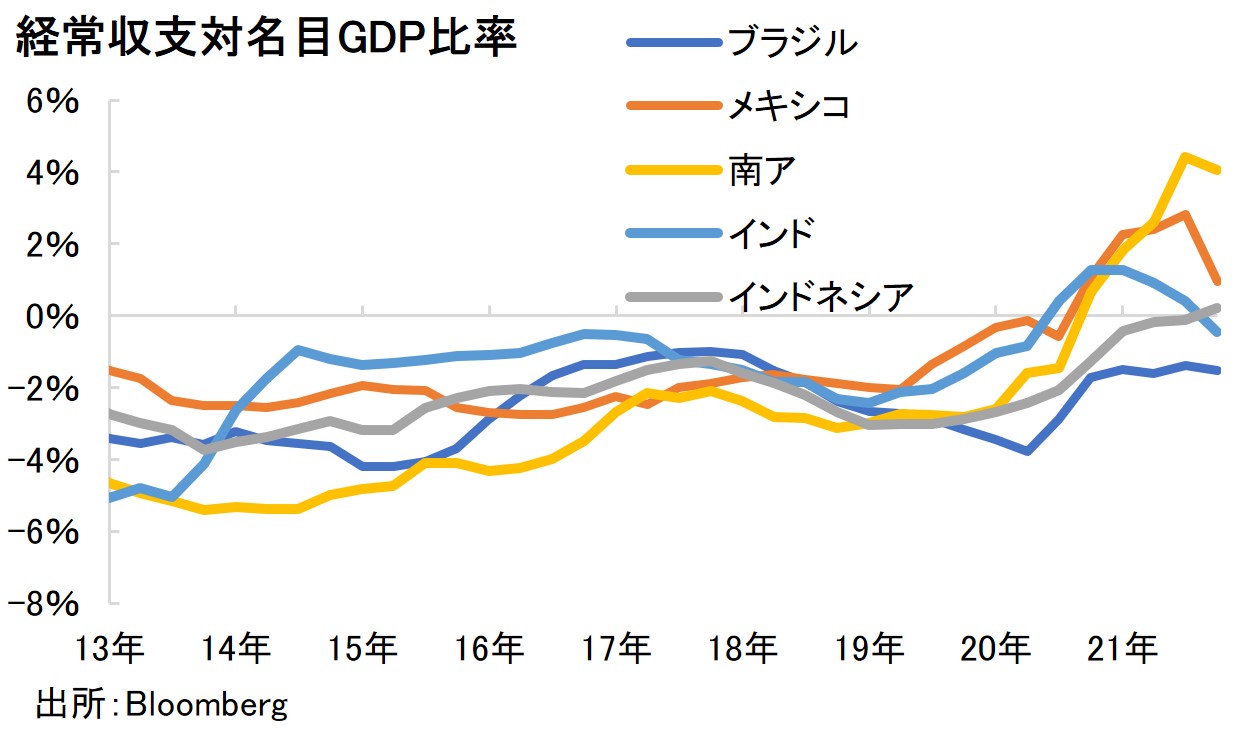

こうしたことが起こる理由として、一つは新興国の経常収支赤字の縮小が考えられます。安定した経済発展により、新興国のGDPは通貨危機が頻発した1990年代から大きく増加しており、それに伴って各国では経常収支の赤字縮小や黒字化が起きています。新興国の経済は先進国への急速なキャッチアップから安定成長へと変化しており、もはや成長のために外部資金を必要とする段階ではなくなっています。

経済学者のチャールズ・キンドルバーガーは、「経済の発展段階によって経常収支の構造が変わる」という経常収支の発展段階説を提唱しましたが、「経済が成熟するにしたがって外部の資金への依存度が低下し利上げへの耐性が高まる」という理論通りのことが現実に起きています。

もう一つは市場による事前の警戒です。局面別に見ると、米国でテーパリング(量的緩和の縮小)が行われるときに先進国対比での新興国株のパフォーマンスが最も悪くなっています。量的緩和の縮小は金融政策が緩和から引き締めに転じる局面変化であり、一般的に言われている「金融引き締めは新興国資産にネガティブ」という考えから新興国資産が売られます。そして、実際に利上げが始まるとその反動から新興国資産が上昇するのです。