はじめに

花王~長期保有の安心材料とは?~

花王は、日本株33業種分類では化学に属し、素材・化学セクターに分類されます。

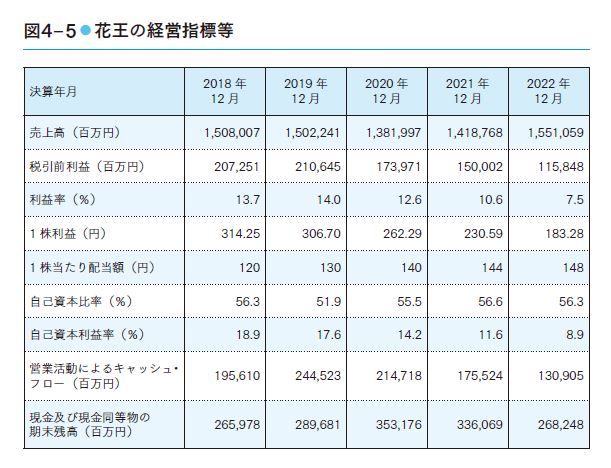

利益率は低下してきており、注意が必要です。

1株利益は、2018年をピークに減少傾向にあり、どこかで業績を立て直さなくては、株価も業績に連動して下落していくでしょう。

業績は苦しい状況が続いており、株価も下落傾向です。

その一方で、業績が苦しくても配当は増配を続けており、株主還元の姿勢は評価できます。

実は、花王が苦しい状況に置かれるのは、今回が初めてではありません。これまでも、そんな苦しい時に1円でも増配しようとしてきた企業姿勢は、株主にとって長期保有の安心材料となります。

自己資本比率は50%台を維持しており、財務健全性は問題のない水準にあるといえます。

ROEは減少傾向にあり、今後の推移に注意が必要です。

営業活動によるキャッシュ・フローはプラスで推移しており、また、手元キャッシュも事業を継続していく上で問題のない水準にあることが見て取れます。

花王の中期経営計画では、2030年度の到達目標の一つとして41期連続増配を挙げています。

トイレタリーという相対的に業績の安定しているセクターであることや、連続増配日本一の実績を鑑みると、今後も連続増配を継続していくでしょう。

花王は、業績が悪化した際には株価が下落し、配当利回りが上昇します。ただ、これまでは配当利回り3%程度が株価下落のストッパーとなっています。

なので、その水準に近づくにつれて、買い場になりつつあると判断してもいいでしょう。

アステラス製薬~配当は毎年増加し、買い時も分かりやすい~

アステラス製薬は、日本株33業種分類では医薬品に属し、医薬品セクターに分類されます。

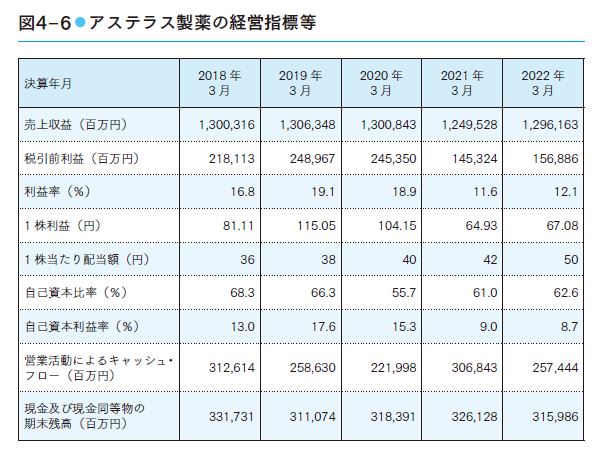

利益率は10%以上を維持しており、高い水準にあることが読み取れるでしょう。

1株利益は減少傾向のため注視が必要ですが、2023年度3月期は増加に転じていますので、最悪期は脱したと考えられなくもありません。

配当は、毎年増加を続けています。1株利益が減少した際にも増配を維持していることから、株主還元を意識した配当政策だといえるでしょう。自己資本比率は60%台を維持し、財務健全性には何ら問題がありません。

ROEは減少傾向にありますが、2023年度は復活の兆しも見えており、長期的には高い資本効率を維持しています。

営業活動によるキャッシュ・フローはプラスで推移しており、また手元キャッシュも安定的に確保できていることから、事業継続に不安な要素はないと考えていいでしょう。

アステラス製薬は、比較的買い時が分かりやすい銘柄です。

実質累進配当となっていることが株価下落時にも株価の底支えとなってくれ、株価はいずれ戻す傾向が続いています。

配当利回りが3%を上回っている時に投資しておけば問題ないでしょう。

大塚ホールディングス~財務基盤は堅牢。不安なし~

大塚ホールディングスは、日本株33業種分類では医薬品に属し、医薬品セクターに分類されます。

利益率は10%以上を維持しており、高い水準にあることが読み取れます。1株利益は、年度によって多少の振れ幅はあるものの、長期的には上昇傾向にあります。

配当はここ数年100円が続き、増配されておらず、保有することで配当が増え続けるわけではないため、株価が安くなり配当利回りが高くなっている時に投資するのが得策でしょう。

自己資本比率は70%前後を推移しており、財務基盤は堅牢といえます。ROEは、2014年に経済産業省がまとめた報告書(通称「伊藤リポート」)で目標とされた8%を下回ることが多いです。

けれど、自己資本比率が高いということは、有利子負債等の他人資本を活用しての利益が目減りするため、ROEは低くなりがち。

なので、単一の指標で判断するのではなく、利益率や自己資本比率等を複眼的に確認しながら判断していくことを習慣化しましょう。

営業活動によるキャッシュ・フローはプラスで推移しており、また、手元キャッシュも潤沢です。事業継続に何ら不安のないことが読み取れます。

ブリヂストン~景気敏感株を買うべき時とは?~

ブリヂストンは、日本株33業種分類ではゴム製品に属し、自動車・輸送機セクターに分類されます。

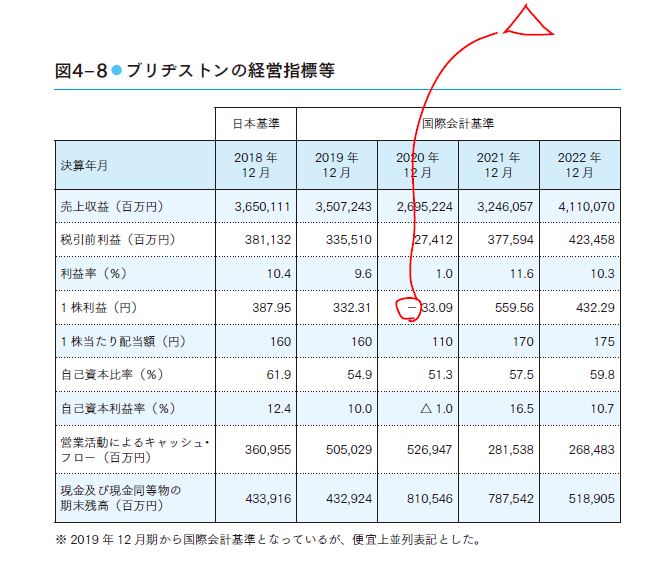

利益率は、コロナショックで大幅に利益が減少した2020年12月期を除いては、概ね10%を維持しており、収益力に問題はありません。

景気敏感株であるため、コロナ禍のような不況時には利益を上げられないという状況も発生します。

ですが、そういった特殊要因を除けば、1株利益は安定しています。

配当は緩やかな増配傾向にありますが、景気敏感株で業績連動型の配当ですので、業績が悪化した時には減配となることを覚えておきましょう。

自己資本比率は50%以上を維持しており、財務健全性に問題はない状態です。

ROEは、不況時等の特殊要因を除けば10%以上を維持しており、資本効率に問題はありません。

営業活動によるキャッシュ・フローはプラスで推移し、手元キャッシュも潤沢です。事業継続に何の不安もありません。

ブリヂストンは業績が景気に大きく左右されるため、業績悪化の際には株価はかなり下げると考えておきましょう。

そして、景気が回復するにつれて株価も例外なく戻していますので、株価が下がり減配となった時こそが投資のチャンスであることも、あわせて覚えておいてください。