はじめに

固定金利型と変動金利型の金利差が大きく推移する中、変動金利型住宅ローンが注目されています。ただし、金利上昇観測も高まってきていますから、これから変動金利型住宅ローンを検討するなら金利変動リスクにしっかりと備えておきたいところです。これから変動金利型住宅ローンを検討する場合、踏まえておきたいチェックポイントを5つ解説します。

1.「5年ルール」「125%ルール」の有無

変動金利型の住宅ローンは、適用される金利が返済期間中に変動するタイプの住宅ローンです。適用金利が上昇すれば支払う利息は増え、毎月の返済負担は大きくなりますが、金利上昇時に急激に毎月返済額が増加しないよう、以下のような仕組みが設けられているのが一般的です。

【125%ルール】5 年ごとに見直される返済額は、見直し前の 1.25 倍が上限

【5年ルール】金利の見直しは通常、半年ごと、返済額は 5 年間変わらない

ところが、変動金利型住宅ローンの中には、こういったルールが設けられていないものもあるので注意が必要です。金利の動きは誰にもわかりません。今後大きく上昇する可能性もあるでしょう。その時これらのルールがなければ家計の負う負担は大きくなる可能性があります。

これらのルールを採用しているかどうかは、商品概要説明書等で確認できます。あとからこんなはずじゃなかったとならないためにも、あらかじめチェックしておきましょう。

2.総返済額

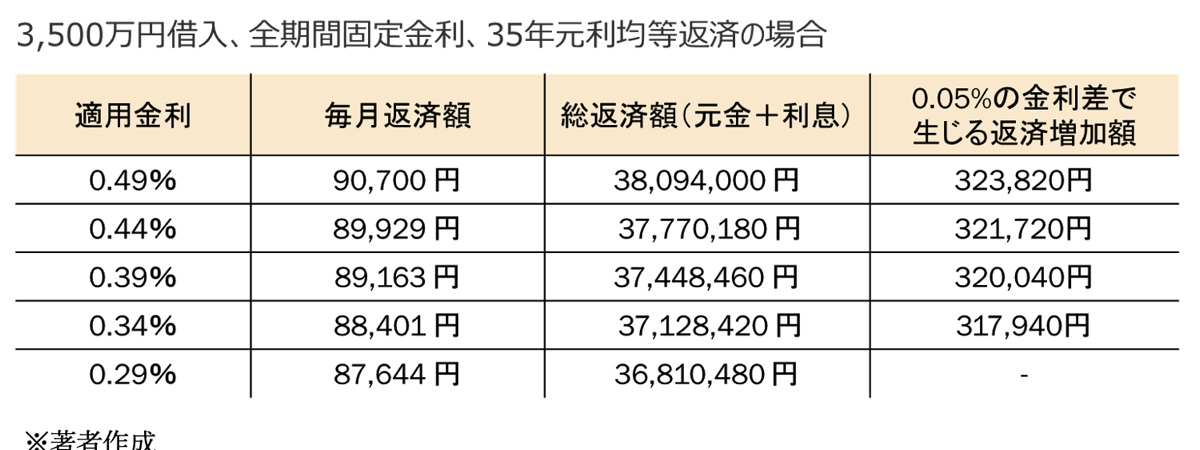

固定金利型と比較して、低い金利が魅力の変動金利型住宅ローンですが、今もなお低い水準で推移しています。より低い金利のものが魅力的に見えますが、金利差が小さい場合は総返済額の差は大きくありません(表参照)。

契約時には保証料や事務手数料など、その他に必要な費用もありますが、住宅ローン商品の中にはこれらの費用がかさむ結果、表面金利は低いものの実は総返済額は多くなる、ものもあります。住宅ローンは金利だけではなく、その他にかかる費用を含めた総返済額で比較検討しましょう。

3.固定金利型の金利水準を想定した家計のゆとり

変動金利型と固定金利型の金利差は、年1.5%程度になるケースもあります。このような金利差がなぜ生まれるかと言えば、目先で想定する期間がそれぞれ異なるからでしょう。変動金利型で最低水準の金利を提示している金融機関も5年固定型ではおおむね1%超の金利を設定しています。10年固定型では年2%を超えるものもあります。金利の動向は誰にもわかりませんが、金融機関は今後10年で金利上昇を見込んでいることが推測されます。変動金利型もタイムラグがあるものの、今後は上がることが予測されます。固定金利型の金利水準を想定したこの先の返済額を試算し、その分の家計のゆとりを確保しておきましょう。