はじめに

欧州、中国の不調が大きなリスク要因

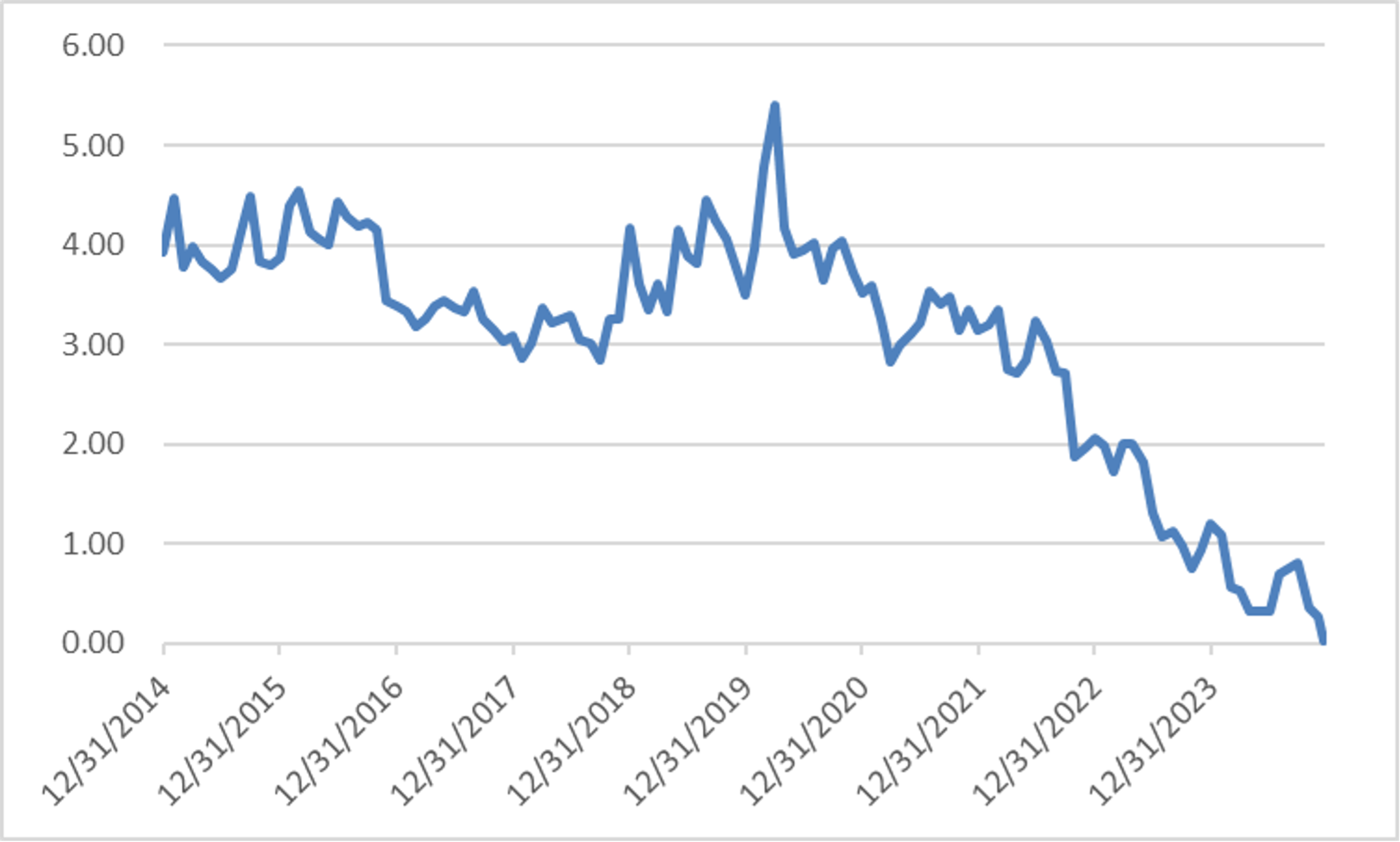

リスク要因はいろいろありますが、まずは米国株の調整懸念が指摘できます。S&P500の株式益利回り(PERの逆数)と米国10年国債利回りの差をとったイールドスプレッドを見ると、近年は一本調子に低下の一途をたどり、ついにゼロ近傍にまで達しています。

出所:Bloombergデータより筆者作成

出所:Bloombergデータより筆者作成

これはリスクのある株式の期待リターンと、安全資産である国債の利回りが同じであるということです。株式か国債かというアセット・アロケーションの問題では、どう考えても国債への投資が理にかなっています。こうしたことから、今後は米国株を買い上がるのは難しくなると考えられます。

現状の長期金利4.5%と従来のイールドスプレッド3%を前提とした単純計算では、株価は40%調整する必要がありますが、さすがにそれは非現実的な想定です。しかし、その半分くらいの20%程度の調整はあって然るべきだと思われます。2025年、米国でインフレ懸念が再燃し、FRBの利下げスタンスが変更になるような兆しが出るなどして、一段と金利が上昇するようだと、株価の大幅調整のきっかけになり得るかもしれません。

もうひとつのリスクは政治の不安定さです。国内では夏の参院選まで石破政権がもつかどうか。さらに不安定なのが欧州の政治情勢です。特にドイツではショルツ首相の連立政権が崩壊し、総選挙が2025年2月23日に実施されます。欧州の政治的な不安定さの背景には反EUの空気があり、ドイツでもフランスでも極右政党が支持を伸ばしています。欧州の反EUムードが強まれば、「ユーロ危機」という事態になり、世界の金融市場でリスクオフの流れが鮮明になるでしょう。

また中国の景気低迷と社会情勢の不安定化も大きなリスクです。ざっくりと、世界の中で欧州・中国という2つの大きな地域が不調というのは世界経済にとっては憂うべき事態です。しかし、ピンチはチャンスと逆転の発想をすれば、それは国際的な資産配分の観点から日本株の買い材料になるでしょう。中国もダメ、欧州もダメ、米国は一極集中で割高だとなれば、相対的に日本のポジションが高まるからです。

こうしたことに加えて、前述の日本企業の構造改革が日本株相場の下支え要因となって大きな崩れはないでしょう。仮に「令和のブラックマンデー」のような急落があっても、すぐに買戻しが入るだろうと思われます。

投資管理もマネーフォワード MEで完結!複数の証券口座から配当・ポートフォリオを瞬時に見える化[by MoneyForward HOME]