欧州は「グレタ税」で航空券が値上がり 鉄道を活用してお得に欧州旅行

鉄道なのにマイルも貯まる

昨年、世界的に注目を浴びた人物として、地球温暖化阻止を訴える若者らによる世界的運動に火を付けたスウェーデンの環境活動家グレタ・トゥンベリさんの名前を挙げる人も多いのではないでしょうか。二酸化炭素(CO2)排出を嫌い、飛行機に乗ることを拒否しているグレタさん。昨年11月の国連気候変動枠組み条約第25回締約国会議(COP25)開催国が南米のチリから欧州のスペインに急遽変更されたため、チリに向かうために滞在していた米西部から陸路とヨットで欧州に戻ったことでも大きな注目を集めました。

お金を貯めるためにすべきこと、今年のカギは「節税」と「備え」

ファイナンシャルプランナーに聞くお金の貯め方

いよいよ2020年の幕開けですね。今年の国内のビッグイベントといえば、東京オリンピックですが、海外にも目を向けると、アメリカ大統領選などもあり、国内外で世界経済に影響を及ぼしそうなイベントが目白押しです。また、国内では昨年からの消費税増税の影響もありそうです。そんな中、今年こそ、お金を貯めるぞ!と意気込んでいる方も少なくないことでしょう。今回は、2020年にお金を貯めるためにやるべきことについてお話します。キーワードは「節税」と「備え」です。

退職金の受け取りは「iDeCo・DCファースト」がお得!

受け取りの順番の違いで変わる税額

退職金制度のある都内の中小企業は71.3%という調査結果があります。つまり、約4人に3人の会社員は退職金を受け取ることになりますが、その際、受け取る方法や順番について知っておくことで税金がお得になることはご存じでしょうか?今回は、知っておきたい退職金の受け取り方についてお話しします。

住宅ローンの完済は67歳、学費はなんとかなっても老後がこわい…

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、ボーナスがあっても貯蓄が思うようにできず、教育費と老後資金に不安を抱える34歳のパート主婦。不安の原因は3つのローンにあるようです。FPの山本節子氏がお答えします。今の家計のままでいくと、学費はなんとかなっても老後がこわいです。住宅ローンが重く、ローン完済は67歳の予定です。現状、月2万円を老後に向けて貯金していますが、学費に回すことになるかもしれないと思うと不安です。ボーナスは年間で160万円ありますが、子どものピアノに年10万円ほど、収入保障保険に年3.6万円、車の保険に年7万円、親への返済に年12万円、がん保険2人分で年2.2万円、住宅修繕積立に年15万円、家電購入積立に年4万円、帰省費に年25万円など、ボーナスから支出している費目が多くあまり残りません。子どもの教育費と老後資金を貯めるためには、何を見直して、どのように備えていけばよいのでしょうか。よろしくお願いします。〈相談者プロフィール〉・女性、34歳、既婚(夫:34歳、会社員)・子

5ナンバーで税金も安いSUV、 ダイハツ・ロッキー&トヨタ・ライズの魅力とは

小回りもバツグンで使い勝手良し

「第46回東京モーターショー2019」でも「新型コンパクトSUV」という仮称で展示されていた、ダイハツのコンパクトSUVである「ロッキー」が11月5日に発表・発売されました。同時に兄弟車としてトヨタからも「ライズ」をリリース。実は知れば知るほどこのクルマが今の日本の道路事情にベストマッチする1台であることがわかってきました。その秘密を解説しましょう。 【写真23枚】ダイハツのコンパクトSUVである「ロッキー」

30代共働き夫婦「ふるさと納税をしてもお得な気がしないのはなぜ?」

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、自由になるお金が多いせいか散財することも多く、なかなか貯まらないという30代DINKs。生活費は折半、財布は別です。お得な制度「ふるさと納税」を活用しても、得をしている気がしないといいますが……。FPの平野泰嗣氏がお答えします。結婚6年目の共働き夫婦です。お互いの時間を大切にし、生活を充実させようと、現在のところ、子どもは予定していません。家計管理は、結婚した時に決めた方法を続けています。お互いの収入がほぼ同額なので、共通の生活費を15万円ずつ出し合い30万円(家賃込み)とし、毎月の貯蓄は各自2.5万円(合計5万円)、残りは、個人の携帯代、被服・美容費、交際費などにあてています。ボーナス時にきちんと貯蓄しようということで、年間50万円ずつ(合計100万円)を先取り貯蓄し、残りは帰省や旅行、レジャーや被服などに充ています。年間160万円くらい貯める計画ですが、お互いに消費体質になってきていて、なかなか思うように貯まりません。このペースの貯蓄で老後

「ふるさと納税」は今でもやるべき?ポイントやギフト券が手に入るお得な支払い方

支払い方次第でお得度アップ

増税後、皆さんいかがお過ごしですか?こんな時だからこそ、支出をさげて少しでもお得に暮らしていきたいですよね。そんな家計を助けてくれる大きな味方が「ふるさと納税」です。今回は、はじめてふるさと納税する人がよりお得に利用できるようにサポートしていきたいと思います。制度の詳細な説明をしてしまうとポイントがずれてしまうのでざっくり、ふるさと納税って何、ワンストップ特例のやり方、お得な支払い方について解説します。

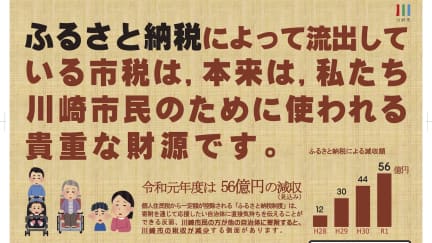

ふるさと納税で56億円「流出」川崎市が車内広告で訴えたワケ

原因は「ムサコマダム」の増加も?

「ふるさと納税によって流出している市税は、本来は、私たち川崎市民のために使われる貴重な財源です」――。川崎市がJR南武線などに掲示している車内広告が、SNSで話題になっています。広告の中で訴えているのは、ふるさと納税による川崎市の流出金額が、今年度は56億円にも上る見込みという内容。どのような狙いがあるのでしょうか、川崎市に取材しました。

会社員が今から年末までにできる「節税対策」、基本から難易度高めの方法まで

まだ間に合う節税チェックリスト

平成31年で始まり、令和元年に引き継がれた本年も、そろそろ終わりがみえてきました。年末調整や確定申告が近づいてきましたね。あと2カ月ほどあれば、今からの行動が節税につながるかもしれません。今回は、年末まで間に合いそうな対策を探ってみましょう。

消費増税後は「自動車関連の税金」も激変、エコカーの魅力がさらに高まる?

70年ぶりの大減税

2019年10月1日より消費税が従来の8%から10%に増税となりました。ひと言で“増税”と言っても食品や外食などでは「軽減税率対象商品」などもあり、消費者にはややわかりづらいという声も聞こえてきます。それでは自動車の世界では今回の増税はどのように捉えればよいのでしょうか。また増税後は何が変わり、自動車の購入時やその後の付き合い方はどのように変化していくのでしょうか。 【表5枚】自動車税の仕組みと減税後

知らないと損!?子どもがバイトで稼ぎすぎると増える税金とは?

申告書の提出も忘れずに

最低賃金の引き上げが進み、学生バイトでも年収100万円を超えるのが易しくなってきました。そこで、高校生や大学生の子どもを持つ親は「子どもの収入に関する税金の知識」を身に着けておく必要があります。「子どもがいくら稼ぐと税金の負担が増えるのか」「税金の申告はどのようにすればよいのか」などの疑問を解決して、子どもに教えられるようにしておきましょう。

“ボーナスの謎”4回に分けられる理由や引かれる税金、支給の実態は?

知っておきたいボーナスの考え方

6月、7月、ボーナスの支給額に一喜一憂した方も多いでしょう。日本経済新聞社がまとめた2019年の夏のボーナス調査(7月1日時点)では、民間企業の平均支給額は83万9,844円と発表されました。一方、国家公務員(管理職を除く一般行政職)でも約67万9,100円だそうです。昨今の人手不足で、社員の確保が難しいといわれています。ボーナス額が多ければ、従業員のやる気にも影響します。夏と冬の2回に支給されることが多いボーナスですが、最近では4回以上に分けて支給する企業もあるようです。果たしてボーナスの回数は、もらう側に有利なのか、払う側に有利なのか、今回はボーナスの謎に迫ってみたいと思います。

アラフィフ夫婦はおさらいしておきたい退職金制度の基本

受け取り方法による税金の違いは…

会社員であれば「老後資金の大きな位置を占めるの退職金」という方も多いことでしょう。しかし、老後の不安を抱えながらも内容については意外と把握されていない方も多いようです。今回は退職金制度や金額、受け取り方法による税金の違いなど、アラフィフ夫婦が押さえておきたいポイントについてお話しします。

パートの年収、扶養ルールに交通費は含むの?

3つの年収の壁で扱いが違う

筆者はファイナンシャルプランナーとして、主に会社員世帯へ家計相談を行っています。その中で感じることは、扶養を超えないように気にしながら働かれている主婦の方が多いということです。実際に、毎月の収入を確認しながら勤務時間を調整しているという話も耳にします。今回はパート収入と交通費の関係について確認しておきたいと思います。

6月に確認すべきは住民税。そもそも所得税や住民税はどう決まる?

住むところで住民税が変わるは本当か

6月に確認すべきは住民税です。6月の給与から天引きされる住民税が変わります。そして、7月から来年の5月までは住民税の額はずっと変わりません。今回は会社員の住民税がどのように決まっているのかを、所得税と比べながらお伝えします。

脱税であらぬ嫌疑をかけられないために「準備すべき証拠」

第3回:年々増加する悪質性の高い無申告者

国税庁より、平成30年度の「査察の概要」が先日公表されました。査察概要には、1年間の告発件数、社会的波及効果の高い事案の紹介や脱税総額などが記されています。シリーズの最後の今回は、税務調査が行われやすい時期、最新の脱税事案の紹介と脱税を疑われないためにはどうすればいいのかといった疑問にお答えしていきたいと思います。

「パナマ文書」の何が一番問題だったのか

世界中が大騒ぎした理由をおさらいする

「パナマ文書」の流出から3年。流出報道後に各国政府が富裕層や企業から徴収した税金、罰金の総額は、1300億円を超えるそうです(朝日新聞)。最近もドイツの資産家や銀行がこの文書の内容にもとづいて家宅捜索されるなど(ブルームバーグ)、その余波はいまだに続いています。パナマ文書はなぜこれほど世間を騒がせ続けるのでしょうか。日本では数少ないタックスロイヤー(税法・税務に強い弁護士)として知られる西中間浩弁護士に、「タックス・ヘイブン」とあわせて解説してもらいました。※本稿は、西中間浩著『日本一やさしい税法と税金の教科書』の一部を再編集したものです。

iDeCoの受け取り、主婦でも"退職金"扱いになるのはなぜ?

受け取り方法によって税金の計算が違うので要注意

老後の備えとしてiDeCoを始められた方もいらっしゃるかと思いますが、受け取り方によって税金のかかり方が違うのはご存知でしょうか?今回は専業主婦がiDeCoを受け取る際に押さえておきたいポイントについて一緒に見ていきましょう。