はじめに

「老後の準備は必要とは思うが、何をすればいいかわからない」という方は多いのではないでしょうか。若い世代ほど老後はあまりに遠く、漠然としているだけに、そう感じるのは仕方ありません。それでも給与収入がなくなる退職の日はいつかやってきます。

老後の準備が不可欠である現役世代のために、2018年11月にフィデリティ投信が「退職準備の指標」というロードマップを公開しました。これまでの漠然とした「老後不安あおり」ではなく、今やるべきことがクリアにわかる画期的なコンテンツです。

この指標を作成したフィデリティ退職・投資教育研究所の野尻哲史さんに、人気ファイナンシャルプランナーの風呂内亜矢さんと、若い世代が抱えるお金の課題と「今できること」について語り合ってもらいました。

難しくても、あきらめる必要はない

風呂内さん: ただ、それでも人によっては必要額が大きい気がします。たとえば30歳で年収の1倍という目標額は、貯める習慣ができている人には難しい目標ではありませんが、そうでない人には大変です。

野尻さん: これはあくまでも気づきのツールとして使ってほしいと思っています。ここで算出するデータは、この通りに資産形成していくと80%以上の確率で退職時に年収の7倍の資金を用意できるというシミュレーションです。

年代が上がるごとに目標額は大きくなるので、子育て資金や住宅ローンの返済で途中で計画通りに行かない場合も出てくるかもしれません。途中でたとえこの通りの目標に届かなくても、可能な範囲でスタートすることで目標に近づけることをわかってほしいのです。

風呂内さん: なるほど。私たちファイナンシャルプランナーは、お客様に「こういうお金の使い方を続けると、将来いくら残る」というライフプランを何パターンも作ってお見せします。

現状の支出を減らしたり、積立額を増やしたりといった現在の行動が、将来の資産額を大きく変えることを実感してもらうことで、お客様は安心し、今やるべきことに着手できるんです。このサイトを使って、いろんなパターンも試してみることで、こうした気づきがありそうですね。

風呂内 亜矢…1級ファイナンシャル・プランニング技能士。2013年ファイナンシャルプランナーとして独立。現在はテレビ、ラジオ、雑誌、新聞などで「お金に関する情報」を精力的に発信している

野尻さん: そうですね。たとえば、退職後の生活水準は「抑制気味」「変わらない」「現役以上の生活」が選択できますし、退職年齢も自由に設定できます。生活水準を抑制気味に設定して、退職年齢を遅らせれば、目標額は下がります。年収を変えても結果は変わるので、いろいろ試してみてほしいですね。

風呂内さん: 「ゆとりある老後にはいくら必要」という金額ばかりが独り歩きしているけれど、働き方も生き方も生活パターンも多様化している今、そんな一律な基準を当てはめられませんよね。収入が前提となっていれば生活費もある程度決まってきますし、より自分に引き寄せて考えられる気がします。

まずはiDeCo、税制優遇がある制度をフル活用

風呂内さん: 私は普段、セミナーや相談のお客様には、老後資金の準備に本気で取り組みたい場合にはiDeCo(個人型確定拠出年金)を活用するよう、おすすめしています。掛け金は全額所得控除の対象になるので、現役時代から節税メリットを受けられますし、運用益も非課税なので、最も意欲的に老後資金の準備ができます。

野尻さん: 私も同感です。非課税制度を十分に使いこなすという意味では、まずは企業型確定拠出年金に加入している人は自分も運用が偏っていないかを見直すべきですね。定期預金などだけになっている人も意外に多くいます。企業が従業員の追加拠出を認めているのにしていない人も多いものです。

また、iDeCoの場合、会社員だと最大月2万3,000円、公務員だと1万2,000円と拠出できる額が少ないので、足りない分は「つみたてNISA」も併用するといいですね。年額40万円を20年間にわたって非課税で積み立て投資ができるので、月額にして3万3,000円ほど積み立てられます。若い世代なら、税制優遇のあるこうした非課税制度の中だけで老後準備ができます。

風呂内さん: つみたてNISAは投資信託が対象ですし、iDeCoもできれば投資信託に積み立ててほしいと思っています。このシミュレーションでの積み立ては、どういう金融商品が前提なのでしょうか。

野尻さん: このシミュレーションで前提としている商品は特にないんです。特定の商品を前提にしてはそれ以外に使えなくなりますから。でも年齢によって資産配分を変更させる「ターゲット・デート型」の資産配分を採用しています。

国内外の株や債券などリスクのある資産に投資する場合、若いうちはリスクの高い株式の比率を高めて積極的にリターンを狙い、年齢を重ねるごとに現金や債券など相対的に安定性の高い資産の割合を高めていくのが理想です。ターゲット・デート型の資産運用は老後のターゲットとなる換金時期を定めて、資産配分を自動で変更していく運用の考え方です。

風呂内さん: なるほどその考え方はターゲット・デート型ファンドで具体化されていますね。でももし、預貯金や株式だけといった商品を使うと、結果は変わってくるわけですね。

野尻さん: そうなりますね。ただ、まずは預貯金でいいので、始めることが大事だと思っています。

風呂内さん: 同感です。株や投資信託といった評価額が変動するリスク資産は、お金を貯める習慣がない人には精神的な負担が大きいことがあります。

ゼロから1へのハードルはなるべく低いほうがいいので、まずは預貯金で、給料日にすぐ天引きして積み立てて、残った額で生活するという習慣をつけることが大事です。これで「貯め習慣」がついて軌道に乗れば、積立額を増やしたり、一部をリスク資産に投じることもスムーズにできます。

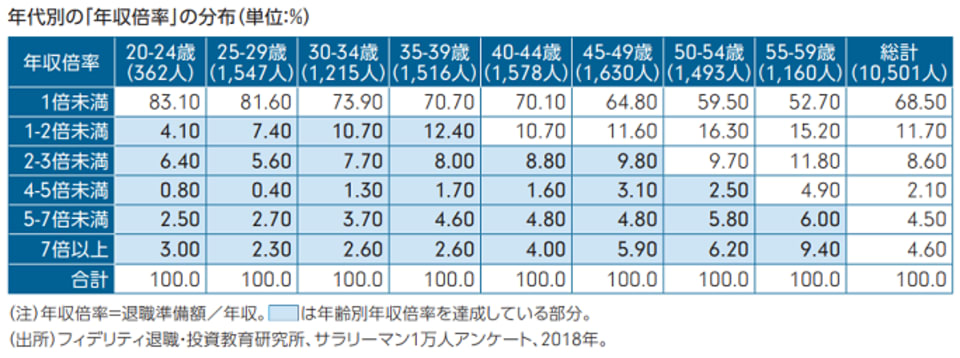

野尻さん: あとは、途中で脱落しないことですね。当社の「サラリーマン1万人アンケート」の結果を見ると、年齢別の年収倍率の目標を達成している人の割合は若い世代ほど高くて、年代が上がるごとに減っていくんです。

おそらく、若い時にはある程度貯蓄や投資に回していた人も、年齢が上がって出費が増えると積み立てをやめてしまうのではないかと推測しています。

(出所)フィデリティ退職・投資教育研究所「退職準備の指標」

風呂内さん: それはあるでしょうね。40代、50代になると、住宅ローンの返済や子供の教育費で出費がピークを迎えます。それまで積み立てをできていた人も、苦しくなる時期なんです。

野尻さん: こうした時には無理をせず、減らしてもいいんです。中断せざるを得なかった場合でも、あきらめずに再開してほしいですね。

今の小さな努力が、未来を大きく変える

風呂内さん: すべての年代に言えることですが、家計にまったく余裕がないと思っていても、実際に家計簿をつけて「見える化」すれば、意外と簡単に積み立て額を捻出できることは多いんです。

まずは保険や通信費、使っていないジムや月額課金サービスなど、普段意識していない出費を見直してみるのがおすすめです。4万円が無理なら1万円でもいいので、「貯められた」という成功体験を積んでほしいです。

野尻さん: 若い世代はこれからの人生を充実させるためにやるべきことがたくさんあるのに、現役時代には老後不安、退職後は生活費の不安と、お金の心配ばかりでは残念過ぎます。今、ほんの少しの努力をプラスすることで、未来は大きく変えられる。まずは一歩を踏み出してほしいですね。

何十年も先の退職時ではなく、今積み立てたい額や目標額がわかれば、実行に移すことも軌道修正することも、よりスムーズにやりやすくなります。

フィデリティ投信が公表している「退職準備の指標」のシミュレーションと、考え方を記した資料は、同社のウェブサイトで誰でも閲覧・利用できます。これから始める方はもちろん、すでに始めている方も、参考にしてみてください。

MONEY PLUS プレゼントアンケート

アンケートは、1分程度で完了する簡単な内容となっております。ご回答いただきましたお客さまの中から抽選で5名様に≪ギフト券 5,000円分≫をプレゼントさせていただきます。※アンケートはマネーフォワードが独自で行っているものです

※本記事はフィデリティ投信株式会社のスポンサードコンテンツです