はじめに

海外マクロ指標も底打ちを示唆?

今月発表された世界の主要経済指標は一段の悪化を示すものが目に付き、株式市場に悪影響を及ぼす場面も少なくありませんでした。

月初に発表された米サプライマネジメント協会(ISM)の9月製造業景況感指数は、2ヵ月連続して好不況の分かれ目である50割れを記録。リーマン・ショック直後以来、10年ぶりの低水準に落ち込みました。

日本株との連動性が高いとされる経済開発協力機構(OECD)の8月景気先行指数も、同様の悪化を示しました。

ただし、いずれも前回ボトムから約3年半を経過しており、水準的な到達感も含めて、景気サイクル的に一巡感を醸し出しているといえそうです。主要国の金融政策が緩和スタンスを強めているうえ、財政出動の期待も各国で広がりつつあり、今後の回復可能性は高まってきていると思われます。

国内指標にも3年サイクルを当てはめると…

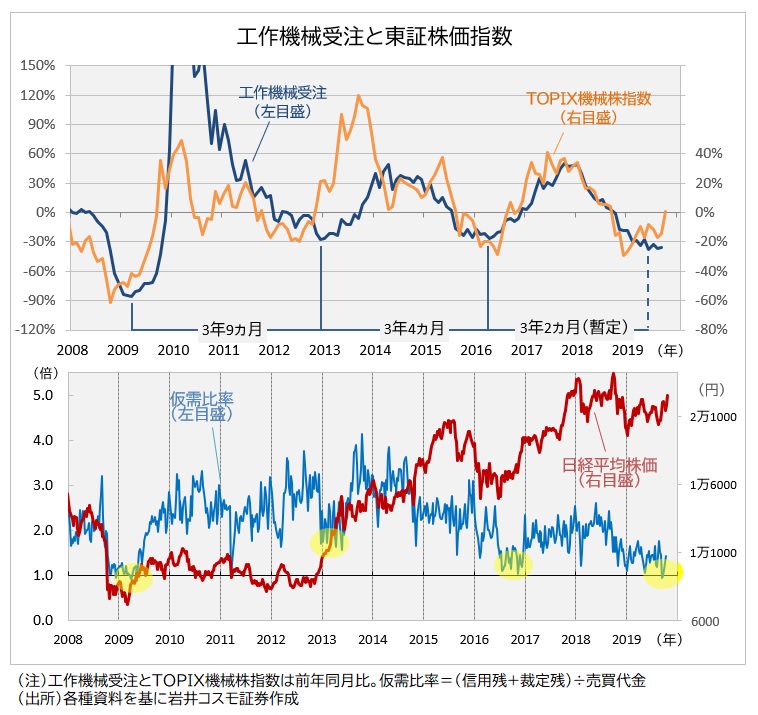

国内指標においても、景気の先行指標と位置づけられる工作機械受注が9月、2ヵ月連続の1,000億円割れ、前年同月比35%減と低迷状態の継続を示しましたが、前回ボトムから約3年半を経過。関連株価(東証機械株指数)が過去パターンと同様に、先行的な底値脱出の動きを鮮明化させています。

株式市場内部の需給状況を示す仮需動向が、転換点を迎えている点も注目です。仮需(信用買残金額+裁定買残金額)の1日平均売買代金(東証1部)に対する比率が過去のボトム水準である1倍を一時割り込んで反転。需給悪の一巡をうかがわせる状況です。

マクロ指標と同じく、3年強のサイクルボトム確認となった可能性が高く、需給面からも今後の株式市場を支えることが期待されます。今回の決算発表で下期(10~3月期)回復の見方が広がれば、季節パターンも重なって年末高への期待は一段と高まりそうです。

<文:投資調査部 林卓郎>