はじめに

為替市場では、例年1月は円高ドル安に振れる傾向があることが知られています。この理由については、米国企業のレパトリ(国外資金の国内への還流)に伴うドル買いが年末で一巡し、需給的にドル買い圧力が弱まることなどが指摘されています。

ただし、これだけだと説得力に欠ける印象です。過去の為替市場が実際にどう動いたのか、振り返ってみたいと思います。

円高展開が常態化する1月相場

まず、2019年の1月3日、いわゆる「アップルショック」によって瞬間的に円高が進行したことは記憶に新しいところです。東京市場が休場だったため、流動性が著しく乏しい中で値が飛んだと言われています。その後、ドルが買い戻されたものの、しばらくは上値の重い展開が続きました。

また、その前年の2018年は、日本銀行が同年最初の金融調節で超長期国債の購入額を削減したことが円急騰を招きました。海外勢を中心に、日銀が量的緩和策の出口を模索しているサインではないかという憶測が強まったようです。

さらに2017年は、前年末にかけての「トランプラリー」が息切れし、年初にドル高トレンドが一巡。加えて、就任間もない米国のドナルド・トランプ大統領が「ドルはすでに高過ぎる」と発言し、一段と円高に振れました。

このように理由はまちまちですが、1月はかなりの頻度で円高ドル安に振れているため、単なる偶然では片付けにくいものがあります。市場が「年初の円高アノマリー」として警戒するのは当然です。

今年は1月の円高アノマリーは不発か

話を現在に戻すと、今年は地政学リスクが円買いの呼び水になりかけた、といえます。

1月3日に米国がイラン革命防衛隊のガーセム・スレイマニ司令官を殺害し、両国の緊張が一気に高まりました。イラン側が報復を予告する中、結局、8日に米軍が駐留しているイラクの基地へのミサイル攻撃を実行。一報が伝わると同時に市場は動揺し、一時107円65銭まで円高ドル安が進行しました。

ただし、報復の連鎖に発展することは避けられ、その後、市場のセンチメントは急速に改善。リスクオンムードの中、一時110円台まで円安が進んでいます。

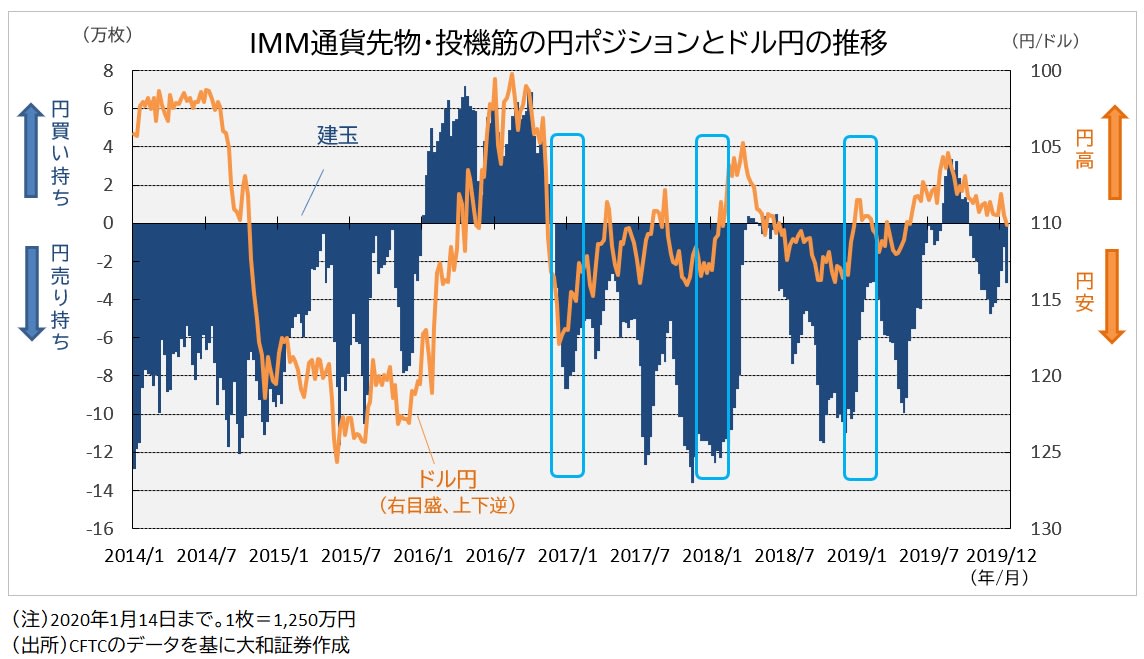

今年は例年とは様子が異なりますが、IMM通貨先物取引における投機筋のポジションからも円高に振れにくいことがわかります。過去数年は円急騰の直前、投機筋の円売りポジションが高水準にありましたが、今年はさほど円売り持ちが積み上がっていません。

当然、投機筋による円買い戻し圧力も弱いことが想定されます。地政学リスクに踊らされた向きに、再度円買いを仕掛ける余力がそれほど残っているとも思えません。今年に限っては、この先も円高が進むリスクは小さいでしょう。