はじめに

将来を「見える化」できるツールとは?

将来のマネープランを可視化できる方法に、キャッシュフロー表の作成があります。現状を把握し、将来のイベントを数字に置き換えることにより、将来を「見える化」することができます。もし資金不足なら、早目の対策を立てることができるため、将来の漠然とした不安を解消することができます。それがキャッシュフロー表のすぐれたところです。

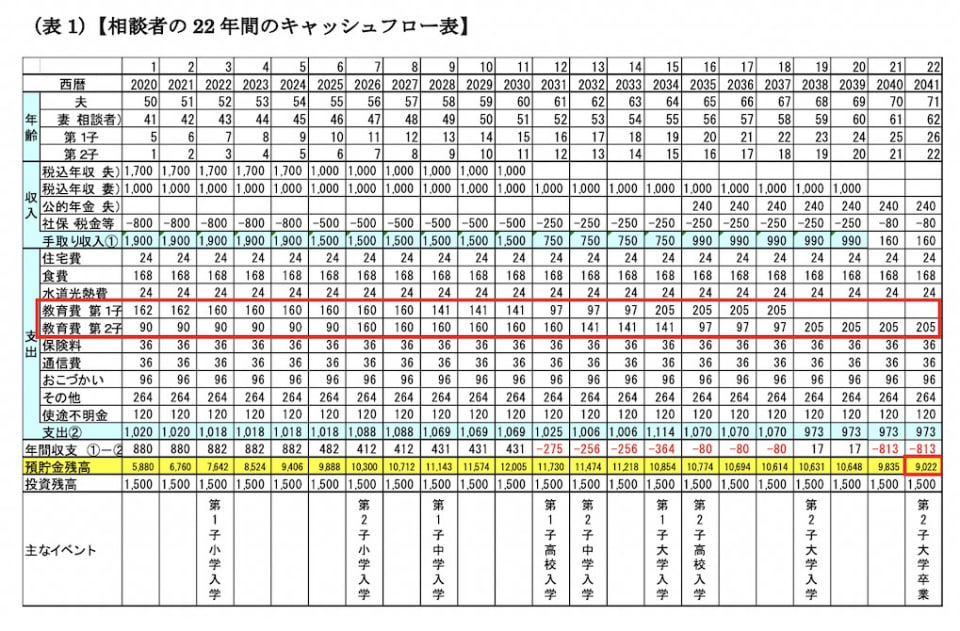

上の(表1)は、相談者のデータをもとに、22年間の収入と支出を記入して年間収支を計算したものです。黄色部分は預貯金残高です。相談者の現在の預貯金残高をもとに年間収支を加減することにより、22年間の預貯金残高の推移が一目瞭然にわかります。

子どもの教育費は潤沢!

赤枠の教育費には、「文部科学省:子どもの学習費調査(平成30年度)」から私立の小学・中学・高等学校の統計値を、大学は「ライフプランデータ集(2019年版)」から私立理系(自宅通い)の統計値を入力しています。お子さんが小さいのでまだ将来の学校選択はわからないと思いますが、私立理系は国立や私立文系より教育費が高いので、私立理系のデータを入力しておくと、仮に国立や私立文系を選択してもおつりがくるというものです。

これを見ると、第2子が大学4年を卒業した時の夫の年齢は71歳です。しかしそのときの預貯金残高は9,022万円あります。投資資金を加味すると1億円以上あるのですから、何のお金の心配をしなくても、2人のお子さんを私立小学・中学・高校・大学へと行かせられることがわかります。

高収入の共働き夫婦でも油断は禁物!

相談者は、ご夫婦ともに外資系メーカに勤務している共働き夫婦です。今年の夫の税込み年収は1,700万円、妻1000万円の高収入です。ご夫婦の2馬力で働いていらっしゃるので、将来のお金の心配は何も必要ないように見えますが、本当にそうでしょうか。

外資系の会社にありがちな給与体系が、日本の会社のように退職金や企業年金や社内預金などを会社が預かって運用するしくみが少ないことです。老後資金を毎年の給与に上乗せしてもらっているのです。いわば企業年金を先取りしていると言ってもいいでしょう。若いうちは一見高収入のように見えますが、その分の老後資金は自分で運用しなければいけないことに注意しましょう。