はじめに

懸念される米国の賃金インフレ

さて、5月7日に発表された4月米雇用統計は大幅に市場予想を下回り、非農業部門雇用者数が前月から26.6万人の増加にとどまりました。雇用は目標には程遠いというFRBの認識を支持するような結果だったと言えそうです。

しかしながら、評価はそう単純ではありません。浮き彫りとなったのは労働市場の目詰まりの問題です。求人件数の伸びに表れているように企業は採用に前向きな一方、労働者はなかなか職場に戻らず、大きなミスマッチが生じています。

労働者の復職意欲を削いでいる要因として最も大きいのは失業保険給付への特別加算措置(週300ドル)でしょう。ただし、この措置が切れる9月以降、人手不足が解消されるかと言えば、一筋縄ではいかない可能性も考えられます。なぜなら、企業側が期待するような低賃金での人員確保が難しいかもしれないからです。現在、失業中にもかかわらず潤沢な収入を得ている者が、低賃金の職に戻ることは、はたして心情的に可能なのでしょうか。

なお、バイデン大統領は今年4月、2022年3月までに連邦政府と請負契約を結ぶ労働者の最低賃金を現在の10.95ドルから15ドルに引き上げる大統領令を出しています。こうしたことも呼び水となり、人員確保のための賃上げ競争が激しくなっても不思議はありません。

折からの原材料費の上昇に加え、人件費の高騰が価格に転嫁されないと考えるのは難しく、インフレが米国経済回復の死角となることが懸念されます。

懸念されるのはスパイラル的なドル安

パンデミック発生以降、FRBは深い霧の中、海図なき航海の舵取りを行ってきました。これまで良い意味でも、悪い意味でも数々の誤算があったでしょうが、概ね順調に米国経済を導いており、その手腕は称賛に値するのではないでしょうか。足許では、ワクチン接種が進み、霧がかなり晴れてきた中で、そろそろ通常モードの操縦に戻す時期が近づいてきているとみられます。

ところが、前述のように現状、FRBは「パンチボウル」を片付ける気はないようです。インフレリスクを軽視し過ぎていると市場が認識すれば、為替市場ではドル安が進むリスクがあります。ドル安の進行によってさらにインフレリスクが高まり、一段とドルの信認が失われるという悪循環も警戒すべきでしょう。

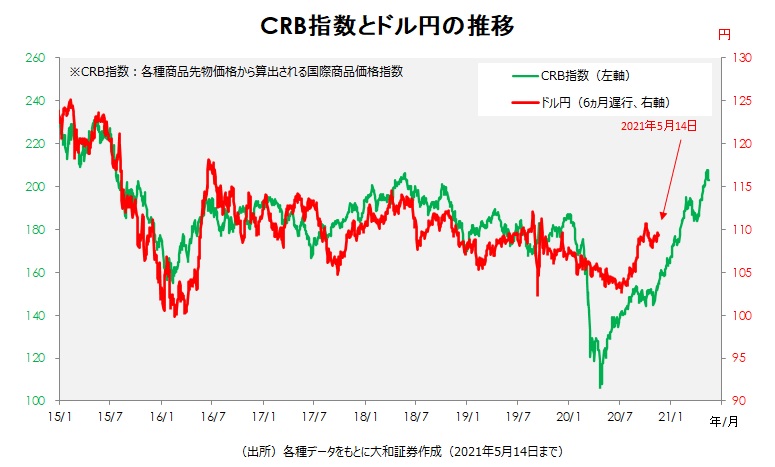

一方、ドル円相場に限って見れば、単純に円高ドル安リスクが高いとも言い切れません。ポイントとなるのは国際商品価格です。資源や穀物などを大量に輸入している日本の通貨である円は当然ながら国際商品価格の上昇に弱い傾向があります。

一般的に、ドル建てで取引される国際商品はドルと逆相関になりやすいことを踏まえると、ドル安時は国際商品高の進行が想定されます。結局、FRBのハト派姿勢継続が一律のドル安を招くのではなく、通貨によって影響はまちまちとなるでしょう。円がドルを凌ぐ弱い通貨になっても不思議はありません。

<文:投資情報部 シニア為替ストラテジスト 石月幸雄>