はじめに

重要なのは資産の額ではなく、収支のバランスと資産の活用方法

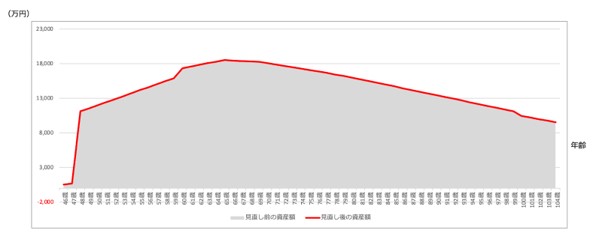

ただし、実際には、仮に老後を迎える時に1億円の資産があったとしても、Yさんのように日々少なくなっていく資産をみていくのは精神的にきつい可能性があります。10年、20年と経っていくと、資産は5,000万になり、1,000万になり、と少なくなっていきます。「あと何年もつだろうか。介護の費用は足りるだろうか。」ということの不安を抱えながら過ごすことになりかねません。

重要なのは、一時的にいくら持っているかではなく、収支のバランスと、資産の活用方法です。

この1億円も、ただ「貯金」をするのではなく、「資産運用」をしていくと、資産を食いつぶすのではなく、資産を増やしながら取り崩しバランスを取れる可能性があります。

ここからは、資産の活用として考えられる方法を2つ紹介していきます。

1、配当金

資産がお金を呼ぶ不労所得は、「資産所得」と呼ばれる場合もあります。例えば、不動産投資による家賃収入や、株の配当金などです。特に米国の企業は増配等を繰り返している企業も多く、株の評価額が少なくなっていても、1株あたりの配当金が増えていれば将来にわたって収入がはいってくることになります。仮に、1億円から3%の配当金が得られた場合、年間300万円の現金が手に入ります。老後の年金が夫婦で200万円得られれば、合わせて500万円の収入が永続的に続くことになり、余程のことがなければ「破綻」はしない状況になります。

また、米国高配当ETFの、SPYDや、HDV、VYMなどを組み合わせることで高配当な状況を作り出し、HYG、TLT、BNDなどの債券ETFの分配金と、日本の高配当株、REITなどを組み合わせてながら手取りで3%の分配金(個別株の場合は配当金)を狙うことは可能です。

仮に今までの想定支出を変えずに、税引き後で1億の3%の分配金をもらい続けた場合のシミューレーションはこのようになります。

2、4%ルールで取り崩す

トリニティ大学が1998年に発表したトリニティスタディによると、1926年から1995年までの米国の実績から、株と債券で50%ずつのポートフォリを組むか、S&P500を中心に運用を行い7%の期待リターンのもと4%づつ定額で取り崩せば、インフレなどを考慮しても理論的には破綻する(資産が0になる)可能性は極めて少なくなると言われています。

この、4%ルールは最近流行りのFIRE(Financial Independence, Retire Early)と呼ばれる、経済的に自由になり、早期に退職するというムーブメントから注目されました。1点注意点なのは、米国と日本では税制が異なりますので、日本で行う場合は、3%程度の定額取り崩しを考えた方が無難かもしれません。