はじめに

扶養期間が長い妻は、老後の公的年金だけでは心もとないのが現実です。54歳で扶養を外れた妻が、自分年金を作るベターな選択について相談事例を元にお伝えします。本記事は前回から続いて後編となります。

iDeCoと国民年金基金では所得控除の種類が違う

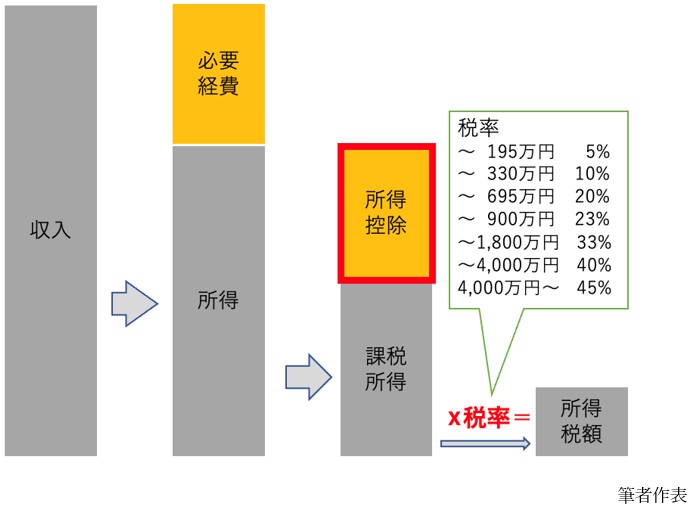

iDeCoと国民年金基金の特徴や違いについて、佐藤さんにはおおむね理解いただけたようですが、税制メリットについてもしっかりと理解いただく必要があります。ここで言及している税制メリットとは、掛金の所得控除についてです。所得控除とは、課税の対象となる所得金額を減らすことができる控除のことをいいます。仕組みは以下図を参照ください。

佐藤さんは独立起業してフリーランスになりましたから、事業の所得(儲け)に対して国に税金を納める必要があります。実際に納める所得税の計算は、上図の通りです。注目いただきたいのは赤枠の「所得控除」の部分です。所得控除の金額を大きくすることができれば、課税所得が少なくなり、結果として納める所得税額が少なくて済みます。つまり節税になるというわけです。

所得控除には、基礎控除や扶養控除、配偶者控除、青色申告控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、寄附金控除など色々な種類があります。ちなみに、iDeCoの掛金は小規模企業共済等掛金控除、国民年金基金の掛金は社会保険料控除に該当し、いずれも掛金の全額を所得から差し引くことができます。節税金額はどちらの制度を利用しても同じですが、佐藤さんにとって重要なポイントは、国民年金基金の掛金が社会保険料控除の対象となる点です。ここについてもう少し詳しく説明をしましょう。

所得の高い夫が国民年金基金の掛金を納めると節税効果は高くなる

社会保険料控除とは、本人、あるいは生計を同じくする配偶者、その他の親族分の保険料を納めた時に受けられる控除です。たとえば、佐藤さんの夫が、配偶者である佐藤さんの国民年金基金の掛金や国民年金料、国民健康保険料などを負担した時に、所得控除を受けることができます。なぜ、佐藤さんの夫が所得控除を受けることを取り上げるかというと、所得税の税率は、課税額が高いほど税率が上がる累進課税制度だからです。佐藤さんより年収の高い佐藤さんの夫の所得控除にすれば節税効果が高くなるのです。なお、自治体に納める住民税についても節税効果はありますが、住民税の税率は所得に関わらず10%です。

どのくらいの節税効果になるか、みてみましょう。たとえば、年間の掛金81万円6,000円(月6万8,000円x12月分)のケースで算出します

・佐藤さんが支払う場合の節税額(所得税率5%、住民税率10%)

816,000 x15% = 122,400円

・佐藤さんの夫が支払う場合の節税額(所得税率 20%、住民税率10%、)

816,000 x 30% = 244,800円

佐藤さんの夫が掛金を支払うことで年間122,400円の節税効果が生まれます。仮定ではありますが、今後5年間、佐藤さん夫婦の所得税率に変化がなければ合計61万2,000円の節税額になります。所得の高い夫が所得控除を利用することで、佐藤さんが受け取る国民年金基金(87歳まで)の受給額は実質でiDeCoの受給額(利回り3%を想定)を上回ります。

以上を踏まえて、佐藤さんには一旦これらの情報を持ち帰って、夫婦で相談いただくこととしました。