はじめに

住宅ローンの組み方には、おもに「単独借入」「収入合算」「ペアローン」の3つの選択肢があります。共働き世帯の増加や、住宅購入価格の上昇などにより、「夫が単独でローンを組む」以外の選択肢も増えてきているのではないでしょうか。本記事では、共働き世帯が住宅ローンを組む際に把握しておきたい選択肢の違いと、自分たちに合った住宅ローンの選び方について解説します。

収入合算とペアローンの違いと選び方

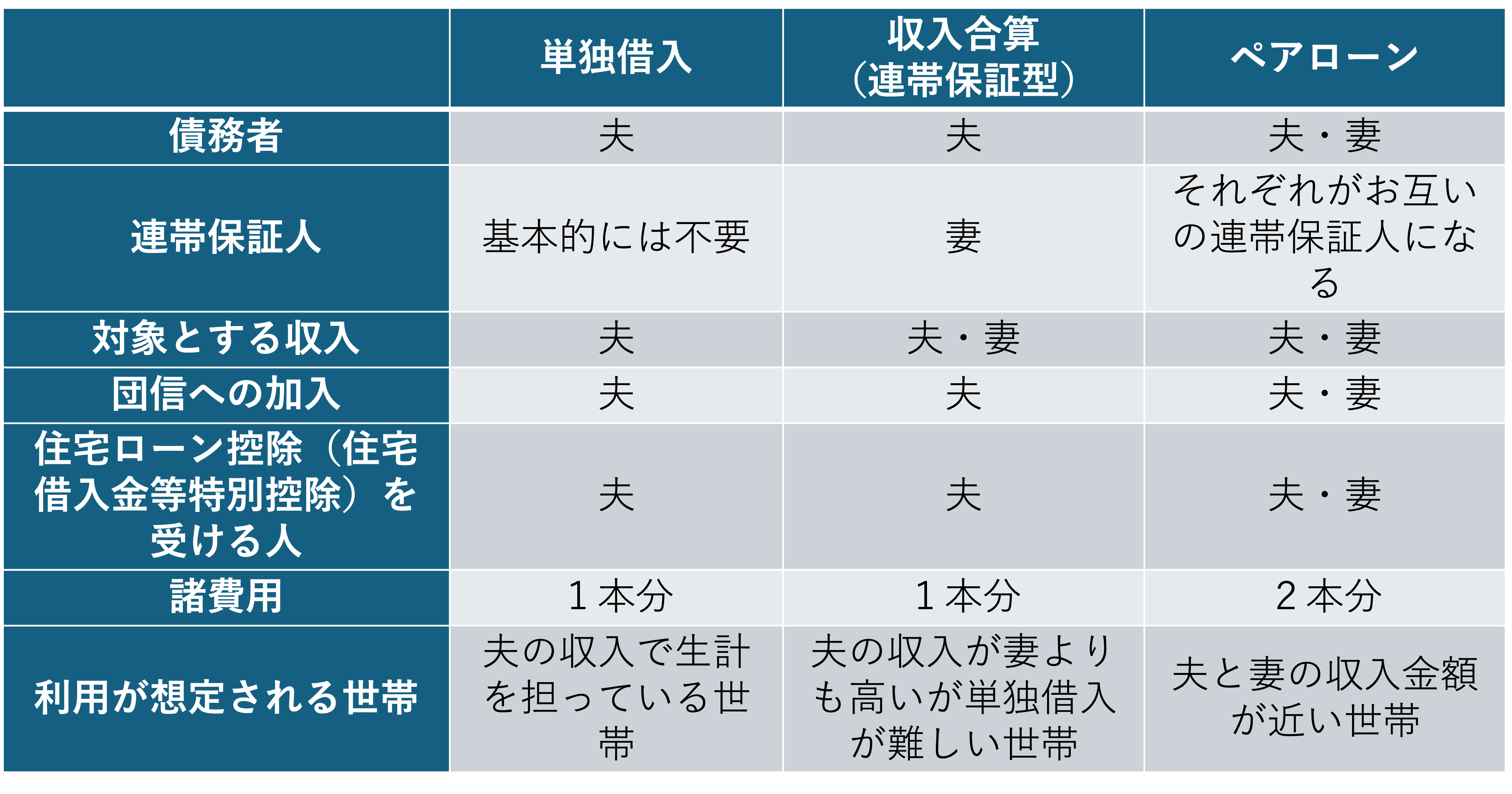

単独借入、収入合算、ペアローンの違いをまとめました。今回は、単独借入、収入合算の場合は夫が主債務者、ペアローンは夫婦それぞれが債務者となることを想定しています。

画像:筆者作成

画像:筆者作成

収入合算とペアローンは、その違いを理解できていない方も多く、ご質問もよくいただく内容のため、ここから詳しく解説していきます。

夫婦の収入を合算することで住宅ローンの借入額を増やすことができる点は共通していますが、ローンの組み方が異なります。

収入合算の場合、この例では夫が単独で住宅ローンを組みます。夫名義の住宅ローン契約を結ぶことになるので、住宅ローン控除と団体信用生命保険(以下、団信と記載)への加入は債務者である夫のみが対象です。

一方、ペアローンは夫と妻が自身の収入を元にそれぞれが住宅ローンを組むことになります。そのため、住宅ローン契約は2本になります。夫婦共に住宅ローン控除を受けることができ、団信にもそれぞれが加入します。

では自身に合う住宅ローンの組み方はどうやってわかるのでしょうか。次に選ぶ際に確認すべきポイントを解説していきます。

住宅ローン減税の控除額に違いはないか

住宅ローン減税は、住宅を取得する際の金利負担軽減のため、所得税(控除しきれない場合は翌年の住民税)が一部控除される制度です。住宅購入の家計への負担を減らすために活用したい制度です。住宅ローンの組み方によっては、この住宅ローン減税の控除額が変わることがあります。

住宅ローン控除額の計算式は以下のとおりです。

下記の条件において異なる控除上限金額が設けられています。

・住宅の環境性能

・入居年月

・子育て世帯・若者夫婦世帯に該当(令和6年に 入居する場合)

単独借入と収入合算の場合、住宅ローン減税を受けられるのは主債務者のみです。住宅ローン控除はあくまでも支払った所得税や住民税の額が上限となります。そのため、年収によっては住宅ローン減税の控除上限額まで控除しきれない場合があります。

一方、ペアローンは夫婦ともに住宅ローン控除を受けることができるため、ペアローンを選択した方が控除額は多くなるケースもあります。

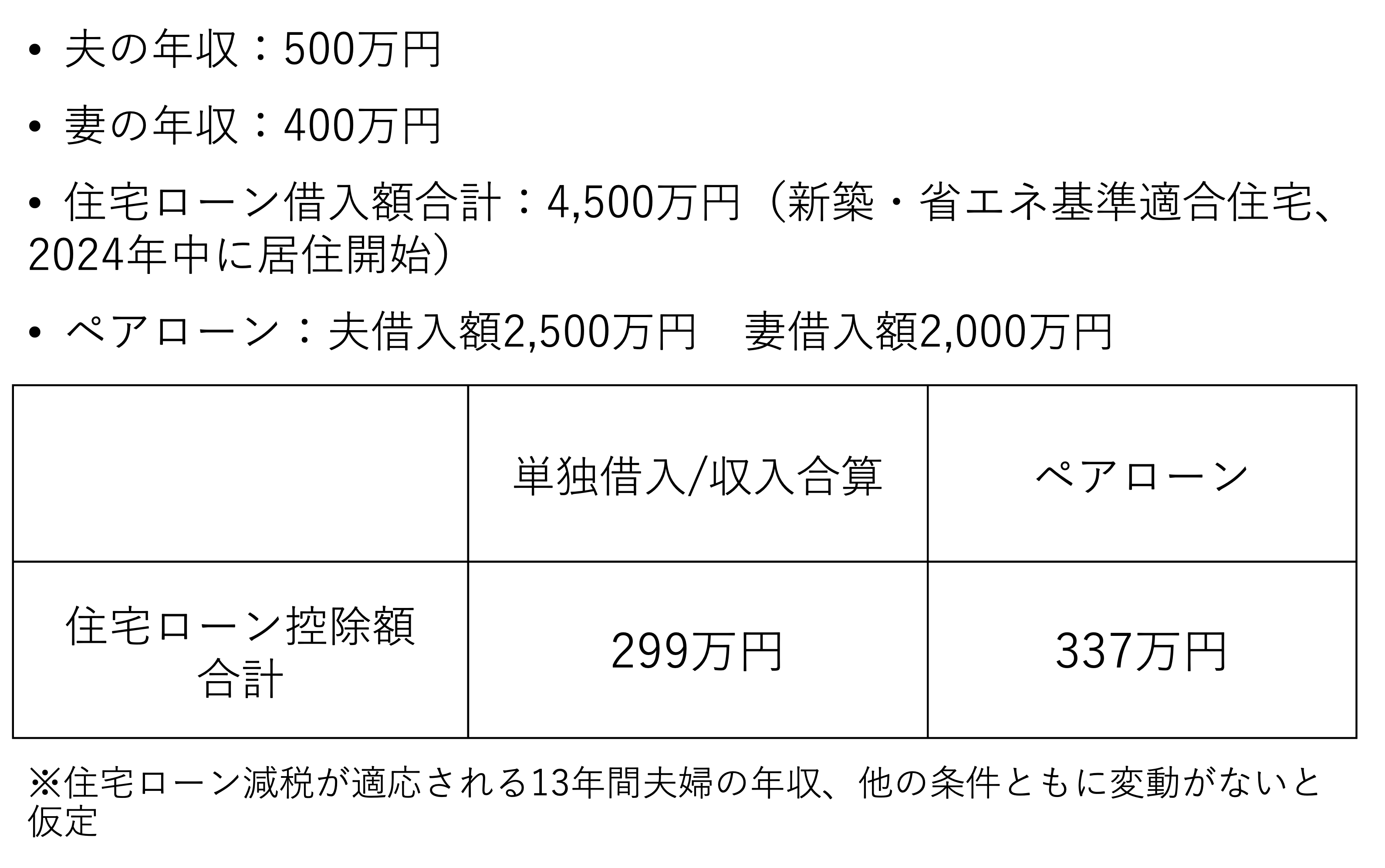

住宅ローンの借り方を、住宅ローン控除の額だけで比較することはオススメしませんが、どんなケースで控除額に差が出るのかシミュレーションをしてみました。

たとえば、下記条件の場合、単独借入や収入合算よりペアローンの控除額の方が38万円多くなります。

ご自身でこの比較をされるのは少々難しいと思いますので、そんな時は是非ファイナンシャルプランナーを頼っていただければと思います。