はじめに

年末が近づいてくると勤め先で行われる年末調整。条件に当てはまる人は、所得控除の手続きをすることで所得税や住民税を安くできます。

iDeCo(イデコ・個人型確定拠出年金)を利用している場合、いくら所得控除を受けられるのでしょうか。その結果、税金はいくら安くできるのでしょうか。

iDeCoとは? 制度をおさらい

iDeCoは、自分で出した(拠出した)掛金を投資信託・定期預金・保険など、金融機関側であらかじめ用意された金融商品で運用し、その結果を60歳以降に受け取れる制度です。公的年金に上乗せする「自分年金」をお得に用意できます。なお、将来の受給額は運用次第で増えることもあれば減ることもあります。

iDeCoでは、掛金の「拠出時」「運用時」「給付時」の3つのタイミングで税制優遇が受けられるのが大きなメリットです。

・運用時…iDeCoの運用で得られた利益には税金が一切かからない

・給付時…iDeCoの資産を一時金で(まとめて)受け取る場合にも年金で(分割して)受け取る場合にも税制優遇が受けられる

iDeCoに加入している場合、掛金が全額「小規模企業共済等掛金控除」という所得控除の対象になるため、毎年の所得税や住民税が安くできます。会社員や公務員の方の場合、勤め先で年末調整をすることによって、所得控除を受けることができます。

iDeCoで所得税・住民税はいくら安くなる?

iDeCoの掛金の上限は、公的年金の種類や企業年金の有無により異なります。

【iDeCoの掛金の上限額】

●国民年金第1号被保険者

・自営業者・フリーランス・学生…月額6万8,000円・年額81万6,000円

●国民年金第2号被保険者

・会社員

企業年金がない場合…月額2万3,000円・年額27万6,000円

企業型確定拠出年金のみある場合…月額2万円・年額24万円

確定給付型企業年金がある場合…月額1万2,000円・年額14万4,000円※

・公務員…月額1万2,000円・年額14万4,000円※

※2024年12月より月額2万円・年額24万円

●国民年金第3号被保険者

・専業主婦(主夫)…月額2万3,000円・年額27万6,000円

会社員・公務員の掛金の上限は月額2万3,000円・年額27万6,000円となっています。2024年12月より、掛金の上限が月額1万2000円・年額14万4,000円の人は、月2万円・年額24万円に変更となります。

なお、自営業やフリーランスなどは月額6万8,000円・年額81万6,000円と上限が高く設定されています。自営業やフリーランスの人は厚生年金がありません。その分、iDeCoで手厚い準備ができるようになっています。

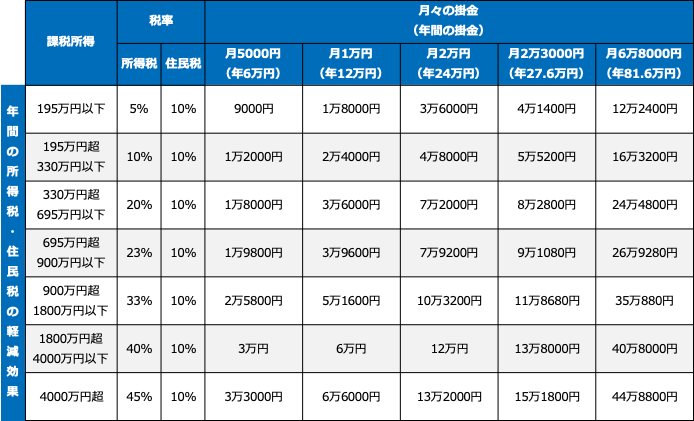

iDeCoで毎月の掛金をいくら出すと、いくらの節税効果が得られるかをまとめたのが次の表です。

<iDeCoの所得控除による節税効果>

(株)Money&You作成

(株)Money&You作成

所得税率は、税金の計算の元になる課税所得に応じて、5%〜45%までの7段階あります。住民税率は、課税所得にかかわらず一律10%です。年間の掛金額にこれらの税率をかけた金額が節税金額になります。したがって、課税所得が多いほど、掛金額が多いほど、節税効果が高くなります。