はじめに

パートやアルバイトで働き、所得税がかかるボーダーライン「年収103万円の壁」。現在、賃金上昇率にあわせて178万円にまで引き上げる議論が、政府与党で進んでいます。この壁の引き上げによって影響が大きいのは学生や主婦・主夫の方といわれています。

しかし、実は影響を受ける方は広く、住宅ローン減税を利用されている方は、住宅ローン減税額に影響を受ける可能性があります。住宅ローン減税を利用されている方に考えられる影響について見ていきましょう。

年収103万円の壁引き上げの「からくり」

まず結論から申し上げれば、もし「年収103万円の壁」が引き上げられると、現在住宅ローン減税を利用されている方の中には、住宅ローン減税による減税額が減ってしまう方が出てくる可能性があります。

理由は、年収103万円の壁引き上げの「からくり」と住宅ローン減税の関係性にあります。まずは年収103万円の壁引き上げのからくりから見ていきましょう。

年収103万円の壁引き上げのからくりは、「基礎控除」にあります。基礎控除とは税金計算の際、所得金額から差し引くことで税金額を小さくすることができる「所得控除」の1つです。広く多くの方に適用されるしくみで、合計所得金額が2,500万円を超えると受けることはできないものの、合計所得金額2,400万円以下であれば一律で48万円を差し引くことができます。高い税率が適用される所得の高い方ほど、節税額は大きくなります。

政府与党では、基礎控除を賃金上昇率にあわせて123万円にまで引き上げ、それによって給与収入178万円まで所得税がかからないようにしようという議論が進んでいます。もし基礎控除引き上げにより年収103万円の壁が引き上げられるなら、現在年収103万円を超えて働いている方は税額が減ることとなりますから、基本的にわたしたち納税者にとっては明るいニュースなのです。

基礎控除引き上げによる住宅ローン控除への影響

一方、住宅ローン減税は、正式には「住宅借入金等特別控除」といい、住宅ローンを利用して住まいを取得した人が原則として13年間利用できる税額控除の1つです。税額控除は所得から所得控除を差し引いて、計算された税額からダイレクトに差し引くことで節税できます。なお、税額控除額の上限は原則として所得控除後の所得から算出された税額とイコールとなります。

ここで、基礎控除が引き上げられることを考えてみましょう。もし基礎控除が上がれば、所得控除が大きくなり、税額が小さくなる、ということですから、住宅ローン減税といった税額控除の上限額は確実に小さくなります。

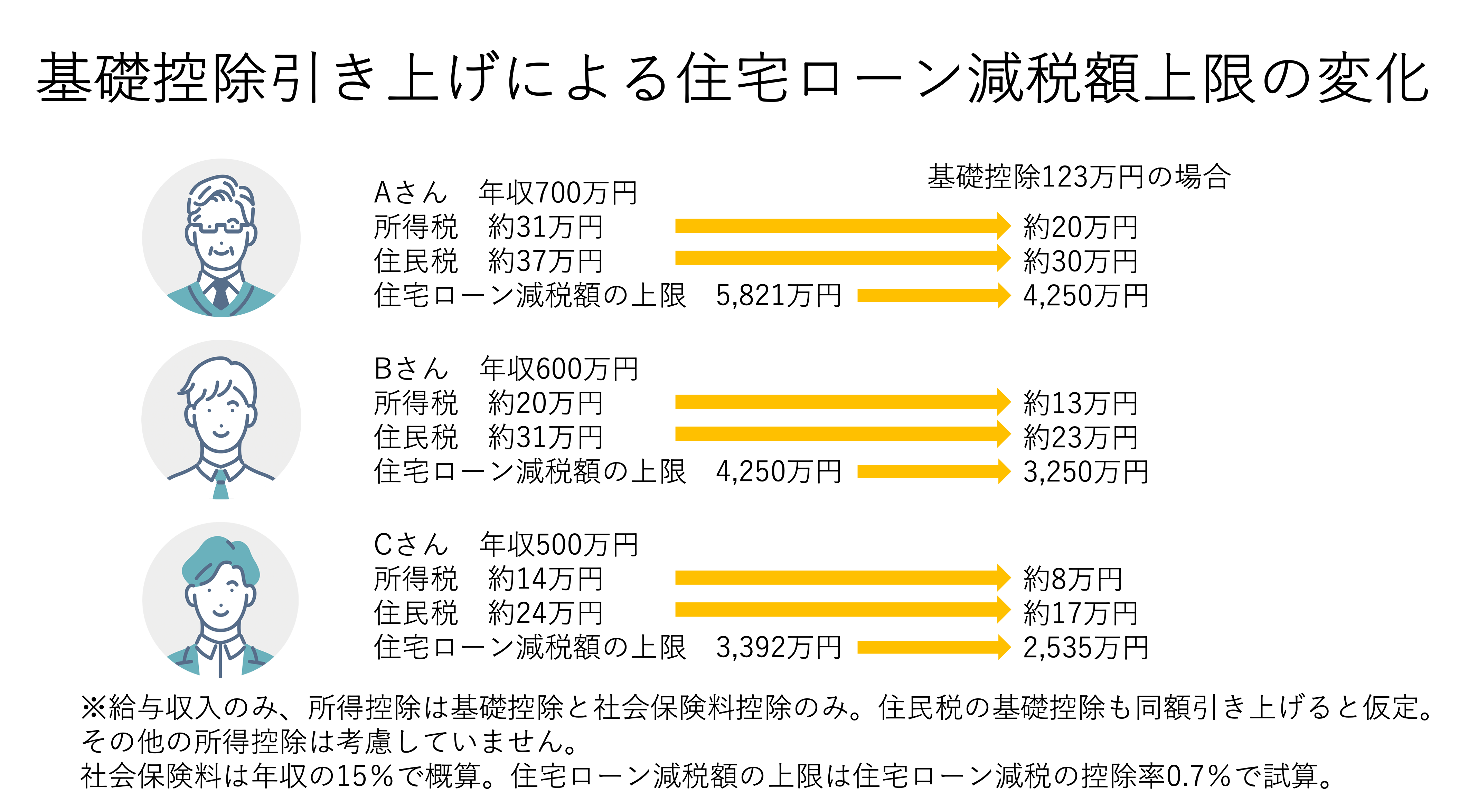

もっとも、住宅ローン減税は所得税から引き切れない場合は住民税からも引けるようになっていますが、住民税からの控除額は所得税の課税所得金額等の5%、97,500円が上限となります。下図のとおり、基礎控除の引き上げによって納税負担が減れば、住宅ローン減税の対象とできる住宅ローン残高は100万円程度引き下がる可能性もあります。

住宅ローンの利用の仕方や借入額によっても異なりますが、特に年収600万円前後の方で連帯債務やお一人で住宅ローンを組まれている方は要注意です。場合によって、住宅ローン減税をフルに受けられなくなる方がいらっしゃるでしょう。

※年収や住宅ローン減税額の上限額はあくまで目安です。扶養家族がいらっしゃる場合やその他の所得控除がある場合、住宅ローン減税額の上限は引き下がる可能性があります。ご自身の影響は個別に確認してください。