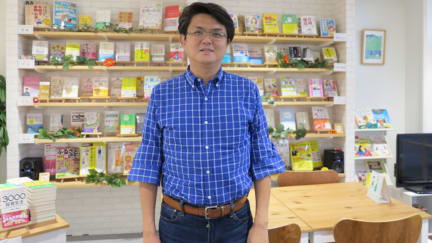

FP横山光昭さん「毎月3000円から始める投資のやり方とは?」

投資と家計は「両輪」である

コロナ禍で考える機会が多くなった自分の「貯金」。貯金を増やすためには、どんな行動や考え方が必要なのでしょうか。そんな疑問を胸にお話を聞いたのが、FPの横山光昭さん。前回に引き続き、家計相談を行ってきた「お金の賢人」が、コロナ禍で身につけるべきお金の習慣を語りました。

夫「貯蓄に妻が協力してくれない」妻「疲れている」アラフォー夫婦のすれ違い

FPの家計相談シリーズ

読者のお金の悩みにFPがお答えします。今回の相談者は、43歳、会社員の男性。家計を妻に任せているけれど、支出を抑えられていないと感じている相談者。子育てにパートに家事に義母のケアにと、妻は限界を訴えているようですが…。

「3000万貯めて7000万のマンションを売って住み替えたい」アラフォー夫婦の計画は叶う?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、35歳、会社員の男性。マンションの買い替えを計画しているという相談者。教育費や老後資金のことも考慮した、家計とライフプランの見直しポイントは? FPの秋山芳生氏がお答えします。家の買い替えや老後の備えのため、10年後に貯蓄(資産総額)を3,000万円にしたいが、住居費が重く、なかなか貯められない。どちらも退職金がないため、夫婦でiDeCo、つみたてNISAは上限まで投資し、不動産投資なども考えていきたいと思っているが、頭金にすることで貯蓄を減らすことに不安がある。子どもの教育費はジュニアNISAで上限の320万円ずつ、計640万円を4年かけて投入しようと思っている。 【相談者プロフィール】・男性、35歳、会社員、既婚・同居家族について: 妻38歳、ともに会社員。月収は夫50万円、妻は育休中で20万円 こども2人(0歳、3歳)・住居の形態:持ち家(マンション・集合住宅)・毎月の世帯の手取り金額:75万円・毎月の世帯の支出の目安:55万円 【毎月の

30代夫婦「住宅購入と妊娠希望だけど収入も貯金も心もとない」いつまでにいくら貯める?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、30歳、パートの女性。住宅の購入と、妊娠を希望していますが、貯蓄も収入に不安があり、また、どのようにやりくりをすればよいか分からないとのこと。FPの高山一惠氏がお答えします。昨年結婚し、住宅を購入したいが、夫が今年で40歳、収入が少なく貯蓄も少ない。また、子どももこれからほしいと考えているが、生活していけるか分からない。子どもを育てる場合、自分の仕事を減らさなければいけない可能性もあり、どのようにやりくりしていけばいいか分かりません。将来を考えてどのくらい貯蓄したらいいかも不安です。家賃、水光熱費、保険料は夫給与からで、差し引いた分が夫の小遣い、食費や生活用品、ガソリン代などは妻給与から出し、残りを貯蓄にしています。現在購入を検討している住宅は、物件購入額2600万円、金利0.56%、返済期間25年(夫の定年までに完済)を予定しています。【相談者プロフィール】・女性、30歳、パート、既婚・同居家族について:夫(39歳)医療技術職年収380万、自

「毎月がんばって貯金に回すも、家計が苦しくカード決済頼りに」家計の何が問題?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、30歳のシングルマザー。貯金がゼロからスタートしたため、かなり焦って貯金をされているそうですが、毎月お金が足りなくなりカード決済に頼ってしまうとのこと。何が問題なのでしょうか? FPの飯田道子氏がお答えします。去年離婚し、シングルマザーになりました。貯金がゼロからの状態で再スタートしたため、かなり焦って毎月貯金に回しています。家計簿をこまめにつけており、計算上は毎月黒字になるはずなのですが、なぜか家計が苦しく、カードを切る→翌月に負債を支払うためまたカードを切る、の悪循環になっています。やはり貯金に回す額が収入に対して大きいのでしょうか?転職したばかりで今年から初めてボーナスがあるのですが、今までなかったので月々から教育費、特別費を貯めていました。ボーナスを見越して少し緩めてもいいのでしょうか?【相談者プロフィール】・女性、30歳、会社員、独身(離婚)・同居家族について:子ども(4歳、6歳)・住居の形態:賃貸・毎月の世帯の手取り金額:22万円・

妻産休育休と夫転職で収入が激減なのに「支出をコントロールできない…」

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、38歳、公務員の女性。現在3人目のお子さんを妊娠中という相談者。産休・育休で給料が減るところに、夫の転職が重なり世帯収入が激減予定。支出を減らしたが、どのようにコントロールしたらよいかわからないといいます。「横山光昭のFPコンサル研究所」のFPがお答えします。夫婦共働きで2人の子どもがおり、現在3人目の子を妊娠し出産を控えてます。ちょうど私が産休を取る時期に夫がスキルアップのため転職をする予定です。 私は公務員で産休中も給料はもらえますが、夫の収入は現在の手取り約65万円から転職した後、数カ月は手取り25万円と激減。今の生活を続けていくと毎月赤字となってしまうため、支出を絞らなくてはいけないと思っています。 夫婦の財布は一緒で、私が家計簿をつけて一元管理をしてきました。しかし、計画なしに思いつきで家族旅行に出掛けたり、家具や家電の新商品を見るとつい欲しくなって購入してしまったり、ネット通販のセール時に一度にたくさん買い物をしてしまうなど、毎月の

シングルの3人に1人が貯蓄ゼロ?気になるみんなの貯蓄額、お金を貯めるには具体的に何をすればいい?

お金を貯められてない世帯がたくさん

私たちFPのところにマネー相談に来る方の家計はさまざまですが、いちばん聞かれることは「お金を貯めるには具体的にどうしたらいいのか」です。そして「みんなどれだけ貯めているの?」「私だけ貯められていないのでは?」と、周りの貯蓄額が気になっている方も結構います。実際のところ、お金を貯められていない世帯はたくさんあります。今回は、金融広報中央委員会「家計の金融資産行動に関する世論調査」(2019年)を元に、今後の家計行動について考えて行きましょう。

貯金残高を確認して愕然!貯められない結婚15年目夫婦の家計管理の問題点

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、45歳、パートの女性。結婚15年目の相談者。ある日貯金残高を確認したら、少なさにショックを受けたと言います。なぜ貯めることができないのでしょうか。家計の問題点は? FPの横山光昭氏がお答えします。結婚15年の記念に家族で海外旅行に行こうと貯金を確認したら、150万円しかありませんでした。教育費の心配もあり、その旅行自体はあきらめることにしたのですが、15年経っても150万円しか貯まっていないということを初めて知り、ショックを受けています。お金のやりくりについては、日々の生活は私が管理、月の支払いは夫が管理する形をとっています。毎月夫から7万円を受け取り、自分のパート代を合わせて食費や日用品、交際費、交通費など日々の生活をやりくりします。頑張ってやっているつもりなのですが、2週間目の後半でお金が足りなくなる月もあり、都度、夫にお金をもらうこともあります。夫は住宅ローンや水道光熱費、塾代など口座引き落としになる支出を管理しています。貯金もしてくれて

「クレジットカードの色」はどこまで大事? “固定費削減”はセミリタイアへの近道

「見栄を張らない」人生の気楽さ

最近クレジットカード会社の「デフレ」化が進んでいるように感じます。15年ほど前まで「黒いカード」というものは、選ばれし者だけが持てるもので、今から1時間後に○○航空のファーストクラスを突如として確保できる、的な都市伝説まであったほどです(いや、本当かもしれないけど)。しかし、今、新興のカード会社が次々と「黒いカード」を出しており、それらがそこまで年会費が高くないんです。

給料は減少、今後は旅行やレジャー、外食にお金を使う?家計消費の温度差

6月以降の家計消費

新型コロナウイルスの感染拡大によって消費は大きく落ち込みましたが、9月の4連休は人出が増えるなど、消費は徐々に持ち直しつつあるようです。これまでコロナ禍で、旅行や外食などの外出型の消費が大幅に減る一方、食事やゲーム、家具などの巣ごもり消費が活発化していましたが 、その後どのような状況になっているのでしょうか。また、一律10万円の「特別定額給付金」は給付されたものの、雇用環境が急速に悪化していることで、家計収入に陰りも見えてきたようです。総務省「家計調査」を中心に、足元の家計消費の状況を見ていきましょう。

年収1200万でも老後破産の危険!43歳独身女性の家計のどこが問題?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、43歳、会社員の女性。老後の備えに何をしたらいいかわからないとお困りとのこと。年収1200万ほどもある相談者ですが、このままだと老後破綻の危険も⁉️ FPの秋山芳生氏がお答えします。独身でライフイベントがないためどのように資産を形成していけばいいのかわからない。iDeCo、つみたてNISAなどはやっているが、それ以外に何をすればいいのかわからない。 【相談者プロフィール】女性、43歳、会社員、未婚同居家族について:なし住居の形態:賃貸毎月の世帯の手取り金額:60万円ボーナスの有無:あり年間の世帯の手取りボーナス額:140万円毎月の世帯の支出の目安:50万円 【毎月の支出の内訳】住居費:10万5,000円食費:7万円水道光熱費:1万5,000円教育費:0保険料:3万円通信費:6,000円車両費:0お小遣い:特に決めていないその他:特に決めていない 【資産状況】毎月の貯蓄額:6万円ボーナスからの年間貯蓄額:20万円現在の貯蓄総額:900万円現在の投

株価上昇でも家計は苦しい…アベノミクスとは何だったのか

憲政史上最長政権の経済政策を振り返る

日本憲政史上最長となる7年8ヵ月の安倍政権の実績で最も議論が分かれるのは経済政策、いわゆるアベノミクスの評価でしょう。今回は第二次安倍政権発足(2012年12月26日)直後の2013年1月から新型コロナウイルス禍前の2019年12月までの7年間を対象に、アベノミクスの総括的検証を行いたいと思います。

手取り年1000万超えでも貯金150万の41歳。自己投資とこだわりが家計を圧迫

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、IT系企業に務める41歳男性。仕事に生かすために、セミナーやトレーニング、交流会など、積極的に自己投資をしており、出費が膨らみなかなかお金が貯まらないといいます。FPの横山光昭氏がお答えします。自己投資にお金をかけ、稼げるようになりましたが、貯金が一向に増えません。今まで、業界の研究会や勉強会、有料セミナーに参加したり、書籍をかなり読み、自分に力をつけてきました。今では社内でもかなりの職責を担わせていただき、その勉強が役立っていると感じています。また、勉強するにも仕事に熱中するにも体力と体調管理が大切だと思い、パーソナルトレーナーのもとで体づくりをしています。ストレス発散にもなり、メリットは大きいと感じています。仕事の幅を広げるための交流会参加費などの交際費もかかりますし、色々な方にお会いするのに身なりに気を使わなければなりません。支出が結構多くなってしまい、毎月収入を使いきるどころか、貯金から補填することもあります。また、スマホゲームの課金も

「結婚したら財布は一つ」が正解じゃない、円満家計の掟

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、今回の相談者は、32歳、会社員の男性。結婚1年ほど、生活費を出し合ったあとは別会計で生活しているそうですが、このままでよいのかお悩みとのこと。FPの飯田道子氏がお答えします。結婚していますが子どもがおらず共働きなので、お互いが生活費を一定額出し合い、あとは全て各々が管理する独立した家計です。お互いの収入・貯金額・支出等はしっかりとは把握していません。私は自分で資産形成をしているつもりですが、妻は興味がなさそうです。結婚して1年程度でして、これまでは別に気にしていなかったのですが、最近はお金を貯められるうちに協力してしっかり貯めた方が良いのではと感じております。ただ、お金の使い方や将来への備えはそれぞれの価値観が出る部分でもあり、客観的な正解が無い問いなので、差し迫った問題が生じない限り、このままでも良いかと思っています。(今の所、お互い日々居心地が良い生活ができているため。)今後、住宅購入や子どもを考えてはいますが、妻も貯金がゼロであることは無

年収1000万円でも老後破綻? 家計改善にプロの手が必要な理由

高収入でも意外な落とし穴が

新型コロナウイルスの影響から家で過ごす機会が増えた方も多いのではないでしょうか。そんな今こそ家計を見直す絶好のタイミング!と力説するのが、ファイナンシャルプランナー(FP)の志村織帆さんです。志村さんは年間400件以上の家計相談を受けている人気FPです。現在はどこからでも受けられるオンライン相談が増え「家計改善ニーズの高まりを感じている」と話します。家計改善のコツや、なぜ家計改善にプロの手が必要なのかについて伺いました。

お一人さま40代の理想の家計簿、年収500万円で老後資金や月の貯蓄はいくらを目指す?

都心で一人で暮らす、家賃や生活費をリアルに考える

「ご縁があれば結婚するかもしれないけれど、ずっと一人でいても大丈夫なように資金計画を立てていきたい」40代お一人さまのご相談で多いテーマです。今の生活に不自由はなく経済的にある程度自立はしていても、漠然と将来が不安なようです。また、貯金があってもいくらを目標にしていいのかわからないことも不安材料のひとつです。もし一生涯一人で生きていくかもと考えた場合、どのようにお金の計画をたてればよいのでしょうか? 年収500万円、都会暮らしのお一人さまの例を具体的に紹介します。

老後資金2300万が1年で200万減!定年後の家計をどう立て直す?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、再雇用で働く61歳男性。相談者の定年後、貯めていた老後資金が1年間で200万ほど減ってしまい、家計を改善したいとのこと。家計再生コンサルタントの横山光昭氏が運営する『マイエフピー』のFPがお答えします。定年後の支出が多くなっており、老後資金が予定以上に減ってしまいました。80代、90代に生活していけるのか、不安です。60歳で定年を迎え、今は再雇用で働いています。今の手取り収入は約18万円。当初の予定では、手取り月収に老後資金から5万円を補てんし、毎月23万円で生活費を収めたいと考えていました。住宅ローンは完済していますし、無理はないと思ったのです。65歳まで勤めたら年金受給が始まります。始めの1年は私一人の年金ですが、翌年には妻の年金も加わり、月にして約23万円の年金収入になります。毎月23万円の生活費に収められたら、老後資金は減ることなく、介護や医療費、旅行代などに回せると思っていたのです。ですが、私が再雇用で働き始めた後、妻が「家計簿も定年

家計簿嫌いの専業妻に「稼ぎが少ないから貯まらない」と言われた夫。いい管理方法は?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回の相談者は、38歳、会社員の男性。奥様は出産に備えて専業主婦なったそうですが、家計管理が苦手でうまくいっていないようです。FPの横山光昭氏がお答えします。子どもができたことをきっかけに、半年前に結婚しました。妻は結婚後、出産に備えて仕事をやめ、専業主婦をしています。独身時の貯金は互いにほとんどない状況でした。そのため結婚してからの半年間、子どもの将来や家庭を守るために、貯金を作らなくてはいけないと思ってやってきたのですが、一向に貯まりません。妻はネットの記事や主婦向け雑誌などを読み、家計管理を勉強しているようです。ですがもともとお金の管理が苦手な方で、家計簿をつけることも嫌がります。そのため費目別に予算を分けて袋に入れ、家計の管理を頑張っているようです。口座引き落としで支払うお金はそのまま口座に入れておきますが、手元で使うお金は「食費」「雑費」「娯楽・交際費」「その他・日用品代など」と大雑把な袋分けです。いくらくらいが妥当なのかわからないので、それぞれの予