資産いくらで外貨資産を検討すべき?分散投資のすすめ

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は内藤忍氏がお答えします。通貨の分散投資は、資産がどのくらいになるタイミングで検討する必要がありますか。結婚、子供が産まれたことをきっかけに、資産運用に取り組み始めました。投資歴は5年ほどですが、本格的に始めたのは、ここ3年となります。投資の目的は、教育費の積み立てと老後資金の確保です。長期投資を前提に、まずはやってみようということで、これまで日本個別株への投資、インデックス投資信託、海外個別株、海外インデックス投資信託、ETFなどにチャレンジしてみました。海外個別株、ETFにチャレンジする中で、為替手数料や購入にかかる手数料が日本株と比較するとそれなりにかかることから、ある程度資産ボリュームが出てから取り入れたほうがいいのではと考えるに至りました。そのため、日本円で購入できる投資信託で、しばらくは日本と米国を対象にしたインデックス投資を積み立てしながら資産形成を進めようと考えておりますが、資産がどのくらいになったタイミングで通貨分散を考慮する必要がありま

やっと貯まった100万、そろそろ投資を始めてもいいですか?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は横山光昭氏がお答えします。なかなか貯蓄ができなかったのですが、ずっと頑張ってやっと100万円ほど貯めることができました。このくらい貯蓄ができると、もう投資を始めてもよいでしょうか。貯蓄をしても利息はほとんどつかないし、仮想通貨や投資などで儲けた話を聞くと、自分も早く始めなくてはと焦ります。効率よく、しっかりとお金を増やしていきたいです。〈相談者プロフィール〉・男性、34歳、妻(33歳・専業主婦)、子供1人(5歳・幼稚園)・職業:会社員・手取り月収:32万3,000円(残業により変動あり)・ボーナス手取り:30万円(年2回支給)・貯蓄額:104万円・投資経験:なし

子供3人の教育費500万は少ない?ただし投資に焦りは禁物

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。今後の投資方針をお聞きしたいです。今年4月に急遽海外に赴任することになり、現在海外で生活中、家族も夏頃に合流予定です。3年から4年後には、日本に帰れる予定となります。これを機に現在の状況について振り返り、帰国後にさらに不動産投資を追加しようと考えております。現状と今後の投資方針についてのアドバイスをお願いします。・家族:妻、子供3人(高校生、中学生、幼稚園)・世帯年収:1,000万円程度(私900万円、妻100万円)・現在の投資内容:【太陽光発電】・3,000万円の太陽光発電施設をフルローンで購入(15年返済)・77kwの発電システムを構築・残債2,500万円・今年で3年目【不動産投資】・新築アパート4部屋を1棟買い・3,500万円をフルローンで購入・今年より開始、現在満室・ローン金利1.9%・表面利回り8%【預金】・定期預金500万円【自宅一戸建て】・築10年、簡単な見積りを取ったらおよそ3,000万円の価値・住宅ローンは残債

投資を考える時のAIとの上手な付き合い方

AIからの予測値を冷静に判断する

3月からスタートした連載も、今回で3回目になりました。これまでの2回は、「桜の開花が早いと株価が高い」「遠くに引っ越す人が多いと株価が高い」という、将来の株価の予測にも使える意外なデータを紹介してきました。今回はちょっと毛色を変えて、AI(人工知能)のお話をしたいと思います。毎日、テレビやインターネットのニュースでは、少なくても1日に1回はAIの話を耳にする方も多いでしょう。AIで私たちの生活が便利になるという話もありますが、その一方で、たくさんの仕事がAIに奪われそうだという気掛かりな話もあります。専門家でもない限りAIの構造やシステムの詳細がわからないのは仕方ないことです。しかし、私たちの生活に今後どんどん入り込んでくるものなら、AIをどのように使って行ったら良いか、知らなければなりません。たとえば、私たちは自動車がどのように動いているのか、細かい構造はよくわかりません。しかし、ハンドルを握ってアクセルとブレーキの使い方がわかれば、運転することができます。AIも車と同じで、構造の詳細までを知っておく必要がないのです。そこで今回は、投資の世界でAIを使った予測との正しい付き合い方のお

相続で突然手元に舞い込んできた1億円、どう活用する?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は内藤忍氏がお答えします。年末に跡継ぎだった独身の兄が亡くなり、まとまった現金と不動産を相続しました。現在の年収は550万円で、資産は定期預金500万円と郵便貯金200万円で、借金はありません。そこに、田舎の家土地(800万円ほど)、保険および預金1億円と、突然大金が舞い込んできてどのように管理するべきか悩んでおります。相続税は1,200万円程度で、それを除いても9,000万円は手元に残ります。現在考えている使い道としては、田舎の家を引き払い、5,000万円近くを使って、近畿の幹線沿いに家を買おうかと思っています。うち半分くらいをローンにして所得減税に利用し、後に減税がなくなったところで残債を払う計画です。定期預金と郵便貯金は、子供の教育資金として積み立てを続けるつもりです。使う予定のない3,000万円を資産運用するなら、リアルアセットにも挑戦したいです。また、家庭向けのソーラー発電も資産となりえるならチャレンジしたいです。こんな計画を立てていますが、アド

定年退職後の安定収入を目指すために検討すべき資産構成

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は内藤忍氏がお答えします。現在62歳で、2年程前に定年退職しました。今は個人事業主として仕事を続けており、少なくとも65歳までは働くつもりです。子供は自立しています。資産運用は投資信託のみ行っていますが、株中心の投資信託から、REITや債券中心の投信にポートフォリオを変えようと思っています。そのほかも含め、今後の資産運用方法についてアドバイスをお願いします。<相談者プロフィール>・男性、62歳、既婚、子供あり・職業:個人事業主・年間収入:1,250万円(業務委託800万円、企業年金250万円、厚生年金200万円)・年間支出:960万円・保有する資産:投資信託890万円、預金380万円・住宅ローンなどの負債:特になし・保険契約の有無:医療保険と生命保険に加入。・その他:今後、40万円程度の年収増が見込めます。今後予測される特別な支出は、海外旅行程度です。

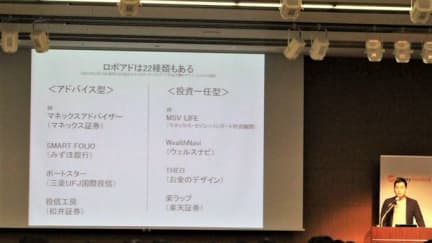

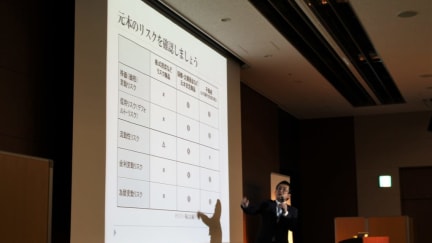

過剰な期待はNG!?ロボアドバイザーが受けがちな誤解

イベントレポート

2018年2月17日、人生100年時代のライフプランニング、iDeCoやNISAの制度利用、ポートフォリオの組み方、長期投資をするための心構えなどが学べる「【マネーリテラシー】が身につく1Dayスクール〜お金に困らない人生を送るために役立つ知識とは〜」が開催されました。その中で行われたセミナー「ロボアドバイザーを利用する低コスト資産運用のご提案」について紹介します。登壇したのは、マネックス・セゾン・バンガード投資顧問株式会社MSV LIFE統括責任者・野水瑛介氏とマネックス証券株式会社オペレーション・システム部シニアマネジャー・斎藤翔太氏。ロボアドバイザーの種類や誤解、提供できる価値や両社のサービス特性について両氏が来場者向けに解説しました。本記事では、MSV LIFE統括責任者・野水瑛介氏によるロボアドバイザーとは何か、どんな種類があるのかなどについての内容をお届けします。

非課税メリットを最大限に活かした、NISAのおトクな運用法

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はプロのFPとして活躍する野瀬大樹氏がお答えします。NISA口座はどう扱えばよいのですか。どのような商品(株、ETF、投信)を、どんなタイミング(毎月、四半期)で購入すべきなのか。また、iDeCoとの使い分けなども知りたいです。(40代前半 男性 既婚・子供1人)

返済か運用か?3つの不動産を購入した30代独女の悩み

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はプロのFPとして活躍する花輪陽子氏がお答えします。32歳、正社員として働いています。年収は額面で850万円ほど。現在、1人暮らしをしています。結婚は縁があればしたいですが、しないことも視野に入れています。家族は両親が持ち家で暮らしており、兄は結婚して自宅を購入しています。相続のことはまだ何も考えていません。ここ2年でインフレ対策と老後資金の確保のために、投資用ワンルームマンションを2部屋と自宅マンション1部屋を購入しました。家具家電も比較的いいものをそろえたので手元のお金が少なくなってしまいましたが、来年から月12万円、ボーナスから年60万円のペースで老後資金およびローン返済資金を積立して運用していきたいと考えています。一方で、ローンが多いのでそちらの返済を優先した方がいいのかもしれないと、順番や配分を悩んでいます。【保有している不動産とローン内容】 ・自宅マンション(1LDK) 購入価額3,180万円ローン残高3,100万円(35年 変動0.775%と

RIZAPグループのM&A戦略は未来の何に“コミット”?

今度はサンケイリビングを買収

RIZAPグループがM&Aの面でも存在感を高めています。3月29日には、主婦向けのフリーペーパーである「リビング新聞」を発行するサンケイリビング新聞社の株式を取得し、子会社化することを発表しました。これは、昨年に買収した「ぱど」に続くフリーペーパー紙の買収です。それ以外にもRIZAPグループはジーンズメイト、マルコ、夢展望のような小売業や、イデアインターナショナル、堀田丸正などのインテリア関連の卸業など、たくさんの上場企業を買収していることも話題になっています。RIZAPグループは何を狙っているのか、その買収戦略をひも解いてみましょう。

リスクを取らない「預金だけ」が別のリスクを生む理由

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は内藤忍氏がお答えします。現状、夫の年金と子供関係の手当をすべて貯金に回しています。保険については高額医療費等でそこまで負担はないと考え、本当に万一のときの備えのみです。今までリスクを取りたくなく基本的に定期預金にしてきましたが、老後資金や子供の学費を考えると、多少は資産運用もしたほうがよいかと思っています。以前、夫がデイトレードにチャレンジしたのですが、精神的に負担になって継続できず……。今度は長期運用を私が中心になってしようと思っています。夫の年金額も減っていく一方ですし、私が働けなくなった場合や子供の学費、老後資金などさまざまな不安があります。3つの質問について教えてください。1:資産運用を行う場合、どの程度の予算でなにから始めればよいのか2:今の保険で本当に必要な保障ができているのか3:老後資金のために個人年金保険など検討したほうがよいのか【現在の収入】世帯主:私、女性、39歳、会社員、年収380万円(手取り250万円)夫:障害者、障害年金120万

ゆとりある人生100年時代の「シンプルな」資産運用

イベントレポート

2018年2月17日に開催されたイベント「【マネーリテラシー】が身につく1Dayスクール〜お金に困らない人生を送るために役立つ知識とは〜」。これから新しい時代を生き抜くための「人生設計」と「お金」について学べる本イベントでは、さまざまなセミナーが開催。その中から本記事では、「人生100年時代の資産運用〜シンプル投資でゆとりある老後を〜」と題したセミナーをピックアップ。損保ジャパン日本興亜アセットマネジメント株式会社営業課長・田中利典氏が「ゆとりある老後には一体いくら必要なのか」や「そのための資産運用はどうすればいいのか」について解説しました。

人生100年時代でどう変わる?投資前に考えるライフプラン

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はプロのFPとして活躍する花輪陽子氏がお答えします。親からの贈与などが毎年あり、以下の通り、金融資産がだいぶ貯まってきました。どのような割合で投資にまわそうか悩んでいます。・貯金:450万円・全期前納型の日本の介護保険:400万円(5年払込の3年目)・米ドルの一時払いの生命保険:500万円(1年目)・アメリカ株(one tap buy):30万円・投資信託(ロボ系):90万円・クラウドファンディング(不動産系):60万円保険は子供が生まれるので貯蓄目的にはじめました。日本の介護保険は利率が低いので、解約金が上回ったら売って、ほかの投資にまわそうか悩んでいます。また保険や貯金などが一定額貯まったので、今後は支出を除いた20万円を、NISA、iDeCoに月5万円、投資に15万円ほどまわして運用しようかなと思っていますが、それだと投資の割合が高すぎるか悩んでいます。家は親が所有しているため住宅ローンや家賃はなく、旦那と私の財布は別にしています。旦那も米ドルの生命

今もし20歳ならお金のプロは給料をどう運用するか?

将来に向けて良いスタートダッシュを

多くの社会人の先輩方が、もっと早く将来のためにお金を貯めておくべきことに気付きたかったと思っています。なら、これから社会人デビューする皆さんは、さらに今後、お金を貯めることは厳しいのではと不安に思われているかもしれませんね。「何となく、無計画」に、これから受け取る給与を使うと答えは違ってきますが、将来のことを考えてお金を使い、管理ができれば、皆さんは余裕を持って貯められるでしょう。今回は、これから社会人デビューする皆さんが、将来に向けて良いスタートダッシュが切れるよう、資産管理を業務とする46歳のFPが、私が20歳なら毎月の給与をどう運用するかという視点で具体的な運用方法をご紹介いたします。

社会人5年目、資産運用より奨学金の返済を優先すべき理由

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はプロのFPとして活躍する花輪陽子氏がお答えします。現在、社会人5年目です。現状の運用方法についてアドバイスをください。当方は年収600万円ほど(額面)、毎月の平均手取り額22万円(確定拠出年金1万円、財形貯蓄5万円、持株0.5万円、家賃2万円を除く)です。付き合いが多く、毎月の支出は14~15万円程度です。上記以外に、運用しているのは以下になります。・ロボアドバイザー:3万円の積立(運用リスク最大に設定。米国株、日本株中心のポートフォリオ)・自動積立定期:2.5万円・積立NISA(日本株ファンド):1万円・純金積立:1万円総資産は以下になります。・財形貯蓄:200万円・米ドル建終身保険:年払いで約20万円×10年払い中(5万ドル、受取人は母)・医療保険:毎月0.5万円(掛け捨て、60歳まで払込み、以降は終身)・ロボアドバイザー:30万円・その他投資信託:10万円ほど・定期預金:10万円ほど負債では奨学金の返済が170万円ほど残っており、0.6%の利子付き

“収入が安定しない…”自営業のための手堅い資産運用法

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はプロのFPとして活躍する花輪陽子氏がお答えします。自営業のため年収がなかなか安定しないので、現預金のみの今の状況から少しずつ投資信託などの資産運用をしたいと考えています。現在は毎月の支出のほかに、銀行の積立貯金を月10万円、小規模企業共済に月7万円、年額12万円の個人年金、年額1万円の掛け捨て保険に加入しています。 総資産は1,000万円程度です。近い将来に子供や住宅購入も考えているので、すぐに引き出せないiDeCoや倒産防止共済などにはなかなか積極的になれません。今年からつみたてNISAを始めようと口座開設しましたが、そのほかにもおすすめの運用方法や、節税対策などがあれば教えていただきたいです〈相談者プロフィール〉・男性、23歳、既婚、子供なし・職業:自営業・居住形態:賃貸・同居家族:妻(専業主婦)・住んでいる地域:埼玉県・手取りの世帯月収:90万円強・毎月の支出目安:45万円程度

銀行や証券会社では買えない“一口からの不動産”

イベントレポート

2018年2月17日に開催されたイベント「【マネーリテラシー】が身につく1Dayスクール〜お金に困らない人生を送るために役立つ知識とは〜」。これから新しい時代を生き抜くための「人生設計」と「お金」について学べる本イベントでは、さまざまなセミナーが開催。その中から本記事では、「元本安定、想定利回り2%以上。コツコツ型資産運用『一口家主 iAsset』」というセミナーをピックアップ。株式会社クレアスライフ公認の不動産コンサルティングマスター・奥原光一朗氏が解説した資産運用に取り組むスタンスや「不動産特定共同事業法」に基づく商品の仕組みについて紹介します。

世帯月収100万超 高収入パワーカップルが注意すべきこと

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はプロのFPとして活躍する花輪陽子氏がお答えします。夫婦ともに30代で、保育園児の子供が1人います。共働きで、夫は安定した大企業の会社員、私は若干不安定な外資勤めです。そろそろ第2子も考えたいと思っていますが、全体的にお金を使いすぎのような気がしています。また投資ができていないのが心配です。家は賃貸で、車も持っていません。毎月の支出内訳は以下の通りです。・家賃:21万円・光熱費:1.5万円・保育園:7.5万円・家事代行やシッターさん:8万円・お小遣い(夫婦合わせて):20万円・帰省費用(月でならして):2万円弱・レンタカー:1万円・外食:平均7万円・他雑費:5万円ほどお小遣いは、飲み会代も含まれており、特に夫分は減らせない状況です。毎月まあまあ貯蓄に回せているのと、ボーナス(月収とは別)をほぼ丸々預金できているのでよいでしょうか。また、夫婦の共有財産が円預金ばかりです。今、普通預金が2,300万円、定期が300万円、米外貨が300万円分くらいあります。NI