38歳男性、投資信託で過去に失敗。何に気をつければいい?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は内藤忍氏がお答えします。年間80~100万円程度は預金できる状況ですので、そろそろ資産運用を検討したいと考えています。既存の保険は取り崩さずに、預金と今後の収入の一部を運用に充てたいと思いますが、どのように、いくら運用をするのがよいでしょうか。過去に投資信託で運用に失敗しており、あまり大きなリスクは取りたくないですが、多少はしようがないと考えています。〈相談者プロフィール〉・男性、38歳、妻(35歳・パート)、子ども(7歳)・職業:会社員(東証一部上場)・手取り世帯年収:夫450万円(※社宅のため家賃は給与天引き)、妻60万円・資産:預金650万円(うち定期預金450万円)、子どものための預金180万円、終身保険(一時払い)1,700万円、一時払い終身(積立)年24万円

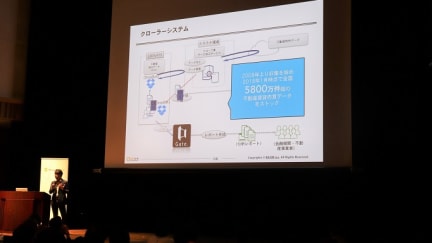

ビッグデータとリノベーションを活用したマンション投資戦略

イベントレポート

2018年5月19日に開催されたイベント「不動産投資1DAYスクール2018」。今年で3年目となる本イベントでは不動産投資初心者から経験者まで、さまざまなトピックを幅広く学べるセミナーが複数開催されました。その中から本記事では、「~働きながら始めるマンション投資~ビッグデータとリノベーションを活用した3つの成功戦略」と題したセミナーをピックアップ。リズム株式会社顧問 巻口成憲氏が解説した「不動産投資業界の問題点」や「3つの成功戦略」についてご紹介します。

「まずは手間をかけずに長期投資」フリーランスの資産運用

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は野瀬大樹氏がお答えします。今後の資産運用と娘の学資保険についてお聞きしたいです。今年の5月に娘が生まれました。0歳から学資保険に入ったほうが掛け金も安くおすすめと聞いているのですが、今から加入したほうがいいでしょうか。また、貯蓄だけではもったいないと思っており、現在200万円ほどの資金で株式投資を試みています。あまりアクティブに運用を行わずに、IPOに申し込む、たまに株価が大きく下がったときに大型株の売買を試すくらいで、株の利益はほとんどない状態です。しかし、今後のことも考え、資産運用の知識や株式投資の知識をつけていきたいと思っています。また、両親が不動産投資をしているため、そちらにも興味があります。ただ、金額が大きくなってしまうため、躊躇しているところです。フリーランスで仕事をしているため、将来の不安などはありますが、今の仕事は好きですし、続けていけるならずっと続けていきたいです。そのためにも資産運用で少しずつ資金を増やせたらいいなと思っています。今か

資産形成に「iDeCo」と「つみたてNISA」がすすめられる理由

2つの制度のメリット・デメリット

お給料が右肩で伸びない上に、預貯金の金利も超がつくほど低金利。加えて少子高齢化が加速しており、将来の年金不安は募るばかり……となると、なんとかお金を増やさなきゃと思っている人も多いことでしょう。イマドキのお金の増やし方の基本は、「税制優遇を味方につけつつ、効率よくお金を増やすこと」。そこで今回は今話題の「iDeCo」と「つみたてNISA」をご紹介します。

J-REITの中長期展望、東京五輪は転換点になるのか

金融環境と不動産市況をどう読む?

J-REIT(不動産投資信託)とは簡単に言えば、(1)投資家から資金を調達し、(2)不動産へ投資して賃貸するシンプルな事業体で、これが直接バランスシート(貸借対照表)の資金調達サイドと資産サイドとなります。今回は、この2つの側面から、J-REIT市場の中長期的な展望を概観します。

シーズン到来、個人投資家が「株主総会」に行くメリット

6月下旬は株主総会のピーク

6月はサッカーのワールドカップが開幕するということでテレビでも少しずつ盛り上がりを見せています。しかし、個人投資家にとって6月といえば、株主総会のシーズンでしょう。今年も非常に多くの上場企業が今月下旬に株主総会を開催します。今回は、株主総会について勉強しつつ、個人投資家が何に注目すべきか、まとめていきます。

「もっと投資にお金を割きたい」が家計にもたらす相乗効果

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はマネーフォワードから生まれたお金の相談窓口『mirai talk』のFPがお答えします。mirai talkの無料セミナーで、「消費:浪費:投資」の割合は「70%:5%:25%」が理想的という話があり、なるほどと思いました。今は毎月3万円貯金しているだけですが、今後は投資(自己投資も含め)にもっとお金を割きたいと思っています。投資に回せるお金をどうやって作ったらいいのか、また、初心者にもおすすめの投資を教えてください。〈相談者プロフィール〉・男性、29歳、独身・職業:会社員・手取りの月収:30万円・ボーナス:会社の業績によるため変動・預貯金:50万円【家計の内訳】・毎月の貯蓄:3万円・住宅費:12万円・食費:6万円・交際費:3万円・衣服・美容費:2万円・その他生活費:4万円・保険:未加入

「貯蓄ゼロ」世帯が増える中での投資の考え方

世論調査から考える資産運用とは

日本銀行が事務局を務める金融広報中央委員会のアンケートによると、「金融資産をもっていない」世帯、いわゆる「貯蓄ゼロ」世帯が増えています。貯蓄ゼロ世帯が増えているものの、老後の生活について「心配である」と回答した世帯は8割程度と高水準で推移しており、老後の生活に不安を感じていないわけではないようです。しかしながら、「現在生活設計を立てていないし、今後も立てるつもりはない」との回答がじわりと増加しています。老後に不安があり、資金を積み立てる必要を感じながらも、切迫感に乏しく、金融資産の保有につながる行動には至っていないと考えられます。

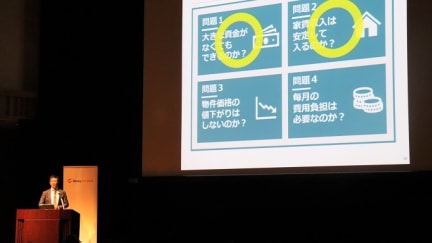

15年で資産形成、マイナス金利を活用した不動産投資のコツ

イベントレポート

2018年5月19日に開催されたイベント「不動産投資1DAYスクール2018」。本イベントでは、不動産投資とは何かからはじまり、不動産投資のメリット・デメリット、不動産投資を始める方が増えている理由、さらには買っても良い物件とダメな物件の違いなど、幅広く学べるさまざまなセミナーが開催されました。その中から本記事では、「15年で資産形成。マイナス金利を最大活用した効率的な不動産投資のコツ」と題したセミナーをピックアップ。J.P.RETURNS株式会社取締役 室田雄飛氏が解説した「不動産を持つ時の疑問点」や「マンション経営のメリット・目的」についてご紹介します。

イタリア政局混乱に見る「市場のストーリー」の脈略のなさ

個人投資家はどう向き合うべき?

5月末、南欧発のリスクオフ(回避)の波がマーケットを揺らしました。欧州の株式市場やユーロが売られたのはもちろん、米国のNYダウ平均も一時500ドルを超える急落となりました。むろん、動揺は日本にも及び、大幅な株安・円高となりました。一体なぜ、金融市場はそこまで揺さぶられたのでしょうか。そして、個人投資家はどう対処すべきだったのでしょうか。検証してみたいと思います。

投資初心者はまずはマネー本から FPおすすめの4選

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は花輪陽子氏がお答えします。投資をこれから始めたいと考えていますが、どういった情報をどのように集めればいいのかわかりません。投資をする上で、普段から注目しておいた方がいいことがあれば教えてください。〈相談者プロフィール〉・男性、25歳、未婚・職業:会社員・居住形態:賃貸・手取りの世帯月収:18万円

相場軟調局面での「中小型株投資」はアリか、ナシか

“変動幅大きく危険”は本当?

先週は日経平均株価が大きく下げました。市場が過度に悲観的になる不安定な局面では、企業の本来的価値に対して株価が過小評価され、割安に放置される場面が多いといわれています。相場変動の大きい局面では、流動性の低い中小型株は株価のボラティリティー(株価変動)が大きく危険だとの見方もあります。しかしこれまで、中小型株は市場環境のさまざまの場面を乗り越え、大型株を上回るパフォーマンスを上げてきました。今回は、中小型株投資の有効性について考えてみましょう。

「仮想通貨投資をやりたい」初心者はいくらから始めればいい?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は横山光昭氏がお答えします。昨年流行っていた仮想通貨への投資を、遅ればせながら始めてみたいと思っています。かなり儲けている人がいて、“億り人”も多く出たということですから、とても期待しています。自分もたくさん儲けられるようになりたいです。ただ、投資は初心者で、本当に仮想通貨を始めても大丈夫なのだろうかという不安も少しあります。仮想通貨に投資をしていく場合、何をどう勉強していけばよいでしょうか。また、お金に困らないように仮想通貨への投資額の目安などがあれば教えてください。〈相談者プロフィール〉・36歳、独身・手取りの世帯月収:28.6万円・毎月の貯金額:4万円・貯蓄総額:170万円

FXで認められている経費とは?損失が出ても確定申告を

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの相談シリーズ。今回は野瀬大樹氏がお答えします。現在、実家住まいで、給料から所得税が引かれてません。確定申告は国民健康保険だけで、毎年収入はゼロで出しています。しかし、FXをやっているので、そちらで確定申告しようと思っています。なにか気をつけた方がいいことがあれば教えてください。また、FXは青色申告で確定申告できるのでしょうか。その場合のメリットとデメリットを教えてください。(20代後半 独身 男性)

ダメだと思われている銘柄から“お宝株”を探すには?

「ハードオフ」の投資妙味

「ダメと思われている銘柄から宝物を探す」。けっこう楽しい投資手法です。私には過去25年間、日本株ファンドマネージャーをやってきた経験がありますが、一貫してとってきた運用手法が、それです。株式投資の代表的スタイルは、2つあります。1つはグロース(成長株)投資、もう1つはバリュー(割安株)投資です。私の運用手法は後者ということになります。読者の皆さんは、どちらのスタイルに近いですか。

日本の運送料から考える「米長期金利」の先行き

一見無関係な2つの事象を読み解く

先日、ニュースを読んでいて目についた記事が2つあります。1つは先日発表された日本の消費者物価指数についてです。大手宅配業者の値上げの影響で、運送料が上昇し続けているというもの。もう1つは最近の米国金利の上昇についてです。一見、何の関係性もない2つの記事ですが、実は見方によっては米国金利の行方を予想するために重要なヒントを与えてくれるのです。

教育費を投資して失敗、今ならその100万円どう運用するか?

リアルなしくじり体験から学ぶ資産運用の原則

株式市況の盛り上がりを見て投資スタンスが強気になってしまうことはありませんか?今回は20年前のITブーム相場で私自身が失敗した経験から、守って欲しい資産運用の原則と教育費を貯めるのに犯してはいけないNGポイントをお伝えします。

REIT投信の資金流出問題は終わったか

構造的問題の整理と検証

昨年のREIT(不動産投資信託)市場は、好調なファンダメンタルズにも関わらず株価は低迷しました。この最大の背景は、J-REITで運用する投資信託(REIT投信)からの資金流出でした。資金流出は最近やや沈静化しています。この問題はでに過去のものとなったのでしょうか。