はじめに

【その2】チャートパターンを研究

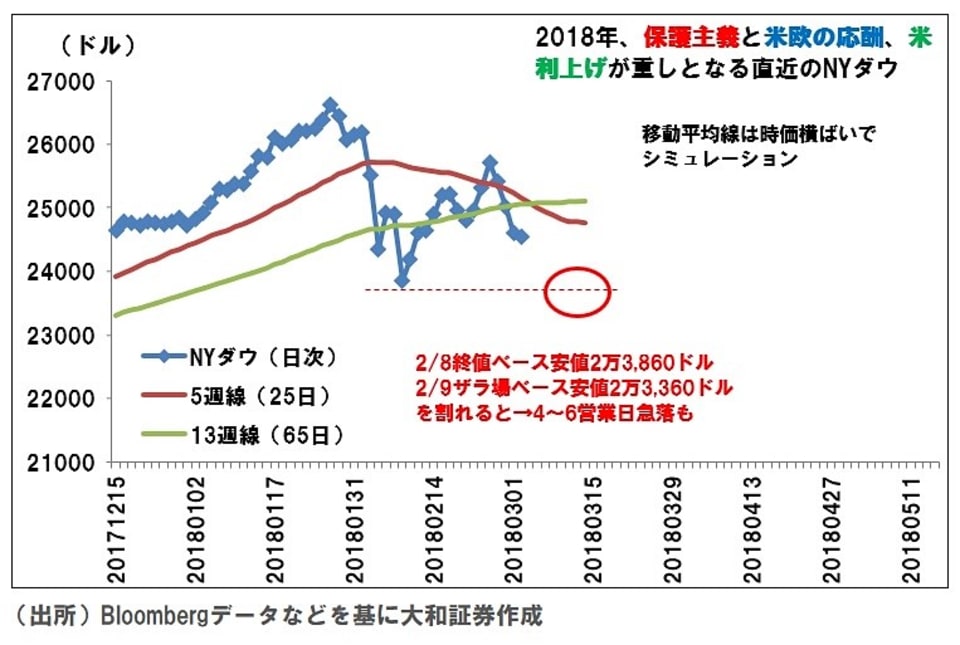

底値で投資する第2の方法は、NYダウのチャートパターンを研究する方法です。今回NYダウが底割れしてしまうならば、1929年の大恐慌と同じように、ドナルド・トランプ大統領による保護主義政策が悪材料でしょう。

さらには、1987年のブラックマンデーと同じく、欧州が米国に経済政策で応戦することが拍車をかけることもあり得ます。加えて、1994年のように、米FRB(連邦準備制度理事会)の利上げも悪材料かもしれません。こうした滅多にない悪材料を受けたNYダウの動きには、実は一定のパターンが観測されます。

5週移動平均線と13週移動平均線がクロスした場面を上抜けきれずに反落し、底を割れてしまうパターンです。滅多にはないと思いますが、実はドイツの株価指数はこうした底割れになってきていますので、注意も必要です。

ただし、これらのケースはいずれも底割れから約1週間で底入れするのがパターンです(上図赤点)。もし、NY株式が2月上旬安値を下回ったら、1週間後がNY株式に投資するチャンスと考えて良いでしょう。

この場合は株価の戻りが緩やかですから、慌てる必要はありません。その間にドルの底入れが遅れるかどうかを見極めて、日本株のエントリーのタイミングを考えてください。

なお、大恐慌の時(1番目のグラフ)のように、底割れ1週間後の安値をさらに下回るようだと問題は複雑です。ただし、今回は米国株の急落が米国経済や11月の中間選挙にとって良くない事と理解されると思うので、このケースにはならないと期待しています。

安値買いが急落リスクヘッジの最善策

「下げ三日」といわれる急な下落相場はベテラン投資家でも避けることが難しいですが、上記のように「上げ百日」の初めのうちに買う方法は存在します。安値で買うことが、今後の急落によるマイナスを事前に補う最良の方法だといえます。

筆者の担当回では、相場格言やマーケットのメカニズム、投資法に触れながら、現在の相場見通しを紹介したいと思います。読者の運用資金だけでなく、読者の相場リテラシーにプラスとなると幸いです。この相場リテラシーこそが、読者のより大きな財産になると信じています。

(文:大和証券 エクイティ調査部 兼 投資情報部 チーフテクニカルアナリスト 木野内栄治)