はじめに

2018年度から税法上の扶養ルールが変更になったのはご存じでしょうか?

扶養という制度に対しては今後、外堀が埋められていく方向に進んでいくと思われますが、その中でもできることはやっておきたいものです。今回は、パート主婦が知っておくと役立つ扶養ルールについてお話しします。

扶養のルール変更で夫の税金はどう変わったの?

夫が正社員で妻がパートなどで働いている場合、配偶者控除などを意識して収入を調整している家庭も多いと思います。年収150万円以下の場合は配偶者控除・配偶者特別控除ともに38万円となっています。

つまり、妻のパート収入が150万円以下の場合、夫の収入から38万円を控除することができます。

ただし、これは税法上の扶養の話です。健康保険や国民年金など社会保険上の扶養に入るには、年収130万円未満でなければなりません。パートで働く多くの人は、年収を調整して社会保険上の扶養に収まることをしています。その理由としては自分で保険料を払うことなく、夫の会社の健康保険と国民年金に加入することができるのはお得と考えているからですよね。

ただし、パート先によっては、年収106万円を超えると社会保険への加入義務があるので注意が必要です。年収106万円の社会保険には加入要件があるのですが、正社員が501人以上の大きな企業の場合が目安です。

高年収の夫は注意!

従来は税法上の扶養については妻の年収だけを考えればよかったのですが、2018年からは夫の年収によって控除が減額、あるいは控除そのものがなくなることもあります。

例えば妻のパート年収が150万円以下の場合、夫の年収による控除額の違いは以下の通りです。

参照:国税庁・家族と税 より

夫の年収が給与収入のみの場合、1,220万円を超えると控除額はゼロになります。このような家庭では、社会保険上の扶養内で最大限働くのがお得と言えます。その際、106万円で社会保険加入となる大きな企業でのパートは避けることも選択肢の一つです。

103万円以上、扶養内で働きながら老後のヘソクリが作れる!

所得税・住民税を支払うのを避けるため、パート収入を103万円以下に抑えているという話をよく耳にします。所得税や住民税の負担は、社会保険上の扶養が外れた時に比べ家計にインパクトは大きくないものの、払わないで済むものなら払いたくないと考える人もいるかと思います。そこで、あえて所得税・住民税を払うことで自分の老後のヘソクリが作れるお得な方法をお伝えしたいと思います。

パート収入は給与所得となります。103万円で税金がかからないというのは、下図の通り収入から税法上の控除(給与所得控除と基礎控除)をマイナスすると課税される収入(税法上では課税所得といいます)がゼロになるからです。

筆者作成

計算式にすると以下の通りです。

103万円(パート収入)-65万円(給与所得控除)-38万円(基礎控除)=0円(課税所得)

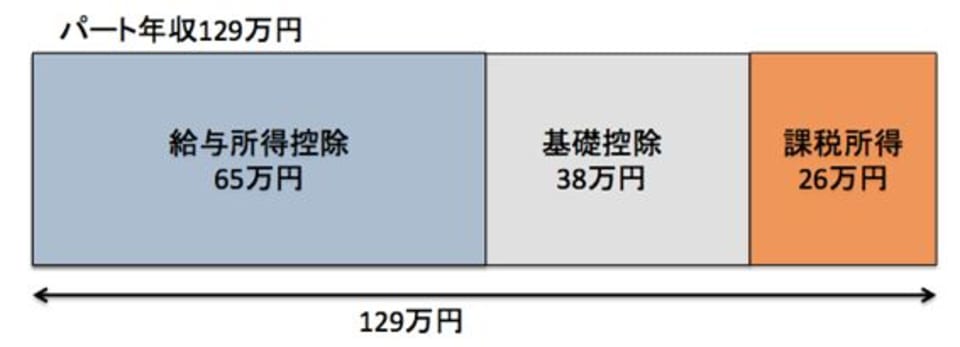

では、パート収入が129万円になった場合、支払う税金について同じように給与所得控除と基礎控除をマイナスすると、課税所得は26万円となります。

筆者作成

所得税と住民税を計算してみましょう。

所得税 26万円(課税所得) x 5% (所得税率)= 1万3,000円

住民税 <129万円(年収)- 65万円(給与所得控除)-33万円(基礎控除)>x10%=3万1,000円

合計4万4,000円の税金を払うことになります。しかし、老後にもらえるヘソクリ作りをしながら4万4,000円の税金を払わなくていいとしたらどうでしょうか?それを可能にするのがiDeCo(個人型確定拠出年金)に加入することです。

筆者作成