はじめに

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はマネーフォワードから生まれたお金の相談窓口『mirai talk』のもとへ、実際に家計相談に訪れた方のお悩みをご紹介します。

※相談者の了承を得た上で掲載しています

老後資金どころか、教育資金も足りない?

「老後に向けてお金を貯めたいのですが、なかなか貯められなくて。どこを意識すると貯められるようになりますか?」と家計相談に来たのは、共働きの主婦、Jさん(49)。会社員の夫(45)と、長男(大学2年生)、次男(高校3年生)の4人暮らしです。

長男の大学に支払う授業料が高額で、次に大学に進学する次男の費用も心配。けれど、自分たちも60歳で定年なので、普通に働けるのはあと10年ほど。教育資金、老後資金ともに必要なのに、貯蓄が思うように増えないということを悩んでいます。

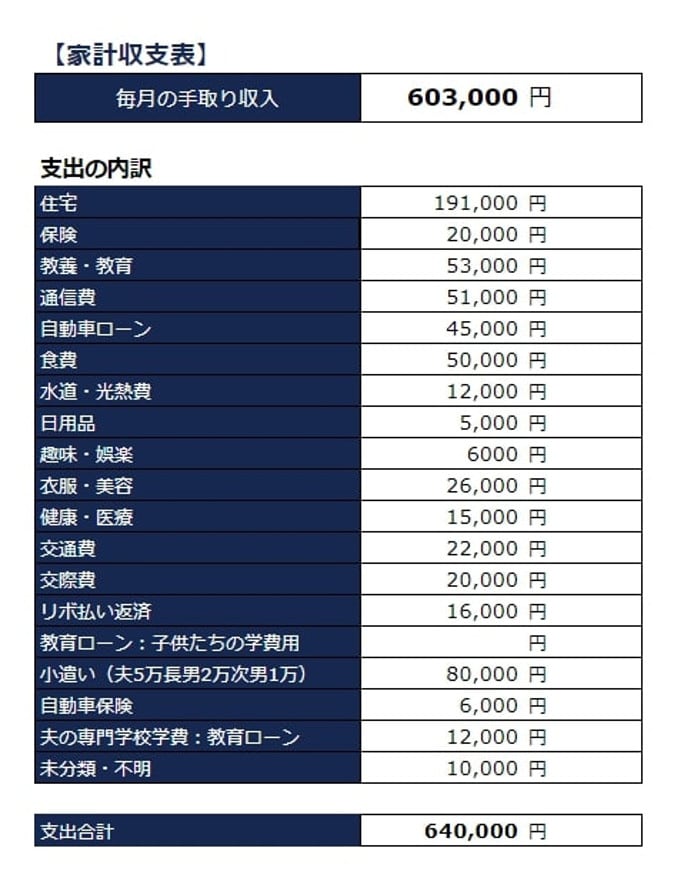

Jさんご夫婦はずっと共働き。若いころの収入は十分ではありませんでしたが、今ではご夫婦合わせて手取り月収は60万3000円、ボーナスは夫婦合わせて年間120万円にもなります。ですが、長男進学に加え、住宅を購入したあたりから、お金がほとんど貯まらなくなってしまいました。現在の貯蓄は420万円ほど。子どもの大学費用も十分に賄えないのではないかと思える金額です。

「毎月の中からしっかり貯めていければ、安心なのに」とJさんは言いますが、何が原因で貯めることができていないのかが分かりません。状況を確認するため、毎月の家計状況をお教えいただきました。

収入の半分がローン返済に消える家計

伺ってみると、全体的に支出が多めな印象は受けましたが、それよりも驚くことがありました。Jさんご夫婦のご家庭には、ローンがたくさん存在しています。それで毎月赤字を抱えているのに、ボーナスで補填できているから大丈夫と、あまり問題視していません。つまり、これまでローンなどに頼りがちな家計運営だったのでしょう。家計の中に「ローンがあって当たり前」と思っているようなのです。

ローンの返済は、いわば固定費。その金額が多いなら、毎月お金が残らない家計状況になるのも無理はありません。住宅ローンの返済額は、今後の生活の仕方をどう考えたのか、毎月20万円近くにもなります。それに加え、自動車ローン、夫の専門学校の教育ローン、クレジットカードのリボルビング払いと、分割払いが重なり、毎月の返済総額は26万円を超えます。

しかも、現在の貯蓄では長男の教育費が心配だとローンを借りたそうですが、ついでに次男の時にも使えるとよいと思い、過剰な金額のローンをすでに組んでしまったのだそうです。そのため、数年後お子さんの教育ローンの返済が約4万円ほど増えます。現在の収入の半分が、ローンなどの支払いに消えることになるのです。

安易にローンを組むのが危険な理由

ですが、Jさんご夫婦はこのローンについては、上手に高額な買い物をしていると言いたげな様子で説明してくれます。お世辞にも上手な買い物をしているとは言えません。毎月の返済の総額と、残価設定ローンの仕組みや金利でどれだけ支払額が増えるのかなど、シミュレーションを用いたりしながら説明し、現状と今後の危険性について話しました。

まず、残価設定ローン。これは、車体の3~5年後の下取り価格をあらかじめ決め、それ以外の金額をローンで支払う仕組みです。たとえば、300万円の車を買ったとすると、100万円を3年後の下取り価格、残り200万円をローンで支払う額と分けて、ローン部分だけ支払うものです。下取り価格として設定している残金部分にもずっと金利がかかるので、金利の支払い総額は割高になりがちです。しかも、3~5年の契約期間満了時に買い取ってもらおうとした時に、傷が多かったり、走行距離が多かったり、不人気車になっていたりすることで、予定の100万円で下取りをしてもらえず、追加でお金を払わなくてはいけない場合もあるようです。

また、クレジットカードのリボルビング払いは、毎月の支払額が一定となり、計画的なやりくりに役立ちそうですが、なかなか返済が終わらないのが難点。しかも金利手数料は15%ほどかかる場合が多く、たとえば50万円利用したとすると、単純に考えて1年で7万5000円も利息を支払うことになってしまいます。後払い、分割払いというサービスを高額で買っているだけになりますので、注意が必要です。

利息の考え方は教育ローンも同じです。たとえ2%、3%と通常のローンより安く感じる金利でも、500万円借りれば1年で10万円、15万円と金利手数料がかかります。

こういったことを何も考えず、ただ「計画的に分割払いができる」という点だけに魅力を感じ、しかもすでに利用していることを考えずにいくつも利用してしまうから、毎月の返済額が膨らんでしまっているのです。Jさんは、支出の削減とともに、ローンとの付き合い方も考えていかなければ、家計は黒字化できません。