はじめに

今年も残すところわずかとなりました。ここまでのドル円相場を振り返ってみると、3月下旬に一時104円56銭まで円高が進みましたが、その後は基本的に円高修正の動きとなっています。

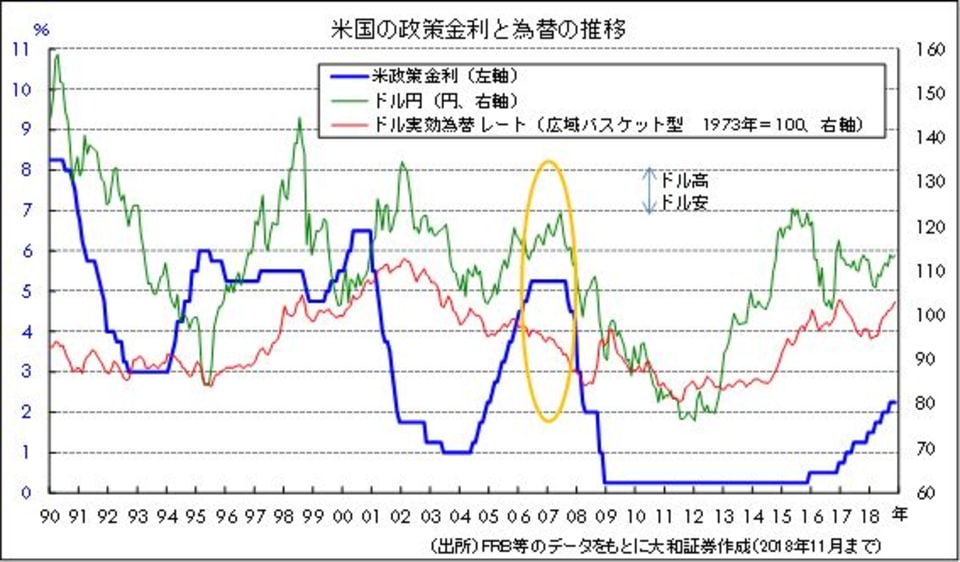

米連邦準備制度理事会(FRB)の段階的な利上げがドル高を牽引したと言え、円下落ではなくドル上昇だったという表現が当てはまるかもしれません。結局、10月上旬には一時114円55銭まで円安に振れ、ここまで年間のレンジは概ね10円となっています。

ひるがえって2019年はどのような動きになるでしょうか。基本シナリオは「米国の利上げ停止」になります。では、詳しく解説したいと思います。

米国の利上げサイクルは終了する模様

まず、来年の米国経済は減速する公算が大きいとみられます。今年の米国経済は税制改革という相当強めの追い風に支えられましたが、この先、財政面からのさらなる支援は期待しにくい模様です。

また、すでに完全雇用とされる労働市場が転換点を迎える可能性は決して低くはないでしょう。景気が減速する中で米連邦準備制度理事会(FRB)の2つの使命(雇用最大化と物価安定)のうち、軸足は雇用に移行することが想定されます。

来年の利上げ回数は最大2回で、9月までには打ち止めというシナリオを中心に考えたいと思います。

一方で、懸念される米中貿易摩擦はエスカレートが避けられそうです。米国側の強気な交渉姿勢は強靭な経済があってこそ可能であり、景気減速期に関税引き上げでは世論の支持を得にくいと言えます。

逆説的ですが、米国の景気減速によって貿易問題という重石が外れ、世界経済には却ってプラスに働くことも想定されます。いずれにしても米国独り勝ちの終焉であり、ドル独歩高トレンドにも当然変化が表れるでしょう。

ドル円と円安の併存

為替市場の環境としては2006~2007年が参考になると思われます(下図の○印)。当時、米国の利上げが終了し、金利面での優位性を失ったことでドルの総合的な指数(実効為替レート)は下げ足を速めました。他方、米国以外の多くの国・地域で金融引き締めが続く中、日本の利上げが遅れたため、ドル円相場は大きな流れに逆行する形で円安ドル高に振れています。

おそらく今後予想される米国の利上げサイクル終了時も同様の展開がイメージできます。つまり、ドル安と円安の並存です。

ただし、前回の利上げ終了時との相違はFRBの保有資産の縮小が続くこと。結局、純粋な金融引き締めの終了とは言えず、思いの外、ドルが下落しない可能性も排除できません。